El error de cálculo es inevitable en la era de la pandemia. Pero si el margen de esos yerros excede lo razonable, el problema puede estar en los supuestos utilizados. El gobierno hizo en abril una agresiva propuesta para reestructurar la deuda, quizá pensando que a esta altura de la crisis mundial habría un tendal de países en default, lo que arrastraría a los acreedores a aceptarla. Eso no ocurrió y el desenlace sigue abierto, afectando la marcha de la economía, mientras los bonos siguen devengando intereses por más de 300 millones de dólares al mes. A mediados de marzo hubo suficientes advertencias respecto a que el testeo masivo de la población sería clave para el momento de la reapertura, mientras que, en el plano fiscal, la demanda de fondos extras que habría de verificarse aconsejaba ahorrar en partidas vinculadas a sueldos estatales elevados, como hizo Uruguay.

Esas prevenciones se desecharon, por lo que la cuestión sanitaria luce muy complicada en el AMBA, mientras que la explosiva emisión de pesos ha derivado en un escenario en el que el Banco Central podría tener que optar entre convalidar una aceleración de la inflación, o bien comenzar a restringir el crédito al sector privado. En el capítulo de la preservación de activos para la etapa pos-pandemia, el saldo dista de ser positivo, como lo atestiguan los casos de Vicentin y Latam, junto al recurrente anuncio de cierre de Pymes.

Para evaluar el presente y el probable futuro de la economía argentina es clave no olvidar que transitamos el noveno año de estanflación. Hay problemas por el lado de la demanda (consumo, exportaciones, inversión), pero también por el de la oferta, por el deterioro de los incentivos a invertir y producir. Ambos lados de la tijera importan.

No hace falta argumentar demasiado acerca de lo frágil de la situación. De hecho, en el primer trimestre el PIB ya había caído 5,4 % interanual, cuando el confinamiento apenas había empezado. En ese período, Brasil y Chile todavía exhibían guarismos positivos.

De acuerdo al último reporte del FMI, la economía mundial estaría sufriendo una inédita contracción de 4,9 % en 2020, luego de crecer 2,9 % en 2019. Pese a esos números, los índices bursátiles de los países desarrollados se recuperan desde marzo, en buena medida por la brutal expansión monetaria ejecutada por sus bancos centrales, con la Reserva Federal estadounidense a la cabeza, que volcó al mercado 3,3 millones de millones de dólares. Las pérdidas moderadas que han sufrido los ahorristas en el mundo desarrollado permitirían una recuperación de la demanda desde el tercer trimestre, siempre y cuando las nuevas oleadas de contagios del coronavirus no tengan el efecto paralizante de los primeros brotes.

En la Argentina, las medidas adoptadas para moderar los efectos negativos del confinamiento y de las restricciones para funcionar alcanzan hasta el momento a los 3 puntos del PIB, básicamente por mayor gasto público. Las facilidades financieras que también se implementaron agregan 2 puntos del PIB a ese arsenal. Esto no habrá de evitar, de todos modos, que el PIB del segundo trimestre registre una caída del orden de 15 % respecto de igual período de 2019.

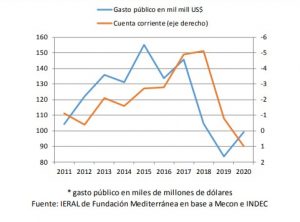

Argentina: evolución del gasto público* medido en dólares y de la cuenta

corriente del balance de pagos (en % del PIB)

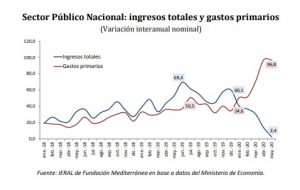

La falta de un fondo fiscal anticíclico llevó a financiar las medidas de emergencia con la “maquinita”. La emisión por este motivo alcanzaría a 1,4 millones de millones de pesos en 2020, a los que hay que agregar 300 mil millones de aquí a fin de año por los intereses que paga el Banco Central por los instrumentos (Leliq y pases) utilizados para absorber parte de esa liquidez.

Así, respecto de junio de 2019, hay un 76 % más de billetes y monedas circulando, mientras que la inflación acumulada en 12 meses es del 40 %, pero el precio del dólar en los mercados libres ha subido 180 %. A su vez, luego de ubicarse en 2019 en un nivel que podría considerarse de equilibrio, el gasto público medido en dólares (oficial) está subiendo este año un 25 %, lo cual no es buena señal para el sector externo ni para la presión tributaria que recae sobre el sector privado formal.

La eventual corrección de estas variables que se están desalineando puede complicar la marcha de la economía en el segundo semestre. Será cuando el Banco Central se enfrente al dilema de, o bien convalidar la aceleración de la inflación subyacente en la emisión monetaria, o bien seguir absorbiendo liquidez con Leliq, ensanchando el déficit cuasifiscal y restringiendo la oferta de crédito al sector privado.

Un canje exitoso de la deuda pública externa es una condición necesaria para recuperar capacidad de manejo de las variables macroeconómicas. Aunque no suficiente. Vayamos por partes:

-Desde abril, la diferencias entre gobierno y acreedores se recortaron en forma considerable, 1/3 por menos pretensiones de los bonistas y 2/3 por lo cedido por Hacienda. El tiempo juega en contra, ya que el taxi de los intereses devengados por lo bonos a canjear engorda en 350 millones de dólares por mes la cuenta a pagar, mientras subsisten diferencias por las clausulas legales. Sin embargo, señales de último momento indican que, al menos, un grupo importante de acreedores podría estar cerca de firmar.

-Aun cuando se logre un acuerdo que no deje juicios pendientes, el canje de deuda no habrá de proporcionar “plata fresca” a la Argentina, sin que esté claro en qué momento podría gestionarse una ampliación del crédito del FMI. Por ende, es clave que la política fiscal comience a jugar un rol de ancla para las expectativas de inflación/emisión de cara a 2021, de modo de evitar un escenario en el que sea el mercado el que “corrija” los desequilibrios.

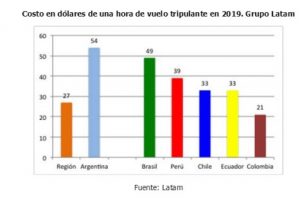

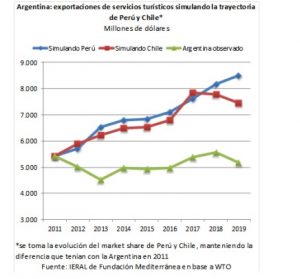

Es en ese contexto que debe recordarse que los 9 años de estanflación obedecen también a problemas del lado de la oferta, por el deterioro de los incentivos a invertir y producir. De hecho, de prosperar la estatización de Vicentin, podrían volver las interferencias al sector, tal como ocurrió durante el cepo de 2012 a 2015, lo que derivó en menor producción de granos. De igual modo, el cierre de operaciones de LATAM en la Argentina ha desnudado el “costo argentino” que traba la conectividad del país y cuesta miles de millones de dólares por año: de capturar el 0,5 % del mercado mundial de turismo en 2011, la Argentina ahora sólo tiene el 0,35 %.

En otro plano, el congelamiento de las tarifas y la falta de infraestructura están afectando la oferta de gas, que caería este año un 5 %, obligando a aumentar las importaciones de gas licuado un 40 % y las de fuel-oil un 20 %, en ambos casos en volumen y en relación a 2019.