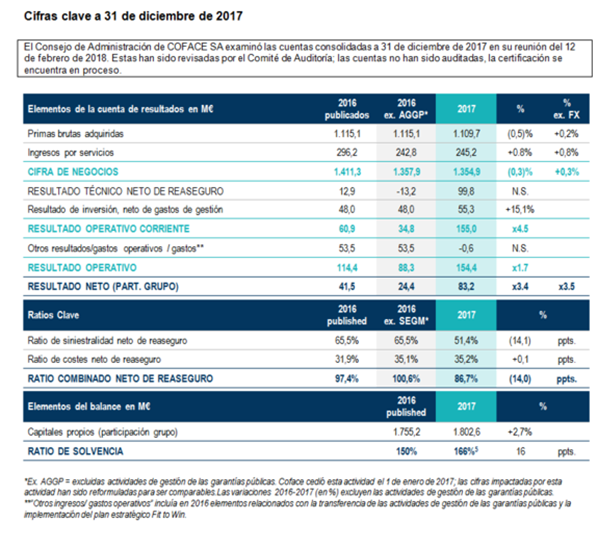

Coface duplica su resultado neto hasta los 83,2M€ y activa la palanca de optimización de capital previsto en su plan estratégico Fit to Win

- Cifra de Negocio: 1.354,9M€, aumento del 0,3% a perímetro y tipo de cambio constantes

– La cifra de negocio para el cuarto trimestre de 2017 ascendió un 2,3% en base comparable

– Crecimiento anual de 2,8% en los mercados maduros, sin cambios en los mercados emergentes

– Tasa de retención de clientes en aumento, en un contexto de presión de precios aún a la baja

- Ratio de siniestralidad neto de 51,4%, mejora de 14,1 pts; ratio neto combinado anual de 86,6%

– Nueva mejora del ratio de siniestralidad neto a 41,8% en el cuarto trimestre de 2017, gracias principalmente a la tendencia favorable de la siniestralidad en Asia y América del Norte

– Mercados maduros: tendencia positiva a pesar de algunos siniestros importantes

– Ratio de costos neto estable del 35,2% (35,1% en 2016, a perímetro constante1)

- Resultado Neto (part. grupo) de 83,2M€ (28,2M€ en el cuarto trimestre de 2017)

- El ahorro de costos financia las inversiones realizadas en el marco del plan Fit to Win:

– Ahorro de costos alcanzado: 19 M€, por encima de lo previsto. Confirmación del objetivo de ahorro de costos de 30 M€ en 2018

– Inversiones en crecimiento, gestión del riesgo y solvencia, y en la transformación del Grupo

- Aumento del ratio de solvencia de 16pts a 166%;

- El Grupo está activando el poder de gestión del capital conseguido por su plan Fit to Win:

– Dividendo propuesto: 0,34 € por acción(en torno a 64% de beneficio por acción)

– Lanzamiento de una recompra de acciones por un importe total objetivo de 30 M€, lo que elevaría la tasa de distribución de resultados de 2017 casi al 100%

Perímetro constante = excluyendo la actividad de Gestión de las Garantías Públicas (53,4M€ de beneficios y 27,3M€ de gastos en T4 2016; 0,6€ de cifra de negocios residual en T4-2017). Coface cedió esta actividad el 1 de enero de 2017; las cifras impactadas por esta actividad han sido reformuladas para ser comparables.

Base comparable = perímetro y tipo de cambio constantes.

Este ratio de solvencia estimativo constituye un cálculo preliminar realizado en base a la interpretación de Coface de las regulaciones de Solvencia II. El resultado del cálculo definitivo puede diferir del cálculo preliminar. El ratio de solvencia estimado no está auditado.

La distribución propuesta de 0,34€ por acción se encuentra sujeto a la aprobación de la asamblea general de accionistas que tendrá lugar el 16 de mayo de 2018.

Xavier Durand, CEO de Coface, ha declarado:

Los resultados de Coface en 2017 muestran una fuerte mejora: en un entorno económico favorable, las acciones llevadas a cabo en el marco de Fit to Win nos han permitido reducir nuestro ratio de siniestralidad por quinto trimestre consecutivo. Hemos terminado el año duplicando el resultado neto hasta alcanzar los 83,2M€, y con una solvencia reforzada. En línea con nuestra política de gestión del capital, esto nos permitirá lanzar una operación de recompra de acciones por un importe objetivo de 30 M€; además de nuestro dividendo propuesto de 0,34 € por acción.

En este contexto, Coface se encuentra bien posicionado para continuar su transición hacia un modelo de creación de valor a largo plazo, mientras invierte en la aceleración de su transformación, teniendo como principal prioridad proporcionar un servicio de calidad al cliente”.

- Cifra de Negocios

Coface registró una cifra de negocios consolidada de 1.354,9M€ en 2017, un aumento de 0,3% a tipo de cambio constante respecto a 2016. Esta cifra se ha ajustado con motivo de la transferencia de las actividades de gestión de las garantías públicas, efectiva desde finales de 2016.

La recuperación de la actividad fue particularmente pronunciada en el cuarto trimestre de 2017: los beneficios, a perímetro y tipo de cambio constante6, aumentaron un 2,3%, impulsados por el crecimiento de la cifra de negocio asegurada. No obstante, la evolución del entorno económico continúa ejerciendo presión a la baja sobre los precios.

La cifra de negocios en otras actividades (factoring y servicios) se incrementó un 2,4% en 2017 respecto a 2016

El volumen de primas se ha beneficiado de un incremento de la actividad de nuestros clientes del 4,9% en 2017 (0,6% en 2016), y de una tasa de retención de clientes que alcanzó el 89,7% en 2017, frente a 88% en 2016. La evolución de los precios sigue siendo negativa, -1,5%, aunque ligeramente más favorable que en años anteriores.

La nueva producción se situó en 129 M€, que supone una caída de 9 M€ respecto a 2016, como resultado del endurecimiento de las medidas de suscripción en los mercados emergentes y de la estabilidad de la nueva producción en los mercados maduros.

En Europa Occidental, la cifra de negocios creció un 2,3% a perímetro constante, en línea con la actividad de los clientes y el creciente dinamismo de las líneas de negocio de Single Risk y Caución.

En Europa del Norte, la cifra de negocio disminuyó un 1,1% respecto a 2016, como resultado del persistente bajo nivel de producción de nuevo negocio.

En Europa Central y Oriental, la cifra de negocios creció un 5,3%, y un 3,7% a tipo de cambio constante. Todos los países de la región han contribuido a este resultado, especialmente enérgico en el cuarto trimestre.

En Mediterráneo y África, impulsada por Italia y España, la cifra de negocios aumentó un 4,9% y un 5,4% a tipo de cambio constante, debido al constante buen desempeño comercial y al dinamismo de la actividad de nuestros clientes.

En América del Norte, la cifra de negocio descendió un 10,5%, y un 8,9% a tipo de cambio constante, ya que no se ha repetido la firma de contratos importantes como en 2016. El Grupo ha procedido también a la cancelación de algunos contratos no rentables en Canadá.

El crecimiento de los mercados emergentes continúa viéndose impactado por los planes de reducción del riesgo; la cifra de negocio en América Latina y Asia Pacífico ha descendido un 2,6% (1,6% a tipo de cambio constante) y 11,7 (10% a tipo de cambio constante) respectivamente.

La solvencia estimada de radio constituye un cálculo preliminar hecho de acuerdo a la interpretación de Coface de la regulación Solvencia II. El resultado del cálculo definitivo puede diferir del cálculo preliminar. El ratio de solvencia estimada no está auditada.

Perímetro constante = excluyendo la actividad de gestión de las garantías públicas (53,4M€ de beneficios y 27,3M€ de gastos en T4 2016; 0,6M€ de cifra de negocios residual en T4-2017). Coface cedió esta actividad el 1 de enero de 2017; las cifras impactadas por esta actividad han sido reformuladas para ser comparables.

Resultado

Ratio combinado

El ratio combinado neto de reaseguro fue de 86,6% en 2017 (14 puntos menos que en 20167) y 76,4% en el cuarto trimestre de 2017.

Ratio de Siniestralidad

El ratio de siniestralidad neta mejoró a lo largo de 2017. En el cuarto trimestre de 2017, un pequeño número de casos fueron objeto de una cobertura de reaseguro facultativo que impactó en este indicador en 9,7 puntos. Reexpresado por este impacto, el ratio de siniestralidad neto para el cuarto trimestre de 2017 fue de 40,6%. Dada la elevada tasa de cesión asociada a estos casos, su impacto sobre el ratio de siniestralidad neto ha sido limitado.

El ratio de siniestralidad neto de reaseguro, un 51,4% en 2017, fue 14,1 puntos inferior al del año anterior. Este se mantuvo en 41,8% en el cuarto trimestre de 2017, un nivel muy satisfactorio a pesar de algunos casos significativos. El entorno económico general es más favorable, lo que se traduce en una disminución del costo medio por siniestro y en una mejora de la tasa de recuperación sobre los siniestros de años anteriores.

Ratio de costos

Coface continúa implementando su programa de eficiencia operativa. Los ahorros en 2017 ascendieron a 19 M€, por encima de lo previsto. Estos ahorros compensan ampliamente los 16 M€ de inversiones realizadas durante el año. Los costos internos han evolucionado como resultado, principalmente, de la inflación y de una carga fiscal no recurrente (en Italia) de 6M€ registrada en el segundo trimestre de 2017.

El ratio de costos de reaseguro del Grupo fue de 35,2% en 2017, estable respecto a 2016 (35,1% a perímetro constante).

Ratio financiero

El resultado financiero neto fue de 55,3 M€ en 2017, de los cuales 10 M€ de plusvalía neta.

En un entorno que continúa caracterizado por una tasa de inflación históricamente baja, Coface ha conseguido mantener el rendimiento de su cartera actual (excluidas las plusvalías) en un nivel estable de 39,9 M€ en 2017 (40M€ en 2016). El resultado contable, excluidas las plusvalías, fue de 1,5% en 2017, una ligera caída respecto al año anterior (1,6%).

Resultado operativo y resultado neto

El resultado operativo fue de 154,4M€ en 2017, un aumento de 74,9% respecto al año anterior (88,3M€ en 2016). Esta evolución se debe, principalmente, a la disminución del ratio de siniestralidad.

La tasa impositiva efectiva se redujo ligeramente a 41%, frente al 50% en 2016, gracias a la evolución de los resultados en los mercados emergentes. Esta tasa incluye una carga impositiva no recurrente de 12M€ registrada en el cuarto trimestre de 2017, tras la auditoría fiscal en Francia, así como los ingresos percibidos por la devolución del impuesto sobre los dividendos en Francia.

El resultado neto global (participación del Grupo) ascendió a 83,2M€ en 2017, de los cuales 28,2M€ en el cuarto trimestre de 2017.

Para el año fiscal 2017 se propone un dividendo por acción de 0,34€. que corresponde a una tasa de distribución de en torno al 64% de beneficio por acción (0,53€ por acción).

- Solidez financiera y distribución

A 31 de diciembre de 2017, los fondos propios (participación del grupo) aumentaron en 47,4M€ (un aumento de 2,7%) ascendiendo a 1.802,6M€ (1.755,2M€ a 31 de diciembre de 2016). Este aumento obedece en mayor medida al resultado neto positivo de 82,3M€, menos la distribución de 20,4M€ entre los accionistas en el año fiscal 2016 y la variación por la conversión de divisas.

El rendimiento del patrimonio neto promedio de activos intangibles (RoATE) a diciembre de 2017 fue de 5,3%, como resultado principalmente de la evolución del resultado técnico.

Calculada según la fórmula estándar vigente en el marco de Solvencia II, el ratio estimado de solvencia de Coface se situó en 166%

Este nivel se encuentra ligeramente por encima del rango objetivo del Grupo. En línea con esta política de gestión del capital, Coface activa el poder de gestión de capital previsto en su plan Fit to Win, lanzando una recompra de acciones por un importe total objetivo de 30M€. Las acciones adquiridas en este contexto serán anuladas. Consecuentemente, la tasa de distribución de los resultados para los accionistas, sujeta a la plena ejecución de la recompra de acciones, alcanzaría el 100% del resultado de 2017.

- Perspectivas

En 2018, el entorno económico en el que opera Coface debería continuar siendo favorable con un crecimiento estimado del PIB mundial de 3,2% (estimación de Coface). En este contexto, el Grupo espera que las tendencias favorables observadas en 2017 continúen en 2018, especialmente en la primera mitad del año. Este contexto, no obstante, promueve un alto nivel de competencia en precios, lo que hace más necesario que nunca mejorar la calidad del servicio al cliente, un factor de diferenciación esencial.

Coface continuará implementando el plan Fit to Win con la misma determinación que en 2017. La modernización de la cultura y del Grupo y la implicación de sus equipos con los nuevos valores adoptados por su plan estratégico (orientación al cliente, experiencia, colaboración, coraje y responsabilidad), serán esenciales para el éxito del plan.

El Grupo ha conseguido ya un ahorro de costos de 19 M€, avanzando sobre el plan previsto, y mantiene su objetivo de 30M€ para 2018. El Grupo planea invertir 19M€ en la creación de valor a largo plazo: iniciativas para impulsar la actividad comercial y mejorar el servicio al cliente, la transformación digital y el relanzamiento de proyectos destinados a desarrollar un modelo interno parcial para calcular el nivel de solvencia requerido.

El Grupo mantiene su objetivo de conseguir un ratio combinado neto de 83% a lo largo del ciclo.

Perímetro Constante = (excluyendo la actividad de gestión de las garantías públicas): €53.4 millones de ingresos y €27.3 millones de gastos en T4-2016, €0.6 millones de cifra de negocios residual en T4 2017. Coface cedió esta actividad el 1 de enero de 2017. Las cifras impactadas por esta actividad han sido reformuladas para ser comparables.

Tasa de rentabilidad contable calculada sobre la media de la cartera de inversiones.

Perímetro constante = excluyendo la actividad de gestión de las garantías públicas (53,4M€ de beneficios y 27,3M€ de gastos en T4 2016; 0,6M€ de cifra de negocios residual en T4-2017). Coface cedió esta actividad el 1 de enero de 2017; las cifras impactadas por esta actividad han sido reformuladas para ser comparables.

La distribución propuesta de 0,34 € por acción está sujeta a la aprobación de la Asamblea General de Accionistas que tendrá lugar el 16 de mayo de 2018.

Este ratio estimado de solvencia constituye un cálculo preliminar realizado según la interpretación de Coface de la regulación de Solvencia II. El resultado del cálculo definitivo puede diferir del cálculo preliminar. El ratio estimado de solvencia no ha sido auditado.