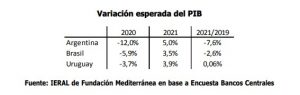

De acuerdo a la encuesta entre analistas que realizan los bancos centrales de cada país, computando la caída de 2020 y el rebote esperado para 2021, el PIB de la Argentina el próximo año quedaría 7,6% por debajo del registrado en 2019, esa merma sería de 2,6 % para el caso de Brasil, mientras que para Uruguay el saldo sería levemente positivo. Estas diferencias tienen que ver con la forma en que se encaró la cuestión sanitaria, el grado de fragilidad con el que llegó cada país a esta instancia, pero también con el horizonte de salida que se vislumbra para cada uno. Son proyecciones verosímiles para Brasil y Uruguay, pero con mayor margen de error para el caso de la Argentina, dónde se espera una caída del PIB de 12 % en 2020 y un rebote de 5 % para 2021. La magnitud del derrumbe de este año todavía está en debate, pero lo más relevante es que una variación del PIB de 5 % en 2021, que no podría considerarse una reactivación, sino apenas una normalización parcial de actividades, de todos modos no está garantizada. Una aceleración de la inflación hacia fin de este año, o una intensificación de los controles de precios y cambiarios atentaría contra esa meta, aun siendo tan modesta.

El Emae, indicador del INDEC que aproxima el comportamiento del PIB, había mostrado una caída de 26,3 % interanual en abril, que se atenuó a 20,6 % en mayo. Por los datos que ya se conocen de junio, el segundo trimestre podría arrojar una contracción del PIB del orden del 18 % interanual. Demoledor para la supervivencia de empresas y puestos de trabajo, más cuando por debajo de la merma promedio se encuentran sectores empleos intensivos, caso de la construcción, algunas ramas industriales, comercio minorista, hoteles y restaurantes y servicios personales.

A diferencia de 2001/02, cuando hubo “ganadores y perdedores” nítidos (deudores y ahorristas), con un aparato productivo que quedó intacto pese al fuerte aumento del desempleo, en la crisis actual hay numerosos casos en los que pierden los firmantes de los dos lados del contrato en cuestión.Y existen efectos de “segunda ronda” que no se pueden calibrar, por la incidencia del factor salud y por la brecha que existe entre “vender” y “cobrar”, como ocurre con muchas empresas de servicios públicos.

Más cuando las normas impositivas y el régimen laboral están muy lejos de dar flexibilidad a las partes. Las peculiaridades de esta crisis abren interrogantes acerca de la vitalidad que habrán de tener las empresas y los puestos de trabajo cuando el problema de la salud de las personas pase a ser manejable. Un escenario que tampoco está al alcance, a juzgar por los últimos datos del país en materia de contagios y grado de utilización de terapia intensiva. Aun cuando la vacuna venga al rescate en un tiempo cercano, no hay que subestimar la importancia de la macro, ni sobreestimar el impacto de un eventual acuerdo para la reestructuración de la deuda. De ese combo depende si el 2021 habrá de ser un año de reactivación, de simple normalización parcial de actividades, o un continuo de tribulaciones.

La crisis está poniendo a prueba la salud fiscal de todos los países. La Argentina está pasando de un déficit primario (antes del pago de intereses) de 0,4 % del PIB en 2019 a un rojo de entre 7,6% y 8,1 % del PIB en 2020, mientras Brasil apunta a un 12 % del PIB, siendo Uruguay bastante más moderado. Para evitar sorpresas desagradables por el lado de la deuda pública, el 2021 demanda austeridad, salvaguardando gastos sociales imprescindibles. Así, la política fiscal pasará a ser contractiva, luego de la expansión de este año, y para tener reactivación habrá que apoyarse en la política monetaria, en tasas de interés bajas, en la expansión del crédito a privados y en la entrada de capitales.

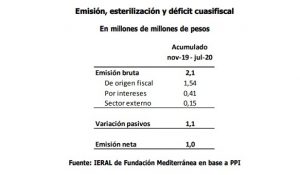

Por falta de crédito, la Argentina está haciendo un recorrido diferente al de sus vecinos, con inconsistencias que deben resolverse para no complicar la normalización de la actividad en 2021. La inflación no asoma como un riesgo en Brasil y Uruguay, pero sí en la Argentina. En los últimos 9 meses, la emisión del Banco Central supera los 2,1 millones de millones de pesos en términos brutos. Tres cuartas partes de esa emisión se explica por motivos fiscales y poco menos de un cuarto por los intereses que devengan los instrumentos que utiliza el BCRA para retirar parte de esa liquidez (Leliq y pases). Estos pasivos onerosos se incrementaron en el equivalente a 5,8 % del PIB de tres trimestres, y aun así se estima que hay un “excedente de pesos” en manos de particulares del orden de los 700 mil millones, por encima de lo que se usa para las transacciones cotidianas.

Con la acumulación de deudas en cabeza del Banco Central, la emisión cobra “vida propia”: el pago de intereses representó el 2,1 % del PIB de los últimos tres trimestres. Para evitar un fogonazo inflacionario que aborte el proceso de recuperación de la demanda interna, se habrá de necesitar una inmediata moderación en la demanda de financiamiento espurio del déficit fiscal.

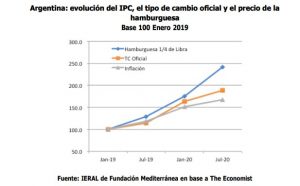

La salida de las últimas recesiones ha seguido un patrón bastante nítido. En los meses previos al punto de inflexión en el nivel de actividad se ha conjugado un tipo de cambio real elevado y cierta escasez de pesos transaccionales. Así, en los meses 6 siguientes, el tipo de cambio real comenzaba a atrasarse y la demanda interna pasaba a tonificarse de la mano de la desaceleración de la inflación mensual. Ya se subrayó que el requisito de la escasez de pesos está lejos de darse, pero, ¿qué sucede con la relación dólar/peso?.

El tipo de cambio real no parece demasiado alejado del equilibrio, cuando se usa el Indice de Precios al Consumidor para deflactar. Sin embargo, el IPC puede estar subestimando la inflación. Hay tarifas congeladas, hay mercados sin movimiento y, también, un creciente desfase entre los precios controlados y los costos de producción. Así, medidas alternativas, como el precio del “Big Mac”, apuntan a cierta apreciación del peso, aun antes de la posible aceleración de la inflación del segundo semestre. Y si en 2021 el gobierno quisiera apostar al tipo de cambio como ancla, tendría que arrancar con una relación dólar/ peso más holgada. Además, la brecha entre las distintas versiones del dólar libre y el oficial es significativa, y esto alimenta expectativas que no pueden ignorarse.

Desde el punto de vista fiscal, la clave será lo que ocurra con las erogaciones. El plus de gasto público atribuible a la pandemia es una cifra de entre 3,8 y 4,3 % del PIB. ¿Qué fracción de esas partidas extraordinarias se habrá de continuar el año próximo?. La respuesta a este interrogante permitirá adelantar el futuro, ya que los escenarios intermedios de nivel de actividad e inflación se perciben como muy inestables. Sin una sólida ancla fiscal, las inconsistencias podrían derivar en torniquetes cambiarios más extremos y en controles de precios más arbitrarios. Instrumentos contraindicados para dejar atrás las malas noticias de 2020.