Son varios los informes que se vienen realizando sobre el impacto del COVID-19 en los mercado de todo el mundo.Willis Towers Watson, compañía mundial líder en asesoramiento, corretaje y soluciones de crecimiento, dio a conocer la primera edición de un reporte que se enfoca en Latinoamérica y las perspectivas del mercado de seguros y reaseguros en 2020;el impacto del coronavirus y las tendencias económicas y comportamientos de las tasas en los diversos productos e industrias.

La pandemia sin precedentes del COVID-19 ha impactado a todas las economías e industrias principales, y el mercado de seguros en América Latina no es la excepción. Es probable que los desafíos inmediatos asociados con la crisis y la recesión económica resultante traigan efectos duraderos al sector de los seguros.

Según el informe, las aseguradoras están revisando la cobertura proporcionada bajo su gama de productos y los gobiernos están estableciendo nuevas leyes que impactan directa e indirectamente en la gestión del riesgo y el seguro. La situación está en constante evolución y Willis Towers Watson está colaborando globalmente para considerar las implicaciones de los seguros para que las compañías puedan tomar decisiones efectivas.

COVID-19

Las particularidades de cobertura son complejas, dependen mucho del lenguaje específico de la póliza del asegurado, por este motivo, se necesita un análisis cuidadoso realizado por expertos. Teniendo en cuenta todos los tipos de seguro se verán afectados directa o indirectamente por esta pandemia, que implica un riesgo catastrófico de largo plazo y un alcance global, es importante evaluar cómo se encuentra el mercado asegurador al momento de la crisis:

La mayoría de las aseguradoras ingresaron a la crisis del COVID-19 bien capitalizadas.

El impacto financiero en las aseguradoras provendrá de tres fuentes:

- Siniestros cubiertos y pagados, dependiendo de su combinación (mix) de negocios (habrá reclamos directos e indirectos).

- Erosión de su cartera de activos, dependiendo de la mezcla de inversión que realizan.

- Reducción de los ingresos futuros debido a la reducción de las tasas de interés y otros ingresos por inversiones y la degradación de las bases de las tasas de seguro.

Hay una mayor preocupación por el estado del balance de la aseguradora de vida (frente a los ramos generales). Las agencias de calificación están activas y revisando los estatus de calificación, principalmente de los mercados de reaseguros, inclusive con algunas rebajas de calificación. Según los expertos, es muy probable que la situación actual alargue aún más las condiciones de alza del mercado que estábamos experimentando antes del COVID-19.

Temas clave para tener en cuenta

- Las industrias bajo mayor escrutinio actualmente incluyen atención médica, cuidado de ancianos, hospitalidad, entretenimiento, aviación y energía.

- Los aumentos de las tasas experimentados a fines del año pasado y en los primeros meses de este año

todavía están ocurriendo y, dependiendo del seguro, con una aceleración de alzas inmediata en este punto. - Las industrias y compañías más afectadas por la crisis económica enfrentan una capacidad reducida y términos desfavorables, ya que los suscriptores temen quiebras.

- Para instalaciones reutilizadas a consecuencia de la pandemia, existe una incertidumbre frente a la cobertura, ya que pueden tener un cambio importante en el riesgo.

- Las plantas e instalaciones inactivas deben revisarse por cuestiones de seguridad y mantenimiento

¿Hay “esperanza” al final del túnel?

Fuente: Willis Towers Watson

¿Qué deben hacer todos los asegurados?

- Cumplir con todas las directivas gubernamentales para reducir el daño potencial y mitigar la responsabilidad potencial.

- Tener cuidado con la discriminación real o involuntaria basada en el origen étnico, la raza, entre otros, de los empleados y clientes.

- Reunir sus pólizas vigentes y obtener una revisión por expertos. Sus pólizas serán el único factor para determinar la cobertura.

- Revisar las cláusulas de cancelación, provisiones de primas mínimas, los deducibles y sumas aseguradas.

- Cumplir con todas las condiciones de la póliza. Tener en cuenta especialmente las garantías y las cláusulas de cobertura. Informar a las aseguradoras sobre cambios materiales en el riesgo.

- Consultar a su corredor frente a la ingeniería de riesgos específica para la seguridad en instalaciones inactivas, las inspecciones de calderas, la planificación para reiniciar la producción, etc.

“Todos los programas de seguros basados en la exposición deben ser modelados, las previsiones

de pérdidas deben ser revisadas, los límites y los deducibles reconsiderados. Es posible que esto deba hacerse ahora, en lugar de esperar la renovación de un seguro. Hable con nuestros expertos para obtener más información sobre lo que se requiere y cómo nuestro equipo de Riesgos y Análisis puede ayudarlo”, apunta el informe de Willis Towers Watson.

Cambios en el riesgo, las exposiciones y la necesidad de análisis El COVID-19, la respuesta de salud pública y el impacto económico cambian la dinámica de los riesgos porque:

- Los valores referentes a interrupción del negocio han disminuido.

- Las nóminas de compensación de trabajadores se han reducido.

- Los problemas de crédito han aumentado.

- Trabajar desde casa representa exposiciones diferentes al riesgo.

- La tolerancia al riesgo de las organizaciones probablemente se ha visto disminuida.

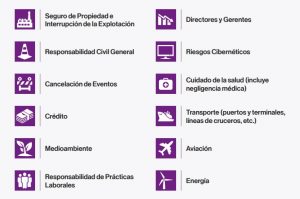

¿Qué tipos de seguro se vieron afectados por el COVID-19 (ya sea directa o indirectamente)?

Fuente: Willis Towers Watson

El COVID-19 ha generado una disrupción en los negocios a escala global y es un evento de rápida evolución. La pandemia causada por el nuevo coronavirus ha acentuado la necesidad de las empresas de actuar proactivamente en la planificación de la continuidad de los negocios; ha destacado la importancia de tener una estrategia de gestión de riesgos y programas de transferencia de riesgos bien estructurados, y ha demostrado el valor de tener relaciones sólidas con el mercado de seguros. La amenaza es invisible y letal para la vida humana, y viene a cambiar las reglas del juego.

A partir de la cuarentena, se anticipa la aplicación de un nuevo capitalismo, en el cual la forma de hacer negocios es obligatoria para priorizar el impacto social, el bienestar personal y familiar de los trabajadores y empresarios. Se puede afirmar que partir de la disrrupción del COVID-19, en todas las esferas ha habido un colapso sin precedentes y nada será igual que antes.

Tendencias de la industria de seguros en Argentina

Las grandes industrias han comenzado a tomar acciones de contracción mientras que los asegurados medianos y pequeños piensan en cómo subsistir frente a esta compleja coyuntura, dado que existen escenarios de caída del PBI del orden del 12% como consecuencia de las actuales circunstancias. De allí nacen las demandas a la industria aseguradora para acompañar a los asegurados con ajustes de costos en sus pólizas de seguro, independientemente de los riesgos que se estén transfiriendo.

Las aseguradoras han reaccionado a estas demandas con soluciones según la realidad de cada cliente corporativo y se ha evaluado el grado de paralización de sus actividades, la experiencia siniestral, el compromiso de largo plazo, entre otras cuestiones asociadas al negocio, con el fin de acceder o no a otorgar rebajas comerciales.

Según el reporte, de los temas que afecta directamente a los clientes corporativos grandes es la situación del mercado global de seguros, ya que está restringiendo la oferta de capacidad facultativa y está aumentando las tarifas de los productos globalmente comercializados. Este ajuste internacional impacta a los clientes argentinos que se ven afectados por el incremento de los costos de sus programas de seguros en un momento en que sus áreas financieras piden ahorrar para afrontar estos tiempos difíciles a consecuencia del complicado entorno macroeconómico local.

Uno de los temas pendientes en la industria es el fortalecimiento de capital de las aseguradoras del mercado con el fin de ofrecer a los clientes niveles de solvencia razonables para hacer frente a eventuales pérdidas financieras. Si bien es un tema que se viene trabajando con la Superintendencia de Seguros en los últimos años, es importante resaltar que las aseguradoras han tenido acceso restringido a distintas soluciones financieras de rendimiento de capital por lo que se vieron muy afectadas en su cartera de inversiones y como consecuencia de la postergación de plazos en la realización de bonos adquiridos. Esto ha generado un gran retraso en la industria para alcanzar, a mediano plazo, el fortalecimiento financiero de las compañías, y llevará más tiempo adecuar los patrimonios a las necesidades del mercado.

Por estos motivos, según el informe de Willis Towers Watson será muy importante para las aseguradoras alcanzar un nivel de suscripción sólido y rentable que permita balancear los resultados de la cartera de inversiones y mejorar las variables de capital en el corto/mediano plazo.