La irrupción del coronavirus ha conllevado a modificaciones en el comportamiento de los agentes económicos que se ha reflejado en cambios en el desempeño de algunas líneas de negocios del mercado asegurador. Por un lado, la circulación vehicular ha disminuido en forma notable a partir de abril de 2020, lo que generó menores niveles de siniestralidad en el ramo automotores, impactando de forma positiva en la rentabilidad de las aseguradoras. Si bien el flujo vehicular se ha ido reestableciendo durante los últimos meses del año pasado y en lo que va de 2021, los índices de siniestralidad de la industria aseguradora aún se mantienen por debajo de los registrados antes del inicio de la pandemia. Por otro lado, el incremento del trabajo remoto desde los hogares ha conllevado a un aumento en los niveles de siniestralidad en el ramo de combinados familiares.

Si bien la duración y los efectos de la pandemia son aún inciertos, es esperable que algunos de los cambios de comportamiento que se han observado hayan venido para quedarse y por lo tanto, el impacto en la industria de seguros pase de ser temporario a permanente.

FIGURA 1: Circulación hacia lugares de trabajo (variación % respecto de febrero de 2020)

Provincias que reportan mayor siniestralidad

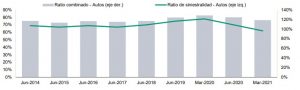

La baja en la circulación al inicio de la pandemia contribuyó a una menor frecuencia siniestral del ramo automotor.

La menor frecuencia siniestral producto de la baja circulación ayudó a sostener el perfil crediticio de las compañías de seguros patrimoniales durante 2020, con índices de siniestralidad en automotores, principal ramo de la industria, que se ubicaron el torno a 62%, nivel mínimo de los últimos 8 años, tal como se observa en la Figura 1.

FIGURA 2: Siniestralidad del ramo automotores en descenso luego del inicio de la pandemia

Nota: a partir de junio de 2020, se han eliminado los rubros relacionados al ajuste por inflación que impactan en la siniestralidad, a fin de que los ratios sean comparables con períodos anteriores donde no había ajuste por inflación a los estados contables.

Fuente: Moody’s Local Argentina, en base a información publicada por la Superintendencia de Seguros de la Nación.

Habiendo transcurrido casi un año y medio desde el inicio de la pandemia, y en la medida en que fueron disminuyendo las restricciones impuestas por el gobierno, el flujo de circulación de vehículos se ha recuperado a niveles pre-pandemia en algunas de las provincias mas pobladas del país; no obstante, al 31 de marzo de 2021, los registros de siniestralidad se han mantenido en niveles inferiores a los observados antes del inicio de la crisis sanitaria. Este efecto puede ser explicado en parte, por cambios en los hábitos de translado elegidos, donde mas personas han optado por el uso de bicicletas o simplemente caminar, en lugar de usar sus propios vehículos. Además, las restricciones a la movilidad en horarios nocturnos ayudaron a contener la frecuencia siniestral. En esta línea, si bien los índices de robos de automotores han aumentado en forma paulatina, los mismos se mantienen por debajo de los niveles reportados antes de Marzo de 2020.

El pasado 20 de julio, el Ministerio de Transporte de la Nación publicó el reporte de siniestralidad correspondiente al primer semestre del año, en el cual da cuenta de un aumento del 16% en los siniestros fatales, en comparación con el mismo periodo del año anterior. Además, destaca a las provincias de Buenos Aires, Santa Fe, Córdoba, Tucumán, Misiones y Santiago del Estero como las de mayor índice siniestral, acumulando el 60% de los siniestros fatales a lo largo de la primera mitad del año.

Moody’s Local Argentina espera un aumento gradual en los índices de siniestralidad del ramo automotor durante los próximos meses. Sin embargo, la suba podría estar mitigada por el hecho de que las nuevas dinámicas laborales y sociales, especialmente en las grandes ciudades, tengan el potencial de generar una mejora de la siniestralidad en el largo plazo.

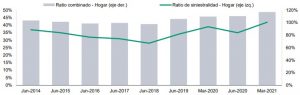

Mayor siniestralidad en combinado familiar asociado a cambios en las dinámicas laborales

El seguro de combinado familiar es uno de los productos que mostraron un aumento en su volumen de ventas, a raíz de la irrupción de la pandemia del coronavirus. El incremento en la demanda de estos productos ha sido motivado por el hecho de que muchas personas han pasado mayor cantidad de tiempo en sus hogares trabajando desde allí en forma remota. Dado esto, las aseguradoras han incrementado sus propuestas de valor de los asegurados, como ser el otorgamiento diferencial en asistencias así como también el lanzamiento de campañas comerciales con beneficios para captar nuevos clientes.

En contraparte, la mayor permanencia de las personas en sus hogares y el uso extensivo del teletrabajo, generó un

incremento en la cantidad de accidentes domésticos, lo cual se vio reflejado en un aumento de los índices de siniestralidad para el ramo de Combinado Familiar a lo largo de 2020 y durante los primeros meses de 2021, tal como se muestra en la Figura 3.

FIGURA 3: Siniestralidad creciente en combinado familiar luego del inicio de la pandemia

Nota: a partir de junio de 2020, se han eliminado los rubros relacionados al ajuste por inflación que impactan en la siniestralidad, a fin de que los ratios sean comparables con períodos anteriores donde no había ajuste por inflación a los estados contables.

Fuente: Moody’s Local Argentina, en base a información publicada por la Superintendencia de Seguros de la Nación.

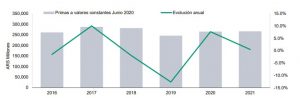

Recuperación moderada en el volumen de primas para 2021

Durante los primeros meses de la pandemia, en un contexto de baja actividad económica y dificultad para la generación de nuevos negocios, las compañías se enfocaron en mantener sus carteras de pólizas, ofreciendo descuentos sobre primas a sus asegurados y aumentando la financiación a plazo para el pago de las mismas. Esto, junto con una baja en la actividad económica, ha limitado el crecimiento de las compañias durante gran parte del último año, como se observa en la Figura 4.

FIGURA 4: Producción de primas del ramo automotor a valores constantes junio 2020

Fuente: Moody’s Local Argentina en base al reporte de evolucion del mercado asegurador publicado en

argentina.gob.ar/superintendencia-de-seguros

Nota: Valores de prima a Junio 2021, deflactados a Junio 2020 segun indice acuerdo Resol 539/18 de la FACPCE

Actualmente, las compañías de seguros están operando con debilitados márgenes financieros como consecuencia de las condiciones del mercado financiero actual: poca oferta de instrumentos de inversión, esquema de tasas reales negativas y la baja valuación de lostítulos públicos. Sin embargo, Moody’s Local Argentina proyecta una leve recuperación en la producción de primas para el cierre del año fiscal 2021, en línea con las expectativas de reactivación en la actividad económica en general.

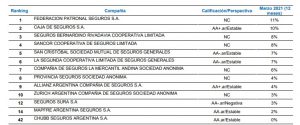

Anexo: participación de mercado en el ramo automotor

Nota: participación de mercado en base a primas brutas anualizadas al 31 de marzo de 2021

Fuente: Moody’s Local Argentina, en base a información publicada por la Superintendencia de Seguros de la Nación