En los últimos dos años la aceleración digital ha impulsado el crecimiento de la economía colaborativa.Un ejemplo de ello es la aceptación de plataformas como Deliveroo, Uber, Dash y Airbnb, o de lTulu, empresa que ofrece alquileres a pedido de productos para el hogar y artículos para el hogar, la cual recientemente cerró una ronda Serie A de $ 20 millones para expandir su ecosistema e impulsar el crecimiento futuro, lo que confirma que la economía colaborativa está creciendo y llegó para quedarse.

De esta manera, la economía compartida creó un cambio de paradigma en la compra de artículos que se usan con menos frecuencia, como automóviles, casas de vacaciones e impresoras, a ‘alquilar’ estos artículos según sea necesario, particularmente en áreas urbanas, entre Millennials y aquellos que se enfocan en la sostenibilidad y cuestiones ambientales. Este modelo de negocio disruptivo ha creado demandas y oportunidades nuevas y únicas para la industria de seguros en lo que tiene que ver con soluciones de facturación y pago para un nuevo futuro de seguros que incluye la economía colaborativa.

Para analizar el impacto de la economía colaborativa en la industria aseguradora, Majesco, empresa que brinda soluciones tecnológicas orientadas al mercado asegurador y Deloitte, firma privada número de servicios profesionales del mundo, realizaron un informe conjunto para analizar los nuevos modelos de negocio, donde se desdibujan las líneas entre las políticas personales y comerciales tradicionales, reflejando la necesidad de diferentes productos y capacidades operativas para respaldar las necesidades de la economía colaborativa.

Las pólizas de seguro de automóviles tradicionales suelen ser de más de un año con una prima fija. Los nuevos modelos comerciales, como las suscripciones de automóviles Zipcar, requieren diferentes modelos de precios, como el seguro basado en el uso, donde los clientes sólo pagan por lo que usan en una hora o en un día. Sin embargo, esto requiere una política diferente y flexible, un modelo de facturación y pago y plataformas SaaS digitales para ingerir datos en tiempo real para suscribir, emitir y facturar.

El crecimiento de la economía colaborativa no muestra signos de desaceleración. Las aseguradoras deben determinar cómo apoyarán este mercado para capturar y retener clientes a medida que adoptan cada vez más la economía colaborativa. La facturación y los pagos respaldan la capacidad de respuesta de las aseguradoras.

Revelaciones de mesa redonda

Majesco y Deloitte analizaron algunas tendencias generales dentro de la facturación y los pagos, a la luz de la investigación presentada y las mesas redondas de los ejecutivos de la industria de seguros a finales de 2021. El objetivo de este informe es ampliar los interrogantes que se están escuchando dentro la industria.

Tendencias del mercado que afectan la facturación y los pagos

Las aseguradoras están enfocadas externamente en la dirección en la que se mueven las expectativas, los productos y los servicios de los clientes. Esto crea una estrategia “enfocada en el futuro”. Si lo hacen, los empoderará para satisfacer las crecientes expectativas de los clientes, desarrollar nuevos productos y servicios innovadores y aprovechar las nuevas tecnologías que están ganando la aceptación generalizada de otras industrias.

Tradicionalmente, la industria de seguros se ha centrado en el producto. A medida que otros sectores continúan remodelando las expectativas de los clientes sobre la experiencia, los operadores están haciendo cada vez más inversiones significativas en programas de tecnología de «primero el cliente».

Porcentajes que reflejan el enfoque en el cliente

-El 84 % de los clientes dice que la experiencia que brinda una empresa es tan importante como sus productos o servicios.

-La mayoría de las aseguradoras de EE. UU. ya han pasado a una estrategia de crecimiento posterior a la pandemia, a menudo duplicando la apuesta por la tecnología.

– El 52 % de los encuestados recortó el gasto discrecional en áreas como el talento, pero solo el 6 % canceló o pospuso proyectos tecnológicos a largo plazo durante la pandemia

-Casi el 96 % de las aseguradoras aceleraron las iniciativas de transformación digital, con las principales prioridades centradas en la experiencia del cliente y las operaciones mejoradas.

-Las personas pasan el 53% de su tiempo conectado en dispositivos móviles.

-Más del 75% de los usuarios de Internet compran habitualmente en línea.

Digitalización en los medios de pago

La rápida transformación digital en todas las industrias está llevando a los seguros a la vía rápida con la facturación y los pagos. Más del 60% de las transacciones son de naturaleza digital, desde pagos móviles, aplicaciones de mensajería y pagos sin contacto hasta sitios de comercio en línea y botones de compra. Una vez consideradas funciones financieras administrativas, la facturación y los pagos ahora se encuentran en el centro de la relación digital con el cliente, así como en nuevos productos y servicios innovadores. La facturación es un componente clave en cualquier estrategia de crecimiento e innovación. Una experiencia de facturación rediseñada puede anclar el éxito y la supervivencia futuros de una aseguradora.

Sin embargo, la mayoría de los sistemas de facturación no están preparados para enfrentar los mayores desafíos de las expectativas de servicio y, en última instancia, el éxito del cliente. El momento de repensar la base de facturación y pagos es ahora, antes de que la brecha se vuelve insuperable.

El cliente primero: la facturación y los pagos pasan al frente Oficina

Con las crecientes demandas de los clientes de hoy ylos nuevos y emocionantes productos y servicios y las ofertas que no son de seguros, los nuevos métodos de facturación y pago son vitales. Las nuevas oportunidades de canal y las nuevas formas digitales de interactuar con los clientes están transformando el papel de la facturación. Las opciones de facturación y pago son herramientas clave de participación del cliente. Su flexibilidad y facilidad de uso son aspectos fundamentales de la nueva experiencia digital. Sin embargo, la mayoría de los sistemas de facturación no están preparados para enfrentar los mayores desafíos de las expectativas de servicio y, en última instancia, el éxito del cliente. El momento de repensar la base de facturación y pagos es ahora, antes de que la brecha se vuelva insuperable.

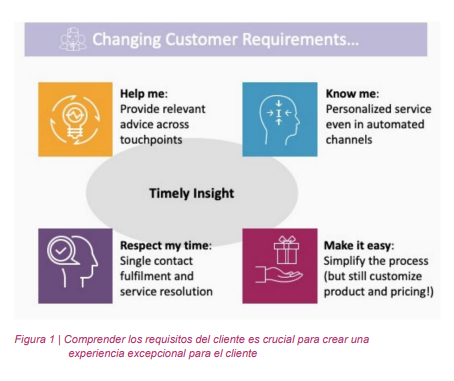

Comprender los requisitos cambiantes de los clientes, como se refleja en la Figura 1, es fundamental para crear una experiencia excepcional para el cliente. Una experiencia atractiva será personalizada, relevante y holística. Lograr esto requiere sólidas capacidades digitales y funcionales con datos y análisis avanzados.

Jugar a la defensa y al ataque

En facturación y pagos, las aseguradoras necesitan pensar en términos de tácticas defensivas y estrategias ofensivas.Hacer las jugadas grandes y proactivas para superar a la competencia es el papel de la ofensiva. La defensa reacciona a las necesidades del mercado, respondiendo a la actualidad y manteniendo el terreno ya ganado

La ofensiva se adapta a las nuevas demandas comerciales y se esfuerza por adelantarse a la competencia. La defensa mantiene la eficacia operativa, ejecutando los negocios de hoy. Las oportunidades de front-office son manejadas por la ofensiva. La optimización del back-office es pura defensa. El mercado actual, que cambia rápidamente, requiere que ambos se hagan con excelencia, pero lo que es más importante, que se ejecuten con equilibrio

Defensa: operaciones optimizadas y participación del cliente

La facturación de seguros se encuentra en la intersección del flujo de efectivo y la participación del cliente, por lo que no se puede ignorar sin resultados negativos

Los elementos fundamentales de las soluciones de facturación y pago están orientados a tareas:

– Configurar planes de pago

– Calcular los pagos adeudados por los clientes (incluidas las tarifas)

– Producir facturas

– Crear informes para la gestión

– Registrar los pagos de primas realizados en las cuentas de los clientes

Estas tareas son importantes para proporcionar procesos de facturación efectivos que brinden calidad de servicio, respalden las operaciones financieras y fomenten las relaciones con clientes y distribuidores.

Pero estas son solo las operaciones que mantendrán a la aseguradora en el campo de juego, no lo que la catapultará sobre la competencia. Se necesita más que operaciones optimizadas y participación del cliente para satisfacer las demandas digitales de los clientes de hoy

Ofensiva, innovación y experiencia del Cliente

La facturación es más que un arreglo «financiero». Tiene un papel importante que desempeñar en la experiencia general del cliente. La facturación engloba eventos significativos, como renovaciones y reclamaciones. Estas son oportunidades para generar confianza: momentos en los que las aseguradoras cumplen la promesa de protección y servicio de la marca.

La experiencia también abarca el comercio electrónico; un concepto muy alejado de los pagos electrónicos de ayer. La parte de pago de la transacción ahora es un componente de una cadena de valor digital integrada que incluye funciones de búsqueda, paquetes, recomendaciones, cotizaciones y cronogramas complejos. Requiere la transmisión gratuita de datos de entrada y salida con numerosas integraciones.

La innovación dentro de los productos y servicios de seguros está haciendo que las aseguradoras ofrezcan nuevos tipos de transacciones y nuevos métodos de pago que pueden ser diferentes a todo lo que han visto antes o que pueden manejarse mediante procesos de facturación tradicionales. El auge de los seguros integrados es un gran ejemplo. ¿Pueden los procesos de facturación y pagos de una aseguradora comunicarse fácilmente con el canal transaccional de un socio? ¿Qué pasos debe tomar una aseguradora para prepararse para las innovaciones de facturación que se derivan de un nuevo producto o servicio?

Una forma en que una aseguradora puede jugar a la ofensiva es integrar solo soluciones de facturación empresarial que hayan sido diseñadas con el enfoque de front-office enfocado en el futuro a la vista, en lugar de considerar un reemplazo heredado de un proceso transaccional de back-office.

La creciente demanda de nuevos métodos de pago, planes de facturación y acceso a información de facturación en tiempo real puede transformar las capacidades digitales. Puede mejorar la comunicación y estimular el crecimiento para adelantarse a la competencia y captar nuevos mercados mientras se amplían los mercados existentes.

Un cambio de modelo operativo es esencial e inevitable

Los modelos operativos de seguros han sido tradicionalmente funcionales (pólizas, siniestros y facturación) y centrados en productos (comercial/personal). Esto ha resultado en tecnologías de distribución y servicio que reflejan las prioridades y limitaciones dictadas por las estrategias tradicionales. La evolución de los modelos operativos tradicionales ha sido incremental y dirigida hacia la centralización para brindar alcance y escalar los beneficios. Una comprensión del estado actual es fundamental para efectuar un cambio significativo. Toda aseguradora debe someterse a un análisis introspectivo si espera maximizar el valor de sus transformaciones funcionales y tecnológicas. Deben mirarse a sí mismos a la luz de la realidad y determinar qué se necesitará para alcanzar sus objetivos de transformación centrados en el cliente

Un enfoque centrado en el cliente requiere una comprensión profunda de la base de clientes del operador, así como de las diversas interacciones que marcarán una diferencia significativa. Además, los modelos operativos de ‘El cliente primero’ no son una evolución del estado actual y no se limitan a las interacciones del cliente con las aseguradoras. Las experiencias de Amazon, Google y Apple están redefiniendo de forma generalizada la CX. El impacto generado por las nuevas experiencias se acelerará, no solo debido a estos importantes actores tecnológicos, sino también en respuesta a las tecnologías más pequeñas/fintech/ empresas insurtech que buscan una ventaja competitiva.

Ventajas de las startups

Las empresas emergentes pueden involucrar a los clientes desde el principio, sin la carga de la deuda técnica o la necesidad de convertir datos. Esto les permite jugar a la ofensiva, desarrollando modelos operativos centrados en el cliente impulsados por capacidades de tecnología/datos para brindar información que dará forma a las interacciones. Por ejemplo, las startups pueden comenzar con flujos de trabajo optimizados para crear automáticamente mejores prácticas en retención. Se puede diseñar un flujo de trabajo moderno con la ‘próxima mejor acción’ integrada para priorizar cada interacción con el cliente a través de la lente del análisis de retención.

Las aseguradoras emergentes a menudo pueden ordenar, clasificar, calificar y predecir con eficiencia y claridad. La puntuación del esfuerzo del cliente es una métrica de mejora crucial que las nuevas empresas encontrarían mucho más fácil de implementar que una aseguradora tradicional. Este es solo un ejemplo de cientos, pero demuestra que el mundo de la experiencia del cliente se está moviendo rápidamente y las aseguradoras deben moverse con él.

Impacto de los nuevos productos y servicios en la facturación y pagos

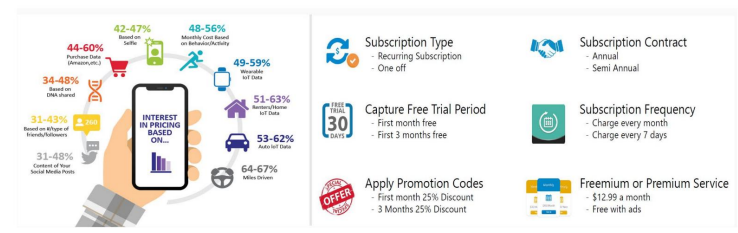

La convergencia de diferentes fuerzas está impulsando nuevos comportamientos y creando nuevos riesgos. Al mismo tiempo, están surgiendo nuevas expectativas para las interacciones entre clientes y empresas en comunicaciones, educación/investigación, transacciones, resolución de problemas y compras. En la investigación de clientes de Majesco, encontramos un gran interés en utilizar métodos nuevos e innovadores para la fijación de precios y facturación de seguros a través de una variedad de métodos, así como la demanda de servicios de valor agregado, como se refleja en la Figura 2 a continuación:

Desde la facturación estándar de 6 y 12 meses hasta la facturación según demanda, paramétrica y basada en el uso. Estos nuevos productos y servicios exigen nuevas e innovadoras opciones de facturación y pago.

Los datos digitales y los análisis avanzados ahora permiten a las aseguradoras dividir el «grupo» de cobertura de contenido en una póliza de propiedad estándar para enfocar la cobertura en un conjunto limitado de artículos específicos de mayor importancia o valor para el cliente.

De manera similar a la cobertura de un solo artículo, los datos digitales, el análisis avanzado y la tecnología móvil ahora permiten a las aseguradoras dividir las longitudes estándar de las pólizas de seguro en «fragmentos» de cobertura flexibles y no contiguos siempre que se utilicen, según lo determine el cliente, no la compañía.

El seguro paramétrico utiliza parámetros definidos que desencadenan diferentes elementos, incluida la cobertura de encendido/apagado y el pago, como el seguro para las coberturas de Uber o Airbnb para la economía colaborativa.

“La facturación ha estado infrainvertida durante mucho tiempo. Todo el paradigma de lo que tenemos que hacer en el futuro, cómo tenemos que dar forma a todas las inversiones que hay que hacer en lugar de jugar a las pequeñas cosas, debe cambiar. Necesitamos mostrar el panorama general de lo que está en juego”, concluye el informe.