Panorama económico para las aseguradoras de América Latina en 2024

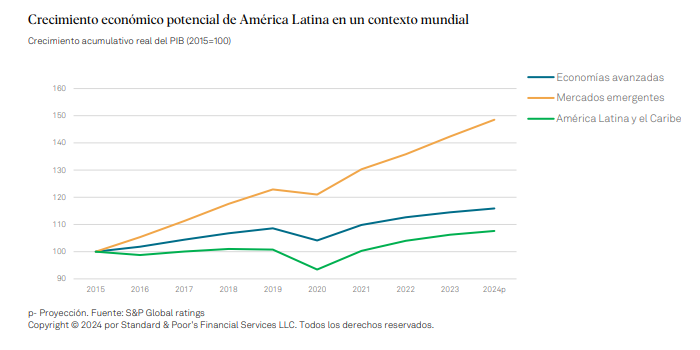

Las aseguradoras latinoamericanas afrontan un panorama económico desafiante, dada la previsión de S&P Global Ratings de una desaceleración en el crecimiento económico global. S&P espera que Estados Unidos -un socio comercial clave para la región, particularmente para México, ya que es el destino de más del 80% de las exportaciones mexicanas- entre en un período de crecimiento por debajo de la tendencia. Mientras tanto, la eurozona está al borde de la recesión y, para China, S&P prevé que los problemas cada vez más profundos del sector inmobiliario y la elevada deuda de las empresas y de los gobiernos locales afecten su economía. El desempeño económico de Estados Unidos influye en el de los países latinoamericanos debido a sus fuertes vínculos económicos, a través del comercio, la inversión y las remesas. El escenario base de S&P contempla una “suave desaceleración económica” para Estados Unidos. El riesgo es que incluso en tal escenario, la economía estadounidense experimente una desaceleración significativa, lo que tendrá repercusiones para América Latina, incluyendo al sector de seguros.

S&P espera que la inflación siga moderándose este año en toda América Latina, lo que dará espacio para hacer recortes moderados a las tasas de política monetaria. Sin embargo, espera que las tasas de interés se mantengan altas (muy por encima de los niveles previos a la pandemia), lo que limitará las expectativas de inversión y debilitará la demanda interna. En este sentido, estima que la mayoría de los países latinoamericanos crecerán por debajo de la tendencia en 2024: alrededor del 1,2%, frente a 1,7% en 2023. Esto se debe en gran medida a una desaceleración en las dos economías más grandes de la región: Brasil y México. S&P prevé que el crecimiento repunte en 2025, pero a un ritmo aún bajo de 2,2%. S&P seguirá de cerca la trayectoria del actual conflicto entre Rusia y Ucrania y la guerra en el Medio Oriente. Hasta ahora, los efectos de estos conflictos han sido menores que los que esperaban, pero no se pueden descartar escaladas que representen un riesgo importante para sus expectativas de crecimiento en América Latina debido al posible aumento de los precios de los alimentos y la energía.

Las aseguradoras están preparadas para condiciones difíciles este año

Según S&P Global Ratings, la lenta economía de América Latina en 2024 podría afectar las perspectivas de crecimiento de las aseguradoras. Sin embargo, las oportunidades podrían amortiguar el impacto y permitir que las aseguradoras sigan logrando un crecimiento rentable. S&P considera que el sector asegurador de América Latina seguirá rezagado respecto de sus pares de otras regiones en términos del nivel de acceso a productos de seguros (medido como primas emitidas/producto interno bruto). Esto se debe a las siguientes debilidades estructurales:

- Infraestructura deficiente;

- Un significativo mercado laboral informal;

- La falta de inversión de los sectores público y privado;

- Inseguridad;

- Incertidumbre política, que podría reducir la visibilidad de la previsibilidad de las políticas económicas.

Además, los clientes de las aseguradoras (empresas, gobiernos y hogares) ya están sintiendo los efectos de las elevadas tasas de interés, que han deprimido su capacidad de generar ingresos y el poder adquisitivo de las personas. Esto último, junto con un deterioro esperado en las condiciones del mercado laboral y el desvanecimiento progresivo de la conciencia postpandemia sobre la necesidad contar con una cobertura de seguro, limitarán el crecimiento de las primas emitidas, mientras que las tasas de cancelación y los retiros de productos con componente de ahorro e inversión (unit link) podrían aumentar.

Sin embargo, hay varios factores que ofrecen oportunidades que podrían mitigar los obstáculos económicos globales y la baja penetración actual del sector. Por ejemplo, empresas de todo el mundo ven a México como un lugar estratégico debido a sus fuertes vínculos comerciales y de inversión con Estados Unidos. Los beneficios potenciales de la relocalización (nearshoring) también podrían llegar a otros países de la región. Se podría ver una creciente demanda de productos de seguros entre las grandes corporaciones y las pymes, que pueden actuar como proveedores de empresas multinacionales. Otros países de la región también podrían beneficiarse en los próximos años de una mayor producción de energía, lo que podría impulsar la demanda de productos de seguros en América Latina.

Los graves fenómenos meteorológicos extremos, como la sequía en Brasil en 2022, el huracán Otis en México en 2023 y las inundaciones causadas por El Niño que redujeron las cosechas en América del Sur, podrían aumentar la conciencia sobre la necesidad de protección mediante seguros. Además, las estrategias de digitalización y eficiencia operativa de las aseguradoras podrían ampliar sus ofertas al sector desatendido de la población de bajos ingresos sin poner en peligro la rentabilidad. Algunas empresas están desarrollando herramientas analíticas para explotar y aprovechar sus bases de datos para comprender mejor las necesidades de sus clientes.

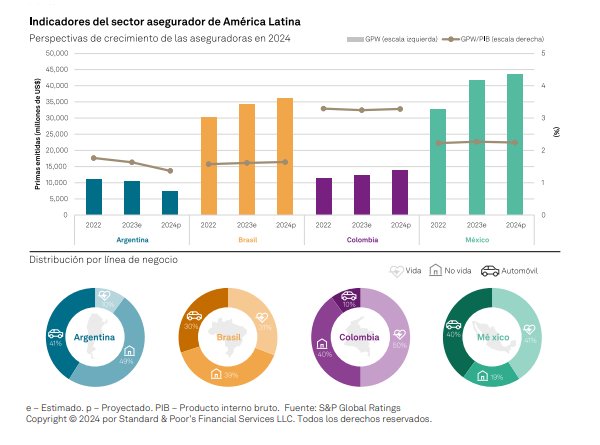

Dadas estas tendencias opuestas, S&P espera que el crecimiento de las primas emitidas de las aseguradoras latinoamericanas (incluyendo las líneas de negocios de vida y no vida) se mantenga moderado, entre 5% y 7%, en términos reales este año, con el ritmo en México en la parte superior del rango; mientras que en Brasil y Colombia, en la parte inferior. En Argentina, las primas emitidas se contraerán en términos reales este año. S&P prevé que las primas de vida se sigan beneficiando de las altas tasas de interés que impulsan el crecimiento de los productos con componente de ahorro e inversión. Las líneas de negocio de daños podrían beneficiarse de la creciente inversión extranjera directa en la región y de la relocalización, mientras que las primas de seguros de automóviles podrían incrementar debido al aumento de las ventas de automóviles nuevos, impulsadas por el crédito, y a los ajustes de precios que continuarán este año. Los seguros de accidentes y enfermedades, como parte del segmento de negocios de no vida, podría expandirse a partir de la conciencia postpandemia sobre la cobertura de seguros y los ajustes de precios para compensar la inflación médica. S&P considera que el desafío clave para las aseguradoras este año es aumentar sus primas emitidas a través de nuevos clientes y no simplemente expandiéndose a través del endurecimiento de mercado. Sin embargo, cree que el acceso a productos de seguros en América Latina (medido como primas emitidas /PIB) seguirá siendo menor que en otros mercados emergentes.

El debilitamiento de las economías, la alta inflación y los eventos climáticos presionarán el desempeño operativo

La inflación elevada es un riesgo clave para las aseguradoras, ya que ha aumentado significativamente el costo de los siniestros y los gastos operativos en los últimos dos años.

S&P espera que la inflación disminuya en toda América Latina, pero el incierto contexto económico global dificulta predecir a qué ritmo, y no descarta mayores presiones inflacionarias si las tensiones geopolíticas aumentan o las condiciones climáticas elevan los precios de los alimentos y la energía. A su vez, las aseguradoras podrían ver una frecuencia creciente de siniestros y costos debido al mayor desempleo y al debilitamiento del poder adquisitivo de los hogares, que están exacerbando la desigualdad en la región y podrían desencadenar malestar social, lo que generalmente deriva en siniestros por daños físicos. La inseguridad y la creciente incidencia del fraude, junto con desastres naturales de mayor magnitud, frecuencia y costo en la región (principalmente terremotos, huracanes, inundaciones y sequías), plantearán riesgos adicionales para el desempeño operativo en los próximos 12 a 18 meses.

Sin embargo, S&P considera que los resultados técnicos se beneficiarán de la prevalencia de políticas de suscripción conservadoras. Los mayores precios ajustados al riesgo y la estricta selección de riesgos han permitido a las aseguradoras absorber siniestros más costosos y gastos operativos impulsados por la inflación. Como resultado, las aseguradoras mantienen índices combinados en niveles manejables, lo que permite que la suscripción de negocios contribuya a utilidades netas. En 2024 se espera que las aseguradoras sigan aumentando los precios en determinadas líneas de negocio, como seguros de accidentes y enfermedades y de automóviles. Por lo tanto, para este año se esperan niveles estables de índices combinados en la región.

A medida que las aseguradoras latinoamericanas adoptan cada vez más la innovación y maximizan sus capacidades de análisis de datos en sus procesos de suscripción, se esperan ajustes oportunos de tarificación y eficiencias de costos. Esto fortalecerá sus resultados técnicos. S&P cree que el mantenimiento de una prudente gestión de riesgos (suficiencia de capital y reservas) y de políticas de suscripción podría permitir negociaciones de renovación relativamente fluidas con las reaseguradoras durante condiciones difíciles del mercado.

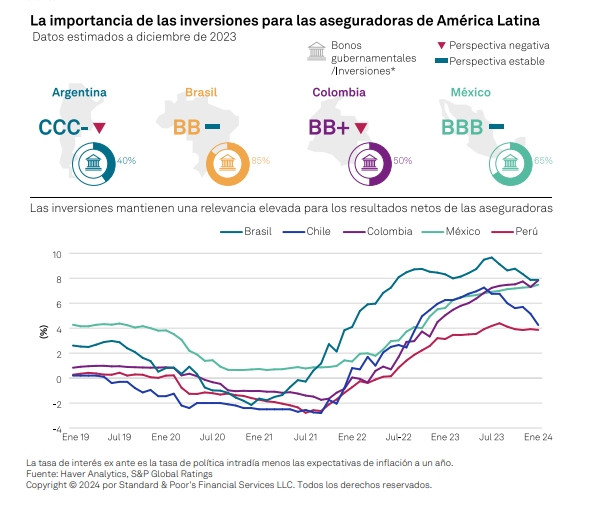

Los ingresos por inversiones seguirán respaldando los resultados en medio de altas tasas de interés

Los portafolios de inversión de las aseguradoras latinoamericanas consisten principalmente en instrumentos de deuda emitidos por los gobiernos. Esto se debe a que los regímenes de inversión de los países de la región consideran que estos instrumentos están libres de riesgo. Sin embargo, las tasas de interés que los gobiernos latinoamericanos pagan por su deuda generalmente son más altas que las de los gobiernos de otras regiones, lo que impulsa los resultados de inversión de las aseguradoras. Si se observan las tasas de interés reales ex ante a un año de los países latinoamericanos -que toman en cuenta las expectativas de tasas de interés e inflación a un año- en la mayoría de los casos, son las más altas en al menos una década. En este sentido, aunque es probable que los bancos centrales de la región reduzcan las tasas objetivo este año, a medida que la inflación se modere, se espera que las tasas de interés reales se mantengan altas. Por lo tanto, los ingresos por inversiones de las aseguradoras se mantendrán sólidos, compensando la presión potencial sobre los resultados técnicos e impulsando la utilidad neta este año.

Sin embargo, las altas tasas de interés podrían ser insostenibles para los emisores gubernamentales y corporativos con calificación en grado especulativo de la región, lo que podría llevar a bajas de calificación, incumplimientos o canjes de deuda en condiciones desventajosas (distressed exchanges). En América Latina, cuatro países con calificaciones soberanas de grado especulativo -Colombia (‘BB+/B’), Ecuador (‘B-/B’), Bolivia (‘CCC+/C’) y Argentina (‘CCC-/C’)– tienen perspectivas negativas, mientras que se espera que la tasa de incumplimiento entre las empresas con calificaciones de grado especulativo en la región se mantenga por debajo del 1% este año.

En este sentido, un riesgo que S&P identifica para las aseguradoras en los próximos 12 a 24 meses está relacionado con el refinanciamiento de la deuda de los gobiernos y las empresas, a medida que los vencimientos se acumulan. Por lo tanto, la calidad crediticia de los portafolios de inversión de las aseguradoras podría debilitarse, especialmente de aquellas que poseen una gran proporción de bonos corporativos con una calidad crediticia débil. En consecuencia, esto podría afectar la capitalización basada en riesgo y la liquidez de las aseguradoras calificadas.

Expectativas para la Argentina en 2024

La rentabilidad y las expectativas de crecimiento de las aseguradoras argentinas seguirán reduciéndose

Las aseguradoras continúan operando en un entorno de negocio muy desafiante, dados los problemas económicos, los controles más estrictos en el mercado cambiario y la inflación y el desempleo muy altos. Los factores macroeconómicos y de políticas han exacerbado las distorsiones en el sector de seguros. La volatilidad y las políticas impredecibles han provocado fluctuaciones en los regímenes cambiarios, los enfoques de la política monetaria, el enorme papel del Estado en la economía y su influencia nociva sobre la inversión y el crecimiento, todo lo cual contribuye a expectativas de crecimiento estructuralmente bajas. Para aumentar el ritmo de crecimiento de las primas emitidas en el mediano plazo sería necesario abordar los desequilibrios macroeconómicos y aliviar los obstáculos microeconómicos, incluida una carga tributaria compleja y leyes laborales rígidas. S&P prevé que el PIB real se contraiga un 1% en 2024.

A finales de junio de 2023 (cierre del ejercicio fiscal), una inflación muy elevada seguía socavando la rentabilidad de la industria. El sector registró un retorno sobre capital real de un 6% negativo y un índice combinado de 94%, estrechándose desde un 11% negativo y casi un 97%, respectivamente, en junio de 2022. Por su parte, las primas emitidas aumentaron 114% año tras año en términos nominales, en línea con la inflación acumulada a la misma fecha (116%). La industria enfrenta un riesgo considerable en sus productos debido a la alta inflación, una política cambiaria volátil y controles cambiarios. Estos factores causan incertidumbre tanto en los precios como en la suficiencia de las reservas. Para los próximos 12 a 24 meses, S&P espera un retorno sobre capital real de entre 8% negativo y 10% negativo con un índice combinado de 95% a 100%, significativamente afectado por el ajuste inflacionario. Asimismo, S&P estima que las primas se contraerán en términos reales entre un 5% y un 8%, expandiéndose por debajo de la tasa de inflación a medida que las aseguradoras se centren en retener clientes y cobrar primas.