La digitalización es una fuente de nuevo crecimiento, nuevos riesgos y nuevas eficiencias para la industria de seguros. La creación de valor digital ha llevado a un aumento de los activos intangibles de las empresas, incluidos los datos digitales. Al mismo tiempo, la mayor dependencia de la infraestructura digital hace que dichos activos sean más vulnerables, por ejemplo a la interrupción del negocio y los ciberataques. En su último estudio sigma, «La economía de la digitalización en los seguros», el Swiss Re Institute concluye que los beneficios potenciales en todos los países y en toda la cadena de valor de los seguros están lejos de haberse agotado.

En el informe, Swiss Re Institute presenta el Índice de Digitalización de Seguros, que rastrea el progreso realizado en 29 países de muestra con respecto a la digitalización de sus mercados de seguros. Corea del Sur encabezó el índice, seguida de Suecia, Finlandia y Estados Unidos. Si bien los mercados avanzados con una sólida infraestructura física y altas tasas de acceso a Internet han logrado mayores avances en la digitalización de sus economías, China, Eslovenia y la India se están poniendo al día. China, por ejemplo, ha avanzado diez puestos en sólo diez años. Esto se debe a que los mercados emergentes pueden adoptar directamente tecnologías digitales más nuevas en lugar de hacer la transición desde sistemas heredados.

Jerome Haegeli, economista jefe del grupo Swiss Re, dijo: «El estudio muestra claramente una correlación positiva entre resiliencia y digitalización. Para la sociedad, la digitalización es una fuerza para dar a más personas acceso a seguros y, por lo tanto, cerrar las brechas de protección. Para las aseguradoras, las ganancias de Una mejor suscripción, mitigación de riesgos y medición de riesgos a partir de la digitalización de los seguros mejoran la calidad y eficiencia de su trabajo».

La digitalización de la economía en general también creará nuevos grupos de riesgo, abriendo oportunidades para las aseguradoras. Por ejemplo, la tecnología digital ha facilitado los modelos de negocio de economía colaborativa, que han dado lugar a cambios fundamentales en los riesgos y pasivos operativos que requieren soluciones innovadoras de transferencia de riesgos de seguros. Los servicios compartidos como Uber y Airbnb están reemplazando cada vez más a la propiedad privada. Esto requiere un cambio en la combinación de negocios de líneas personales a líneas comerciales en función del uso, ya que las líneas personales normalmente excluyen la cobertura para el uso comercial de vehículos y hogares. Las aseguradoras pueden ayudar a lograr dicha cobertura a través de soluciones innovadoras de transferencia de riesgos digitales.

Con el paso de producir bienes físicos a proporcionar información y servicios, el valor global de los activos intangibles (que incluyen cada vez más activos digitales) de las empresas que cotizan en bolsa se ha quintuplicado en los últimos 20 años, hasta alcanzar los 76 billones de dólares en 2021. Cerca del 80% de ese valor sigue sin estar asegurado. Las empresas necesitarán protección contra los riesgos digitales, por ejemplo, la interrupción del negocio y los riesgos cibernéticos, así como los riesgos de responsabilidad emergentes relacionados con la Inteligencia Artificial. La seguridad cibernética es una preocupación clave para las empresas a nivel mundial, como lo refleja el rápido crecimiento de la demanda de seguros cibernéticos: Swiss Re Institute estima que las primas cibernéticas globales alcanzarán los 16 mil millones de dólares en 2023, un 60% más que en 2021, y los 25 mil millones de dólares en 2026.

La tecnología digital permite a las aseguradoras recopilar y procesar grandes conjuntos de datos mediante dispositivos conectados, análisis de datos y aprendizaje automático. Esto permitirá evaluaciones de riesgos más holísticas y precisas y una mejor valoración de los riesgos. Las soluciones digitales también pueden automatizar tareas estandarizadas, como la recopilación y el análisis de datos para la suscripción, lo que reduce los costos y, en última instancia, conduce a primas más bajas. Los proyectos de transformación digital de las aseguradoras apuntan a una mejora de entre 3 y 8 puntos porcentuales en los índices de siniestralidad y ahorros de entre 10% y 20% en otras partes de la cadena de valor.

Pravina Ladva, directora digital y de tecnología del grupo en Swiss Re, dijo: «A pesar de la rápida transformación digital de la industria de seguros, acelerada por los recientes avances en tecnología de vanguardia, todavía vemos un potencial significativo para hacer que los seguros sean más accesibles y asequibles para los consumidores». «Nuestra industria debería ver esto como un estímulo para seguir invirtiendo en soluciones innovadoras y adaptándose a los riesgos emergentes».

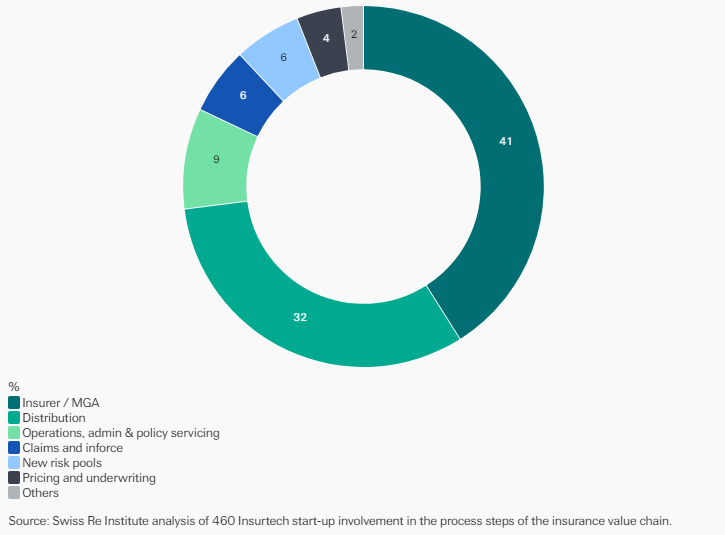

Para los consumidores, los mercados en línea conducen a una mayor transparencia de precios, presentan múltiples productos y proveedores de seguros en un solo lugar y permiten a los clientes completar sin problemas el proceso de incorporación en línea, haciendo que los seguros sean más accesibles y asequibles. Aparte de la distribución, las inversiones en tecnología de seguros se han orientado hacia ganancias de eficiencia y mejoras en la suscripción y las reclamaciones.

Inversiones en la cadena de valor de la industria aseguradora