El contexto no es el mejor y el panorama no termina siendo del todo alentador. A un crecimiento del primaje que no le puede ganar la batalla a la inflación, se le suma una alta competencia que genera una insuficiencia tarifaria debido a la guerra de precios. Eso en un marco de resultados técnicos a la baja por el aumento de la frecuencia y costos siniestrales post confinamiento, que a diferencia del pasado no pueden ser compensados por los resultados financieros, que vienen sufriendo tasas reales negativas, conllevando a una rentabilidad negativa en seguros generales, y aún mayor para riesgos del trabajo.

Es parte de lo que analiza en detalle, el reciente informe de la calificadora de riesgos Moody’s, la cual si bien para el ejercicio fiscal en curso espera una recuperación en el volumen de negocios, estima que el crecimiento de la industria será «modesto». A continuación, una radiografía del negocio asegurador en 2021 y lo que se espera para este año.

Principales desafíos en 2022 y desempeño financiero

Crecimiento del volumen en términos nominales. La industria aseguradora se vio afectada por el contexto macroeconómico caracterizado por una contracción significativa en la actividad económica, lo que se reflejó en una disminución del volumen de primas de la industria del 1,6% en términos reales en 2020/2021 con relación al ejercicio fiscal anterior. Si bien para el ejercicio fiscal en curso se espera una recuperación en el volumen de negocios, estimamos que el crecimiento de la industria será modesto.

Alta competencia comercial en un contexto de aumento en la siniestralidad. A comienzos de la pandemia, las compañías ofrecieron descuentos a fin de fidelizar su cartera de asegurados. De esta forma, las aseguradoras iniciaron el año fiscal 2021/2022 con tasas de prima rebajadas en un contexto de alta competencia, principalmente en el ramo automotores, lo que genera dificultades para trasladar a tarifas los costos crecientes de su estructura de gastos, y por ende, mayores niveles de siniestralidad.

La rentabilidad técnica se verá disminuida como consecuencia del aumento en la frecuencia y el costo siniestral. El aumento en la frecuencia siniestral-ya en niveles prepandemia- de los últimos meses, la suba de los costos siniestrales producto de la inflación y la escasez de repuestos a raíz del faltante de divisas y las expectativas de devaluación, impactan negativamente en la rentabilidad técnica de las aseguradoras. A diciembre de 2021, la industria reportó pérdidas técnicas y Moody’s Local Argentina espera que esto persista al cierre del año fiscal en curso.

Resultados financieros continúan bajo presión. La baja rentabilidad financiera que vienen reportando las aseguradoras es producto principalmente del contexto de tasas reales negativas y la falta de oferta de instrumentos de inversión que logren retornos por encima de la inflación, lo cual erosiona los márgenes de rentabilidad de las compañías. Considerando el actual contexto macroeconómico y la poca diversidad de instrumentos de inversión en los que las aseguradoras pueden invertir, esperamos que esta tendencia se mantenga para el ejercicio 2021/2022.

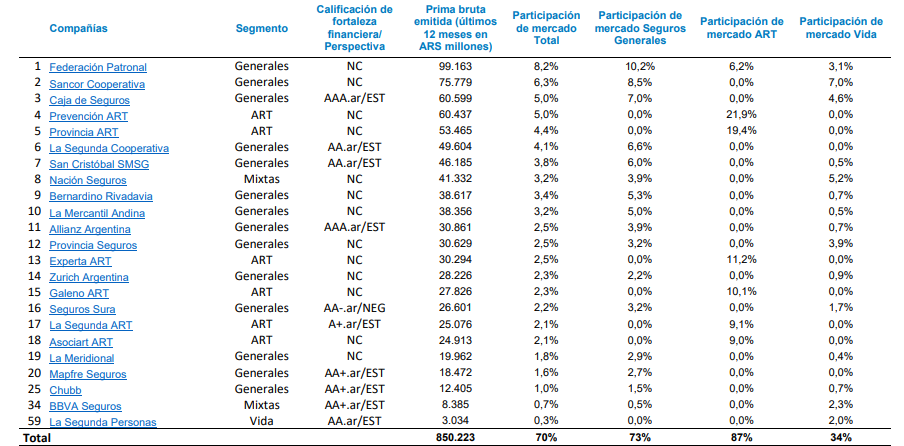

Figura 1: Top-20 aseguradoras argentinas y aquellas calificadas por Moody’s Local Argentina

Crecimiento de la industria y distribución por línea de negocio

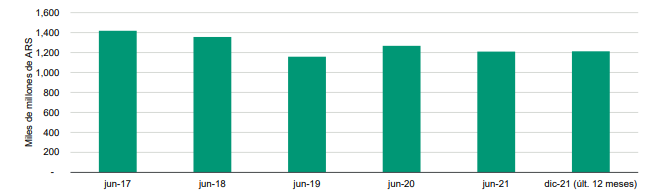

Se espera una leve recuperación en el volumen de negocios para el año fiscal en curso, aunque sin mostrar un

crecimiento significativo en términos reales. Las primas del mercado de seguros han crecido nominalmente de manera sostenida durante los últimos cinco años, debido principalmente a las altas tasas de inflación que el país ha estado experimentando. Sin embargo, al considerar la evolución del volumen de primas en términos reales durante el año fiscal 2020/2021, se observa un decrecimiento del 1,6% con respecto al año anterior, explicado en gran medida por el contexto de una contracción significativa de la actividad económica durante 2020, y la alta correlación entre ésta y la actividad aseguradora.

Adicionalmente, durante los primeros meses de la pandemia, las compañías ofrecieron descuentos a fin de fidelizar sus carteras de asegurados, en un contexto de menor siniestralidad y de dificultad para la generación de nuevos negocios. A partir del segundo trimestre de 2021, las restricciones comenzaron a disminuir y como consecuencia la circulación aumentó,lo que conllevó a que la frecuencia siniestral se ubicase en niveles similares a los observados antes del inicio de la pandemia, mientras que la tasa de tarifas, en algunos casos, permanecieron por debajo de su precio técnico. Además, los altos niveles de inflación generan incrementos en los gastos de explotación y el costo siniestral de las compañías.

Uno de los principales desafíos de la industria para 2022 es lograr un crecimiento por encima de la inflación en un contexto de alta competencia, especialmente en los ramos de automóviles y riesgos del trabajo (ART) -principales ramos de la industria- que limita a las compañías a trasladar a sus tarifas los aumentos en sus costos. Al cierre del primer semestre del ejercicio fiscal 2021/2022, se observó un crecimiento en las primas brutas del mercado de tan sólo el 0,5% en términos reales con respecto al mismo período del año anterior. Moody’s Local Argentina estima que esta tendencia se mantendráhacia el cierre del año fiscal en curso y que el crecimiento interanual en el volumen de primas se encuentre en línea con la inflación del período.

Figura 2: Evolución del monto de primas expresado en moneda homogénea a diciembre de 2021

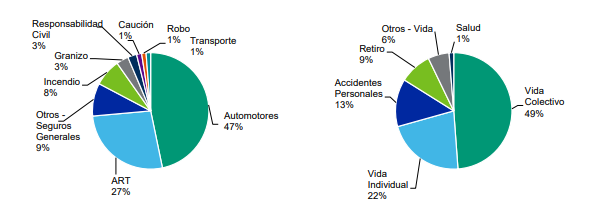

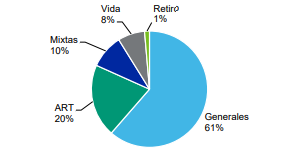

En cuanto a la distribución por segmento de negocios, las compañías de seguros generales y ART concentraron el 81% de las primas brutas emitidas en los últimos doce meses al 31 de diciembre de 2021, las compañías mixtas el 10% y las compañías de vida y retiro el restante 9%, en línea con los últimos años.

Figura 3: Primas brutas emitidas por segmento de negocio

En cuanto a seguros generales, los segmentos más importantes del mercado son el de automotores, que representa el 47% del total de primas brutas emitidas en los últimos doce meses, y el de ART, con un 27%. El ramo riesgos del trabajo, en virtud de su vinculación directa con el nivel de empleos y salarios, se vio especialmente afectado durante el año fiscal 2020/2021 debido a la contracción de la actividad económica y la consecuente pérdida de empleos, en conjunto con un aumento de la informalidad. Moody’s Local Argentina espera que la reactivación de la actividad económica y la disminución del desempleo mejoren parcialmente las perspectivas de crecimiento de la industria.

En cuanto a seguros generales, los segmentos más importantes del mercado son el de automotores, que representa el 47% del total de primas brutas emitidas en los últimos doce meses, y el de ART, con un 27%. El ramo riesgos del trabajo, en virtud de su vinculación directa con el nivel de empleos y salarios, se vio especialmente afectado durante el año fiscal 2020/2021 debido a la contracción de la actividad económica y la consecuente pérdida de empleos, en conjunto con un aumento de la informalidad. Moody’s Local Argentina espera que la reactivación de la actividad económica y la disminución del desempleo mejoren parcialmente las perspectivas de crecimiento de la industria.

Dentro de los seguros de vida y retiro, el segmento de vida colectivo es el más importante y concentra el 49% de las primas de ese mercado. Dentro de este segmento, existen varios productos ofrecidos como ser seguros de vida saldo deudor y coberturas de vida colectivo para empleados tanto de grandes empresas como de pequeñas y medianas empresas (Pymes).El volumen de primas del seguro de vida saldo deudor tuvo un importante crecimiento en los últimos meses y en diciembre de 2021 muestra un crecimiento del 16% interanual en términos reales, debido en parte a que las entidades financieras buscan asegurar sus nóminas de préstamos luego de haberse visto afectadas por el impacto que las muertes por covid-19 provocaron en su rentabilidad.

Figura 4: Primas brutas por línea de negocio – seguros generales (izquierda) y seguros de vida y retiro (derecha)

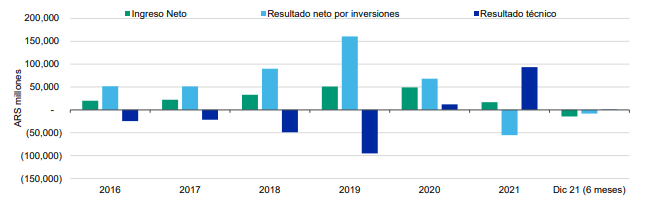

Rentabilidad: Tasas reales negativas y aumento en la frecuencia siniestral impactan en las ganancias de las aseguradoras

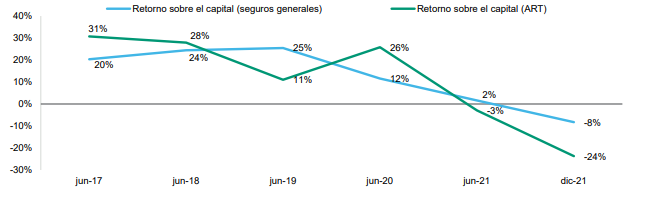

Debido a la alta competencia del mercado asegurador, en especial en el ramo automotores, las aseguradoras se ven limitadas a trasladar a sus tarifas los costos crecientes de sus estructuras de gastos lo que, sumado a los bajos resultados financieros, se traduce en una disminución en el retorno sobre el capital de la industria, que fue de 4% al 30 de junio de 2021 frente a un 17% el año anterior. Al cierre del primer semestre del año fiscal 2021/2022, el retorno sobre el capital de la industria continuó con la tendencia a la baja y se ubicó en -5% anualizado.

Figura 5: Resultado técnico y resultado por inversiones del total de la industria

La caída en el nivel de actividad económica, así como también la persistente alta inflación, dificulta la gestión y el crecimiento de las compañías de seguros. Adicionalmente, al cierre del último año fiscal, la industria reportó un resultado por inversiones negativo en términos reales explicado en buena medida por el hecho de que las tasas del mercado han estado en general por debajo de la inflación. Al 31 de diciembre de 2021, el resultado por inversiones continúa en valores negativos y, considerando el actual contexto macroeconómico y la poca oferta de instrumentos de inversión en los que las aseguradoras pueden invertir y que puedan generar retornos por encima de la inflación, Moody’s Local Argentina espera que esta tendencia se mantenga en los próximos trimestres, aunque mitigada por una política reciente más activa en materia de tasas de interés por parte del BCRA.

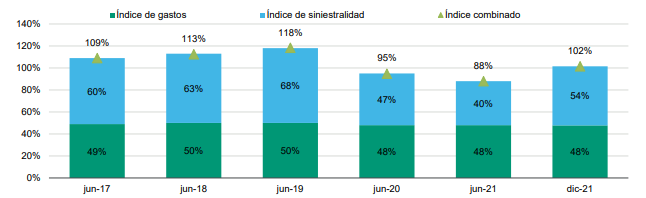

En cuanto a la rentabilidad técnica de las compañías de seguros generales, luego de transcurridos dos años desde el inicio de la pandemia, el flujo de circulación de vehículos se ha recuperado a niveles pre-pandemia y la frecuencia siniestral mostró un aumento significativo, que se traduce en un índice de siniestralidad del 53,7% al cierre del primer semestre del año fiscal en curso frente al 40% reportado al cierre del año fiscal 2020/2021.

Moody’s Local Argentina espera que el aumento en la frecuencia siniestral-ya en niveles pre-pandemia- de los últimos meses, junto con la suba en el costo siniestral por encima de la inflación y la escasez de repuestos a raíz del faltante de divisas y las expectativas de devaluación generen presión sobre la rentabilidad técnica de las aseguradoras.

Figura 8: Rentabilidad técnica – Indicador combinado de seguros generales

En cuanto a las aseguradoras de riesgos del trabajo, el retorno sobre el capital fue de 3% negativo al cierre del último año fiscal (-24% anualizado a diciembre 2021), deteriorándose significativamente desde el 26% reportado el año anterior. La rentabilidad de este segmento se vio mayormente afectada por el aumento de la litigiosidad, sumado a una demora en el proceso de cierre de siniestros por la falta de la instrumentación de los cuerpos médicos forenses, dado que esto implica que muchos casos pasen a instancias judiciales en lugar de poder ser resueltos en una instancia administrativa y ocasiona aumento en la suma última pagada por el siniestro. Adicionalmente, el fondo fiduciario de enfermedades profesionales resultó insuficiente para cubrir los casos de coronavirus, por lo que las compañías brindaron cobertura sin poder restituir dichas erogaciones, lo que agrega mayor incertidumbre a la evolución de la rentabilidad en este segmento para el ejercicio en curso. Estas desmejoras se han visto reflejadas también en un deterioro de los índices combinados desde junio de 2020.

Por otra parte, las aseguradoras de riesgos del trabajo operan en un contexto altamente competitivo y, en muchos casos, las tarifas se encuentran por debajo de su valor técnico. En enero de 2022 la Superintendencia de Seguros de La Nación (SSN), mediante la Resolución 30/2022, decidió suspender la incorporación de nuevas aseguradoras que operen en el sector de riesgos del trabajo por un plazo de 180 días. Esta medida tuvo como principal objetivo evitar que las compañías que están operando actualmente en el mercado no muestren cierta desventaja frente a las nuevas, que entrarían al negocio sin stock de juicios y toda la problemática que esto trae aparejado. Además, esta medida tiende a evitar que se genere una mayor competencia por precio que limite aún más los índices de la estructura técnica de las compañías.

Figura 6: Retorno sobre el capital – compañías de seguros Generales y ART

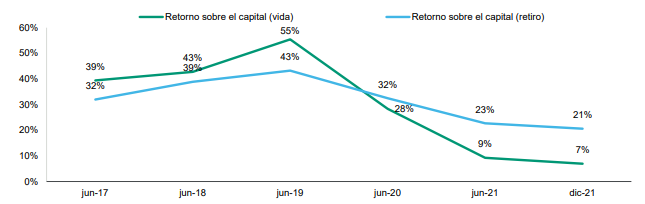

En lo relacionado a las aseguradoras de vida y retiro, su rentabilidad ha sido más alta que la de las compañías de seguros generales y ART, aunque también hubo una disminución significativa en relación con la rentabilidad obtenida en 2020, dado el entorno de tasas reales de mercado negativas. También, el aumento en la frecuencia siniestral debido principalmente a muertes por coronavirus, se tradujo en un deterioro para los seguros de vida.

Figura 7: Retorno sobre el capital – Compañías de vida y retiro

En lo relacionado a las aseguradoras de vida y retiro, su rentabilidad ha sido más alta que la de las compañías de seguros generales y ART, aunque también hubo una disminución significativa en relación con la rentabilidad obtenida en 2020, dado el entorno de tasas reales de mercado negativas. También, el aumento en la frecuencia siniestral debido principalmente a muertes por coronavirus, se tradujo en un deterioro para los seguros de vida.

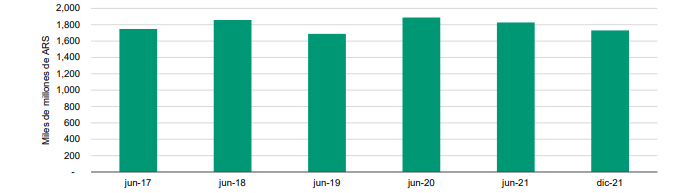

Composición de la cartera de inversiones

Alta concentración en títulos públicos y fondos comunes de inversión. Tasas por debajo de la inflación. Las aseguradoras, en su rol de inversores institucionales, administran una gran parte de la oferta de los activos disponibles en el mercado; como ejemplo cabe mencionar que esta industria posee en su cartera alrededor del 20% de la totalidad de los fondos comunes de inversión (FCI) del país. Desde junio de 2020, se observa una disminución en el volumen de inversiones administradas por las aseguradoras, en términos reales.

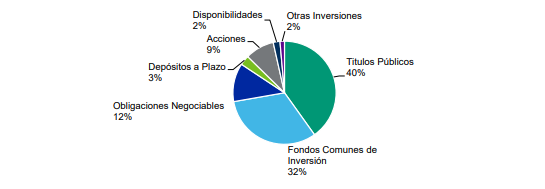

Figura 9: Evolución de las inversiones administradas por las aseguradoras – valores constantes a diciembre 2021

Además, las aseguradoras se encuentran imposibilitadas de invertir en activos fuera del país, lo que limita las fuentes de diversificación de su portafolio de inversiones. Es por esto por lo que las carteras de inversiones de las compañías de seguros continúan concentradas principalmente en bonos soberanos argentinos (calificados por Moody’s Investors Service en Ca con perspectiva Estable) y otros títulos públicos, que en conjunto representan el 40% del total de inversiones y disponibilidades de la industria. La cotización de los activos de este tipo, denominados en moneda extranjera, ha perdido terreno, incluso después de la reestructuración de la deuda llevada a cabo por el Gobierno Nacional. Dada la volatilidad de los precios de la deuda soberana y la necesidad de preservar la liquidez por parte de las compañías de seguros, la exposición a FCI aumentó en los últimos años (32% a diciembre 2021 en comparación con 25% en 2017). El resto de las inversiones de las aseguradoras se encuentran principalmente concentradas en obligaciones negociables (12%), acciones (9%) y depósitos a plazo (3%).

Figura 10: Composición de la cartera de inversiones por tipo de instrumento

Adecuación del capital: El nivel de solvencia se ha mantenido a pesar de la fuerte recesión económica

La caída en los niveles de actividad económica producto de la irrupción de la pandemia del coronavirus y las medidas que adoptó el gobierno para controlarla, generaron un alto grado de incertidumbre con relación a cómo esto podría afectar los niveles de solvencia de las compañías de seguros. A pesar de las dificultades de dicha coyuntura, la industria en general mantuvo sus niveles de solvencia durante el último año fiscal y el primer semestre del año fiscal en curso, mostrando, además, una buena posición de liquidez.

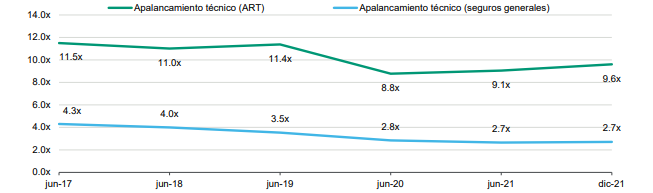

Si bien el ratio de apalancamiento técnico bruto – que mide el apalancamiento con primas y reservas de siniestros con relación al capital – ha sido relativamente alto, sobre todo para el segmento de riesgos del trabajo, la incorporación del ajuste por inflación en los estados contables tuvo un impacto positivo en este indicador, debido al efecto de la revaluación de partidas no monetarias en el patrimonio neto. Es por esto por lo que a partir del cierre fiscal 2020 se observan mejoras significativas en el apalancamiento de la industria aseguradora.

En lo que respecta a seguros generales, el indicador a diciembre de 2021 tomó un valor de 2,7x, en línea con el promedio para los últimos dos años. El apalancamiento técnico de las aseguradoras de riesgo del trabajo muestra una tendencia a la baja impulsada no sólo por los efectos del ajuste por inflación sino además por la desafectación de un pasivo creado para la aplicación de pagos de cierres transaccionales judiciales que fue imputado a una cuenta del patrimonio neto. A pesar de esta baja, cabe mencionar que la estimación del costo siniestral último en ART es más incierto que en otras líneas de negocios – dada la incertidumbre de los pasivos judiciales-, por lo que este indicador de solvencia también se encuentra sujeto a alta volatilidad, con potencial de deterioro en el corto y mediano plazo.

Figura 11: Nivel de apalancamiento – compañías de seguros generales y ART

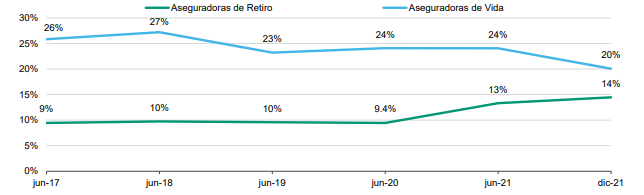

El indicador de patrimonio neto como porcentaje del total de activos para las compañías de seguros de vida al 31 de

diciembre de 2021 fue de 21%, levemente más débil que el 24% reportado el cierre del año fiscal finalizado en junio de 2020. El indicador para las compañías de retiro es más débil que el de las compañías de vida, 14% a la última fecha de análisis, reflejando la naturaleza de acumulación de activos y de largo plazo de las primeras, y el perfil de corto plazo y de productos de protección pura de las segundas.

Figura 12: Patrimonio neto como porcentaje del total de activos – Compañías de Seguros de Vida y Retiro

En lo referente a requerimientos regulatorios de capital, la industria aseguradora en su totalidad presentó, al 31 de diciembre de 2021, un superávit equivalente al 217,6% del mínimo requerido. Ante la inestabilidad del contexto económico a lo largo del 2020 y, dada la incorporación del ajuste por inflación en los estados contables, la SSN dispuso valuar los requerimientos de capital mínimo sobre la base de valores de primas (o siniestros) históricos hasta el 30 de junio de 2022. Adicionalmente, se elevaron los capitales mínimos a acreditar por rama un 8,5% en promedio para cada ramo, y se incorporó sobre los mismos una actualización automática trimestral a partir de octubre de 2021, utilizando la tasa de actualización de pasivos (TAP).