Por Cristina Tzioras, Ex Associate Director – FIXSCR (affiliate of Fitch Ratings).- *

Con el foco puesto en el control de los gastos y el adecuado ajuste de tarifas en un marco de altas tasas inflacionarias el mercado logró reducir la pérdida operativa en el año. Menores resultados financieros en el ejercicio se reflejaron en una utilidad neta más moderada.

Estructura de la Industria Aseguradora

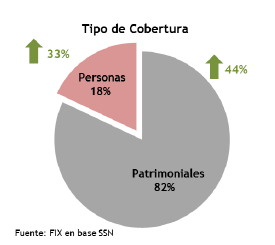

Cerca del 82% del mercado está hoy concentrado en los seguros patrimoniales mientras el resto lo explican los relacionados a personas. A jun’15 el crecimiento nominal interanual de la producción fue del 40.8%; dándose un mayor avance en los seguros patrimoniales (44%) que en los de personas (33%). A jun’15, en términos de crecimiento real (deflactando la suscripción por el IPCBA) la prima registra un aumento del 12.1% (jun’14 marcaba una contracción del 3.6%).

Los ramos de mayor relevancia dentro de los seguros patrimoniales son Automotores (43,2%) Riesgos de Trabajo (34,9%), Combinado Familiar e Integrales (4,4%) e Incendio (4,2%). Estos cuatro ramos explican el 86,7% del total de la operatoria del sector, y están altamente ligados a la evolución del crecimiento económico, consumo privado y empleo. Por otro lado, dentro de los seguros de personas, se destacan los seguros de Vida (78,9%), más ligados a la evolución del crédito, Accidentes Personales (11,8%), y Retiro (9,3%).

Evolución de los Resultados

En los últimos meses se vio cierta recuperación en el ritmo de avance de la suscripción, producto de los ajustes en las tarifas y actualizaciones de las sumas aseguradas que realizaron las compañías en el marco de un contexto de altas tasas inflacionarias. El volumen de primas suscriptas se incrementó por encima del total de gastos operativos lo cual hizo posible disminuir la pérdida técnica. La rentabilidad financiera, menor a los resultados extraordinarios del ejercicio 2013/2014, impactó sobre la utilidad neta que reflejó un moderado avance del 6.5%.

Alcanzar un resultado operativo superavitario sigue siendo un desafío para las compañías. Muchas entidades del mercado asegurador argentino han operado recurrentemente con resultados técnicos negativos en los últimos años, alcanzando resultados netos positivos por buenos rendimientos financieros de sus carteras, por lo que

la volatilidad en el rendimiento y la calidad de dichas inversiones, cada vez con opciones más restringidas por las diferentes normas introducidas los últimos años, resulta crucial para los resultados finales.

La relación resultado técnico sobre resultado final sigue siendo negativa, mientras el financiero compensa este déficit y representa el 215% de la utilidad neta (233% a jun’14). Los extraordinarios resultados financieros de 2014 representaron un 27,9% sobre Prima Devengada.

Retenida, alcanzando en el último ejercicio un valor más similar a la media histórica, aunque aún elevado (18.4%). Por su parte, la relación de la pérdida operativa (la cual arrojó una mejora del 17%) sobre la PDR pasó de un 11.8% a 6.6% a junio.

En adelante, en un año electoral donde los agentes muestran un comportamiento prudente y con un año próximo de transición, se estima que la rentabilidad promedio del merado podría sufrir una reducción el corriente año, producto de la contracción de la actividad económica y mayores presiones sobre los costos impulsados por la inflación, sumado a la volatilidad de los resultados por inversiones.

Nuevas reglas para instrumentos “inciso K” en las Compañías de Seguro

Impacto en las Compañías de Seguro.

La Comunicación 4.732 de la Superintendencia de Seguros de la Nación (SSN) publicada el 18.09.15 y modificatoria del punto 35.8.1 del Reglamento General de la Actividad Aseguradora establece requisitos adicionales para los Fondos Comunes de Inversión elegibles como “inciso k”, para que computen como tal, reduciendo de esta forma la oferta de este tipo de instrumentos para las aseguradoras.

A partir de la nueva norma, los Fondos Pyme e Infraestructura elegibles como “inciso k” deben invertir un porcentaje mínimo en emisiones “inciso k” y computarán de acuerdo al grado de cumplimiento normativo. En el corto plazo, algunos Fondos, principalmente los de infraestructura con mayor patrimonio, no estarían en condiciones de reunir la totalidad de los requisitos de la normativa. De esta forma, las Compañías de Seguro, principales inversores de estos Fondos, serían las más afectadas ya que éstas deben cumplir al cierre de balance con un porcentaje de inversiones en estos instrumentos que varía de acuerdo al segmento en el que opera.

El dilema que se les presenta a las aseguradoras es cómo proceder en caso de poseer inversiones en fondos que antes computaban plenamente, pero que ante la imposibilidad de adecuación, sólo podrán considerarse según su porcentaje de cumplimiento (establecido en el ítem v de la norma). Si rescatan los fondos, se quedan con liquidez cuyo rendimiento es inferior al del Fondo y mantienen la dificultad de no obtener instrumentos suficientes para cumplir con el mínimo a ser invertido en inciso k en el plazo remanente. Además, los fondos al menos les computarían como “inciso K” de acuerdo al grado de cumplimiento de la normativa.

Hasta el momento no se han observado rescates en forma significativa dado que no hay emisiones “inciso k” suficientes en el mercado. Otra dificultad para las aseguradoras es que los Fondos están siendo selectivos con las suscripciones para no afectar su nivel de cumplimiento.

El riesgo de crédito en las carteras de las Compañías de Seguro: Problema dinámico de largo plazo.

Es necesario mencionar el potencial riesgo crediticio en las carteras de las aseguradoras. Ante el fuerte incremento en la demanda de instrumentos “inciso k”, tanto por las Compañías de Seguro como de los Fondos Pyme e Infraestructura y en el caso de no observarse un aumento significativo de la oferta, es probable que la calidad de sus carteras exhiba un deterioro. Tanto las Compañías de Seguro como las Administradoras prácticamente deberían comprar toda emisión más allá de su evaluación de la calidad crediticia del emisor o instrumento.

FIX considera que sería positivo que se discuta un marco transparente y previsible para las inversiones “inciso k”, de forma de no afectar a las Compañías de Seguro. Actualmente existen numerosas emisiones, por ejemplo del sector energético, que no poseen la designación de “inciso k”. Por otro lado, algunas que a la fecha se encuentran catalogadas como “inciso k” no cumplirían con el espíritu del mismo: inversiones que financien proyectos productivos y de infraestructura de mediano a largo plazo.

Si bien es un objetivo de cualquier gobierno financiar y promover el desarrollo de las pymes, así como de inversiones productivas, dicho financiamiento debería guardar una adecuada relación entre riesgo, plazo y tasas para que sea sostenible y escalable en el tiempo sin afectar a los inversores. El objetivo del regulador de seguros por el cual tiene autarquía para cumplir con su cometido es primordialmente asegurar la solvencia y eficiencia del mercado y proteger a los asegurados.

La SSN limita la exposición a moneda extranjera de las aseguradoras

Se incorpora al Reglamento General de la Actividad Aseguradora un punto que establece que las reservas técnicas deben ser invertidas en la misma moneda en que deban pagarse las obligaciones y que las entidades deben mantener activos nominados en moneda extranjera únicamente hasta la concurrencia de las reservas técnicas que se originen en los contratos de seguros y reaseguros en moneda extranjera. Asimismo, las reservas técnicas que surjan de obligaciones en moneda extranjera, cancelables en pesos, deben ser cubiertas con instrumentos financieros que reúnan las mismas condiciones.

Paralelamente, se introduce el cálculo de la Exposición Neta de Tipo de Cambio (ENTC) que será el resultado de la relación entre los activos totales en moneda extranjera y las reservas técnicas constituidas en la misma moneda. A tal fin, los instrumentos emitidos en moneda extranjera y pagaderos en pesos serán considerados entre los activos totales en moneda extranjera. Esta relación no podrá superar el valor de 1,10 ni ubicarse por debajo de 0,90.

Aquellas entidades que presenten exceso o déficit de ENTC deberán reducirlo conforme al siguiente cronograma:

-Al 3 de noviembre de 2015 el 50% del exceso/déficit.

-Al 30 de noviembre de 2015 el 75 % del exceso/déficit.

-Al 31 de diciembre de 2015 el 100% del exceso/déficit.

Las entidades aseguradoras deberán presentar el próximo 4/11/2015 con carácter de declaración jurada el stock de inversiones al 26/10/2015 y al 3/11/2015 junto con el detalle de los pasivos nominados en pesos o de curso legal, nominados en moneda extranjera y pagaderos en moneda extranjera y los nominados en moneda extranjera y pagaderos en pesos.

Se resuelve también que las compañías deberán presentar mensualmente y dentro de los siguientes 5 días hábiles al cierre de cada mes, el detalle de los pasivos de los contratos discriminando nominados en pesos, nominados en moneda extranjera y pagaderos en moneda extranjera, y nominados en moneda extranjera y pagaderos en pesos.

Esta última modificación se suma a la imposición respecto de la inversión en ciertos instrumentos (“inciso k”) de todas las compañías de seguros y a los requerimientos previos de repatriación de inversiones en el extranjero, profundizando la restricción de las opciones de inversión.

La adecuación requerida basándose en la volatilidad de las carteras y el fin de reducirla pareciera no tener sustento en situaciones en que los instrumentos en moneda local pueden ser mucho más volátiles o bien generar tasas negativas. Aún asumiendo que el calce sea la intención regulatoria, exigir la venta acelerada de cartera (incluyendo posiciones “Inciso k” que se habían aprobado con anterioridad) generan altas pérdidas para las entidades y lejos de beneficiar su solvencia y cubrir mejor a los asegurados tiende a provocar desequilibrios muy grandes que sólo parecen explicarse por el deseo de reducir el mercado o el precio de los bonos denominados en dólares según lo comentan publicaciones del día 28/10/15.

Dada la relevancia que tienen los rendimientos financieros para arribar a utilidades netas en un mercado operando con resultados operativos deficitarios, resultará importante monitorear el comportamiento de las aseguradoras en cuanto a la norma que podría ser discutida o eventualmente impugnada tendiendo a su modificación, especialmente pensando en ciertos defectos de motivación y fundamentación que alteren derechos patrimoniales de los asegurados, o de los socios de las aseguradoras, todo ello con miras a la adecuación de las carteras de las compañías del mercado sin afectar la solvencia de las mismas.

* Cristina Tzioras dejó de pertenecer a FIXSCR a partir del 2016.