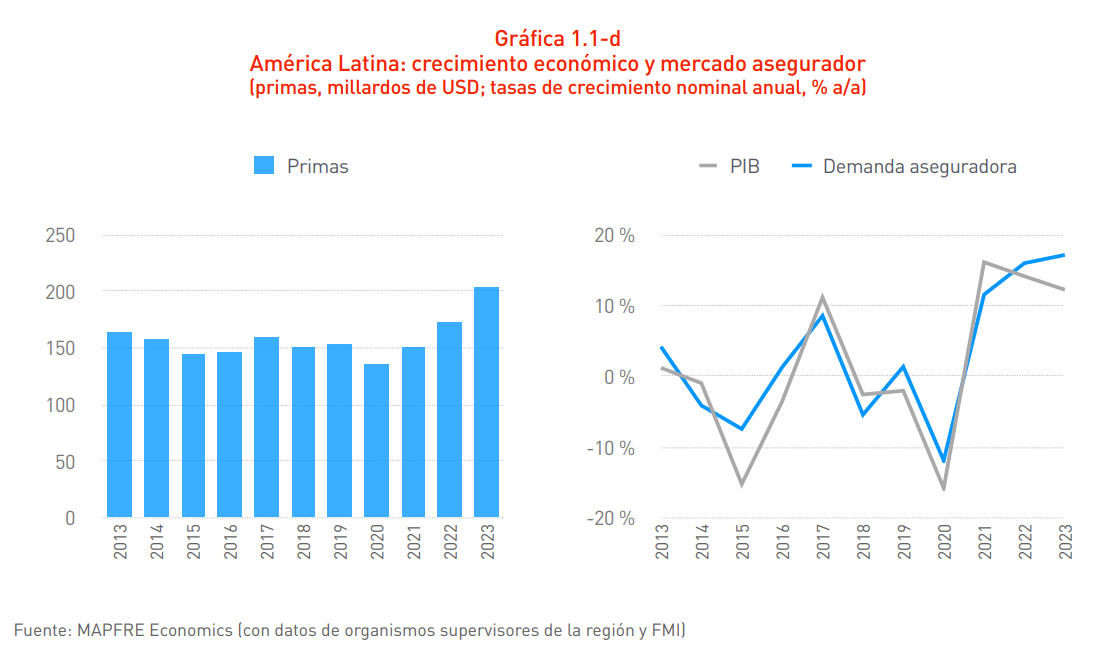

El mercado asegurador en Latinoamérica se expandió un 17,1% en 2023, hasta los 203.354 millones de dólares (unos 186.500 millones de euros al cambio actual), según el último informe de MAPFRE Economics, el Servicio de Estudios de MAPFRE, que analiza el desempeño de una región en la que la aseguradora lidera el negocio de No Vida y es el mayor grupo multinacional.

El sector asegurador latinoamericano “se comportó de forma muy positiva” en 2023, apunta el estudio de MAPFRE Economics, pese al moderado crecimiento económico de la región (2,2% de avance del PIB frente al 4% del año anterior). Tanto Vida como No Vida crecieron al mismo ritmo, el 17,1%.

Los mayores impulsores del crecimiento en No Vida fueron el seguro de Automóviles, con un incremento en las primas del 21,9%, y el de Incendios y/o líneas aliadas (la principal modalidad de seguro de daños), donde aumentaron un 24%. En Vida, los productos de ahorro y rentas vitalicias registraron los mayores crecimientos, favorecidos por los elevados tipos de interés. Gracias a ello, los seguros de Vida individual y colectivo aumentaron sus primas un 17,6%.

Pese a que parte del crecimiento se debió a la apreciación de las divisas latinoamericanas, el desempeño del sector en moneda local fue también muy positivo, con crecimientos reales en casi todos los países analizados. Argentina (+17,2%), República Dominicana (+14,3%) y México (+11,2%) lideraron las alzas de primas en el sector asegurador, mientras que El Salvador (-9,3%) y Colombia (-4,1%) fueron los únicos que retrocedieron, medidos en términos reales.

En cuanto a la rentabilidad del negocio asegurador, el resultado del conjunto del sector en Latinoamérica mejoró un 56,4% en 2023, hasta los 15.599,4 millones de dólares (unos 14.335 millones de euros). MAPFRE Economics subraya que este aspecto continúa mejorando, tras el retroceso que se vivió con la pandemia en los años 2020 y 2021.

Destaca el importante crecimiento del resultado de los dos mayores mercados, Brasil y México, que generaron en beneficios 7.319 y 3.743 millones de dólares, respectivamente, así como otros mercados con un volumen significativo en el conjunto, como Argentina, Colombia y Perú.

Tendencias estructurales del sector asegurador

El índice de penetración (relación entre las primas y el PIB) de los seguros se situó en 2023 en el 3,1%, 0,13 puntos porcentuales más que el año anterior y 0,43 puntos porcentuales (pp) más que hace una década. Este indicador, que ilustra el peso de los seguros en el conjunto de la economía, es especialmente elevado en Puerto Rico (17,7%), porque contabiliza los seguros de salud para población mayor y de bajos recursos, que sufraga el Gobierno. Tras el país caribeño, Chile (4,7%), Argentina (3,2%) y Colombia (3,2%) presentaros los mayores niveles de penetración del seguro.

La densidad de los seguros (primas per cápita) en Latinoamérica fue en 2023 de 324,3 dólares (unos 298 euros), un 16,3% más que en 2022, por el avance de las primas y la apreciación de las monedas locales frente al dólar. De esa cifra, el segmento de No Vida concentra 187,1 dólares por habitante, mientras que el de Vida suma 137,2 dólares.

Por último, MAPFRE Economics calcula la Brecha de Protección del Seguro (BPS) en base al volumen de aseguramiento existente y la cobertura que sería económicamente necesaria y beneficiosa para la sociedad. En este sentido, el mercado potencial de seguros en Latinoamérica fue de 504.700 millones de dólares (unos 463.000 millones de euros), 2,5 veces mayor al volumen actual, por lo que la brecha de protección ascendió a 301.300 millones de dólares (276.000 millones de euros), un 11,5% más de la estimada en 2022. El 62% de la BPS corresponde a los seguros de Vida, con un peso relativo menor al de economías más desarrolladas.

Argentina

El volumen de primas del mercado asegurador argentino en 2023 (anualizadas a diciembre de 2023) fue de 6.284,5 millardos de pesos (21.197 millones de dólares), lo que supone un incremento nominal del 173,8% y real del 17,2% respecto al mismo período del año previo, con un mayor crecimiento de los ramos No Vida.

Las primas correspondientes al segmento de los seguros de Vida, que suponen el 11,7% sobre el total del mercado, crecieron un 164,5% nominal (13,3% en términos reales) hasta alcanzar los 736,1 millardos de pesos (2.483 millones de dólares). Por su parte, las primas de los seguros No Vida, que representan el 88,3% del mercado, crecieron un 175,0% nominal (17,8% en términos reales) hasta alcanzar los 5.548,4 millardos de pesos (18.715 millones de dólares).

Todos los ramos de aseguramiento registraron crecimientos positivos en términos nominales y también en términos reales. Los ramos con mayores crecimientos fueron el seguro Transportes (196,6%), Incendios (195,2%) y Crédito y caución (181,7%).

En lo relativo a la participación del seguro argentino en el mercado asegurador de la región latinoamericana ascendió al 10,4% en 2023, con una mayor aportación de los ramos No Vida (15,9%) que de Vida (2,9%). Cabe destacar que la cuota de mercado del sector asegurador argentino muestra una tendencia creciente hasta 2015, año en el que alcanza su punto más elevado, acumulando el 13,4% de las primas totales y el 19,8% de No Vida. A partir de ese momento, la participación mostró una tendencia decreciente para nuevamente revertir a partir de 2020 hacia mayores participaciones de mercado.

En el crecimiento nominal del 173,8% registrado en el mercado asegurador argentino en 2023, el segmento de los seguros de No Vida fue el que más contribuyó. Se trata de una situación que ha venido caracterizando a este mercado asegurador a lo largo de la pasada década, en la que el segmento de los seguros de Vida ha mantenido un peso relativo menor en la dinámica general del sector argentino de seguros.

El sector asegurador argentino cerró el año 2023 con un incremento significativo en los resultados. De esta forma, el resultado neto del negocio asegurador (con datos anualizados a diciembre de 2023) fue de 324.483 millones de pesos (1.094 millones de dólares), frente a unas pérdidas de -98.047 millones de pesos el año previo, producto de un resultado técnico positivo y de un menor deterioro del resultado financiero. En lo que se refiere a la rentabilidad, esta se situó en parámetros positivos en 2023: el retorno sobre el patrimonio neto (ROE) se ubicó en 12,2%, frente a un ROE negativo en 2022 del -10,4%. Por su parte, el retorno sobre activos (ROA) alcanzó un valor de 3,9%, lo que significó un incremento de 6,9 pp respecto a 2022, en el que había sido negativo.