El crecimiento económico mundial ha sido más fuerte de lo anticipado en lo que va del año, pero aún se prevé una desaceleración en la segunda mitad. La inflación todavía alta significa que el mantra de las tasas de interés de hoy es «más alto por más tiempo», lo que también tiene implicaciones para el sector de seguros.

Las altas tasas de interés provocaron inestabilidades en el sector bancario a principios de este año, pero, con sus sólidas posiciones de capital, las aseguradoras no se han visto afectadas por las interrupciones en el sistema financiero. En todo caso, se espera que la industria demuestre resiliencia en los próximos dos años. Se pronostica que las primas de seguros globales (no vida y vida) crecerán un 1,1% en 2023 y un 1,7% en 2024 en términos reales, después de contraerse un 1,1% en 2022. Y, como reflejo de la agitación del crecimiento del mercado, se ven volúmenes de primas alcanzando un nuevo máximo este año, en términos nominales.

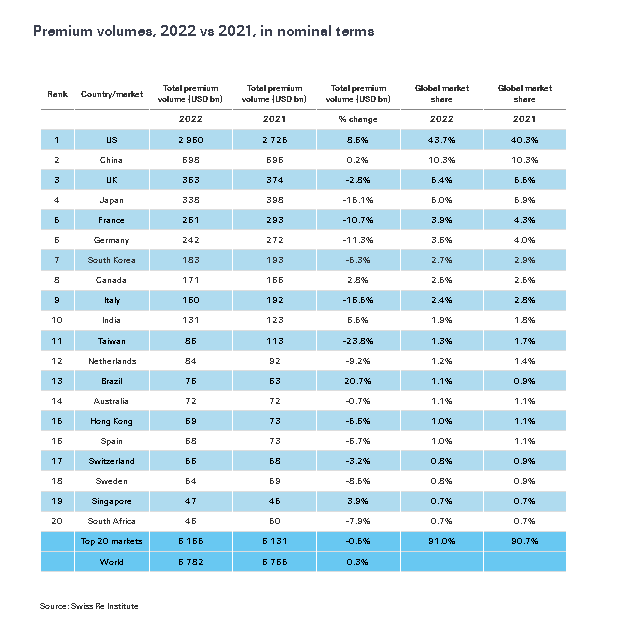

Como muestra la siguiente tabla, en términos de primas nominales, el año pasado Estados Unidos siguió siendo, con diferencia, el mayor mercado de seguros del mundo. China y el Reino Unido se clasificaron como segundo y tercero, respectivamente. Canadá, India y, sobre todo, Brasil aumentaron su participación en las primas globales el año pasado. Se pronostica que India será el sexto mercado más grande para 2032.

No vida

En no vida, el principal impulsor del crecimiento será el endurecimiento del mercado en las líneas comerciales y ahora también personales, con las aseguradoras aumentando los precios de las primas para compensar el aumento de los costos de siniestros inducido por la inflación. Se ve que el segmento de automóviles vuelve a crecer después de tres años de contracción, pero una disminución en las primas de salud debido al fin de las políticas de apoyo a la pandemia en los Estados Unidos podría contrarrestar las ganancias en otras líneas.

«Dado que las presiones inflacionarias aún persisten, las duras condiciones del mercado en no vida continuarán a medida que las aseguradoras compensen los costos elevados de los siniestros con precios de primas más altos. Una vez que la desinflación se afiance con la disminución de los precios, los siniestros menos costosos y los mayores rendimientos de las inversiones sensibles a las tasas de interés debería respaldar aún más la rentabilidad de la industria», dijo Jérôme Haegeli, economista jefe del grupo Swiss Re.

Vida

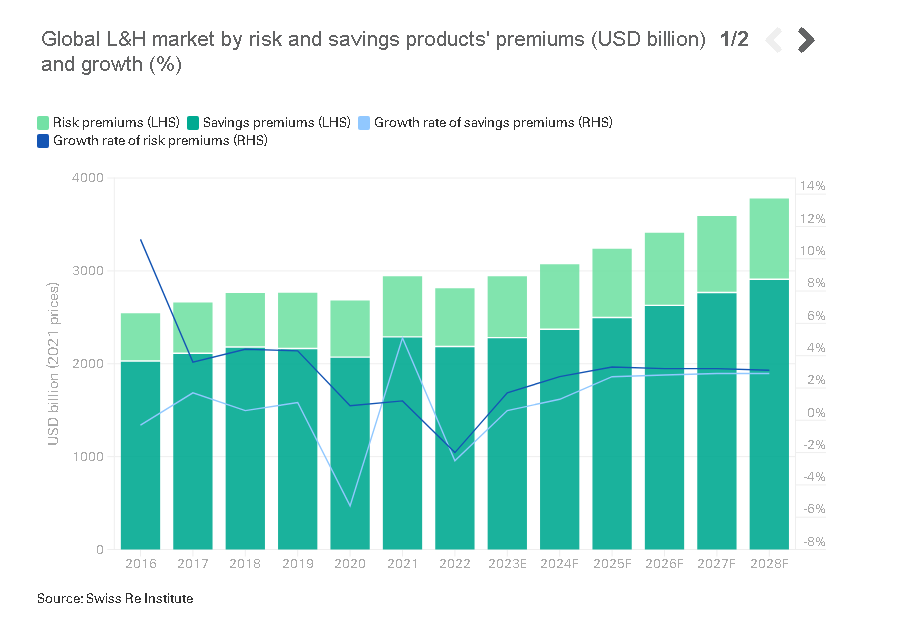

En los seguros de vida, el aumento de los salarios y las tasas de interés en los mercados avanzados está creando vientos de cola favorables para el crecimiento y la rentabilidad, incluida la demanda de rentas vitalicias y productos de transferencia de riesgo de pensión. También se ven nuevos grupos de riesgo de vida en Hong Kong como resultado de la reapertura de China. Las primas de los productos de ahorro globales deberían crecer, impulsadas por una ganancia estimada del 4,3% en los mercados emergentes.

La perspectiva de ganancias para las aseguradoras de vida es positiva, basada en cuatro impulsores clave: mejores retornos de inversión, normalización de reclamos relacionados con COVID-19, reducción de riesgo de las primas de pensiones y rentas vitalicias, y estabilización de las volatilidades de ganancias con la implementación del marco contable IFRS 17 este año. Sin embargo, en el lado negativo, en medio del entorno de bajo crecimiento e inflación aún alta, se señalan las rebajas de calificación crediticia y los lapsos como dos posibles riesgos secundarios para las ganancias del sector.