La crisis que detonó en 2008 en Estados Unidos arrastró al mundo a una recesión, quese vivió con crudeza en 2009. La Argentina la sufrió (agravada por una sequía) y, sin embargo, poco tiempo después el país estaba batiendo record de crecimiento, con una suba del 10,1 % del PIB en 2010.En aquel momento, hubo un punto de inflexión nítido, ya que a partir de sucesivas quiebras bancarias los bancos centrales de países desarrollados ejecutaron un masivo operativo de rescate y suministro de liquidez.

La crisis de 2020, en cambio, transcurre por otros carriles, ya que todavía no puede dimensionarse el impacto en términos de vidas humanas y de parate económico del coronavirus, mientras que nuestro país hoy carece de los instrumentos de política económica de los que disponía en 2008. Falta el “momento Lehman” de esta crisis, que

ahora amenaza con multiplicarse en países como Estados Unidos y en el hemisferio sur.

En forma superpuesta, la ruptura de la OPEP, que produjo una caída del precio del petróleo cercana al 50 % desde principios de año, ha generado ganadores que están en segundo plano, o contaminados por las derivaciones de la pandemia. Prevalece la otra cara de la moneda, la brutal caída en el flujo de caja de empresas productoras y países exportadores, amplificada por la pérdida de crédito y los resultados negativos de fondos de cobertura y bancos expuestos al sector.

Para la Argentina, el contraste es marcado entre 2008 y el presente, no sólo porque ahora la situación fiscal y de deuda es precaria, y el nivel de reservas del Banco Central es limitado. También por el hecho que la dirigencia política no parece haber reparado en que el país lleva 9 años en estanflación, por lo que no debería estar replicando las

viejas recetas.

Con la pandemia en desarrollo, es prematuro cualquier cálculo de impacto económico. El crecimiento global, que venía desacelerando, tenía chances antes de este “cisne negro” de experimentar un moderado rebote en 2020. Con un primer semestre que será ruinoso por la pérdida de valor de las compañías y la contracción crediticia, más allá de casos sectoriales como el turismo y la energía, se necesitan avances rápidos en el plano médico para evitar que el 2020 termine siendo una réplica del 2009. De contenerse la epidemia, el rebote del “segundo semestre” podría llegar a ser significativo, liderado por China (20 % del PIB mundial), el principal beneficiado por la caída del precio del petróleo, ya que importa 9,3 millones de barriles/día (netos).

Lejos de ese hipotético escenario, lo que predomina hoy es el círculo vicioso que se desató en febrero, se profundizó con la crisis de la OPEP y ahora se acentúa por el cierre de los vuelos entre Estados Unidos y Europa.

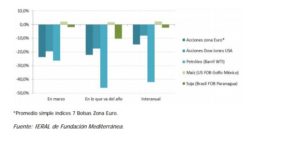

Evolución de precios de acciones, petróleo y granos (al 11 de marzo)

Además del flanco financiero, los mecanismos de transmisión de la crisis sobre la Argentina tienen que ver con demanda y precios de productos de exportación, incluido el mercado de Brasil. La tendencia negativa, de todos modos, está atenuada por la resistencia a la baja de las cotizaciones de la soja y el maíz. Sin embargo, también hay que computar el impacto sobre dos de los sectores más dinámicos del último tiempo, turismo y no convencionales (Vaca Muerta). Es en este contexto en el que la Argentina habrá de comenzar a negociar su propuesta de reestructuración de deuda. Con demoras, pero urgida por la magnitud de los vencimientos de mayo en adelante. Con un riesgo país que trepó a más de 3000 puntos y un desplome bursátil de casi 60 % en dólares desde principios de 2019, no puede decirse que predomine el optimismo acerca del desenlace.

No puede atribuirse todo al coronavirus, ya que en igual período el riesgo país de Brasil pasó de 220 a 320 puntos y el Bovespa en dólares cayó 40 %.

Más allá de los discursos, la clave del “día después” de la negociación es el nivel de riesgo país en el que se habrá de aterrizar y lo que ocurra con los flujos de ingresos y egresos, tanto del sector público como del privado.

Los bonos ley extranjera que se reestructuran suman 68,8 mil millones de dólares, equivalentes a 14,6% del PIB. Se puede conjeturar que en Hacienda “firmarían” un acuerdo con los acreedores si éstos aceptaran pasar los cupones de interés de más de 7 % a 3 % anual, además del período de gracia de 4 a 5 años. En ese caso, la carga de intereses correspondiente a bonos ley extranjera pasaría a unos 2,1 mil millones de dólares/año. Ahora bien, cada punto de interés adicional que eventualmente tenga que reconocerse para cerrar trato, implica una erogación plus de 688 millones de dólares/año, el equivalente a 0,14 puntos del PIB. La “mente fría” debería dominar este proceso.

Ante una eventual recuperación de la economía mundial a partir de algún momento del segundo semestre, la Argentina no puede darse el lujo de estar desconectada del circuito financiero global. No sólo necesita llegar a buen puerto con la reestructuración de la deuda, también se requiere, entre varias prioridades, el rediseño del actual régimen cambiario. Del lado del dólar oficial, hay una apreciación del peso contra el real brasileño y el peso chileno de más de veinte puntos desde principios de octubre del año pasado, un desfase que no parece sostenible. Y respecto de los movimientos de capitales, las operaciones a través del “contado con liquidación” no garantizan suficiente transparencia ni liquidez para que las empresas puedan hacer cálculos fundados del retorno de la inversión medido en dólares.

La incertidumbre sobre los dividendos penaliza la inversión, por lo que quizá sea el momento de volver a considerar la apertura de un segmento cambiario libre, para cursar operaciones financieras, de turismo y de servicios profesionales. De lo contrario, el escenario sería demasiado parecido al de 2011/15.