FRISS dio a conocer el «Informe de Fraude en Seguros FRISS 2022», que recoge las respuestas a una encuesta realizada a 420 profesionales del mercado asegurador de 54 países diferentes, de los cuales el 42% pertenecen a América Latina.

El mismo revela datos más que interesantes, y en muchos casos preocupantes. El 80% de los consultados ve a la lucha contra el fraude como un tema prioritario y el 76% está más enfocado en la digitalización a partir de los cambios que trajo consigo el Covid. Y, para remarcar, del mismo surge que el 24% (casi 1 de cada 4) de los siniestros sospechosos son fraudulentos. La encuesta lleva una introducción de Juan Mazzini de Celent, quien afirma que “el fraude en los seguros es un mal al que pocos pueden escapar. La buena noticia para aseguradoras y reaseguradoras es que, a través de tecnología analítica basada en el uso de inteligencia artificial y un número creciente de fuentes de datos disponibles, hoy cuentan con más herramientas para combatirlo.”

La COVID-19 tendrá un impacto duradero en los seguros, en gran parte porque la pandemia ha acelerado los procesos digitales. Nuestra encuesta bienal anterior, publicada en 2020, mostró que el cambio al trabajo remoto y las transacciones digitales aumentaron las cargas de trabajo, redujeron las inspecciones de fraude y dieron lugar a más casos de fraude sospechoso y comprobado. Si bien estas tendencias continúan, las aseguradoras también están mejor posicionadas para aprovechar las herramientas digitales para combatir el fraude.

Sin embargo, se ve un cambio respecto de la encuesta anterior en cuanto al aumento en el porcentaje de siniestros sospechosos que son fraudulentos. En 2020, los profesionales de seguros sospechaban que el 18 % de los siniestros podían ser fraudulentos. En 2022, sin embargo, esa sospecha aumentó hasta un 20 %.

Los principales cambios que la COVID-19 impuso a las organizaciones de seguros, según los encuestados, incluyeron:

• Mayor enfoque en la digitalización

• Aumento de los controles ante la sospecha de fraude

• Reducción de costos

• Ajuste de precios

• Replanteo de las normas de suscripción

Los estafadores siguen siendo creativos

Durante el 2021, los estafadores continuaron perpetrando esquemas de fraude contra las aseguradoras. Algunos de los esquemas de fraude en siniestros de seguros más comunes, según los encuestados, fueron:

• Lesiones falsas

• No divulgación de información relevante

• Accidentes simulados

• Robo de ruedas

• Denuncia falsa de robo de teléfono móvil

Algunos de los esquemas de fraude más inusuales en 2021 incluyen:

• Casos de corrupción gubernamental

• Robo de identidad para robar mercadería

• Lesiones personales autoinfligidas

• Robo de un camión de despacho de comida que no existía

Desafortunadamente, los accidentes ocurren, pero un caso realmente se destacó en América Latina:

Una exabogada que trabajó para siniestros por lesiones personales en nombre de personas físicas, utilizaba formularios proporcionados por su esposo que trabajaba para una mutua de seguros de accidentes. Intentó solicitar una discapacidad absoluta, falsificando informes médicos y documentación emitidos por el Seguro Social. Su principal error fue identificarse como abogada y amenazar, cuando ya está jubilada y dada de alta de su colegio de abogados.

La creatividad y la persistencia en el fraude de siniestros es un problema continuo para las aseguradoras. Para el 41 % de los encuestados, mantenerse al día con el modus operandi del moderno estafador fue su mayor desafío para responder eficazmente al fraude. Otros desafíos de respuesta al fraude incluyeron la protección de datos y la privacidad, de acuerdo con el 37 % de los encuestados, y una mala calidad de los datos internos, también para el 37 %.

Enfoque mixto para la detección de fraude

Cuando se trata de detectar fraude, el 100 % de los encuestados cuentan con mecanismos para identificar siniestros potencialmente fraudulentos. Sin embargo, solo el 62 % emplea una solución tecnológica de detección de fraude.

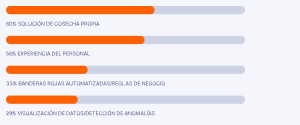

¿Cuáles son las principales herramientas de detección de fraude entre las organizaciones de seguros? Los encuestados enumeraron una variedad, entre ellas:

Datos cruciales para combatir el fraude

Contar con los datos correctos en el lugar adecuado y en tiempo real es esencial para mejorar la detección del fraude. Dado que muchas aseguradoras utilizan procesos digitales para casi todas sus operaciones, la capacidad de ver datos en tiempo real que identifiquen posibles fraudes es enormemente beneficiosa durante todo el ciclo de vida de la póliza, desde las solicitudes de pólizas para el titular de póliza (primera parte) hasta la suscripción y, por supuesto, a medida que se informan los siniestros.

La dificultad radica en aprovechar los datos de manera oportuna para responder rápidamente cuando se detecta fraude. Nuestras encuestas bienales anteriores indican que los profesionales de seguros han tenido problemas con datos inadecuados, ya sea datos internos de mala calidad o acceso limitado a fuentes de datos externas.

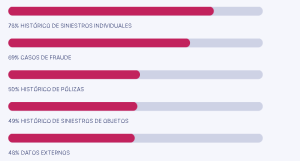

Los puntos de datos en los que las aseguradoras de todo el mundo confían más para identificar el fraude, según la encuesta de 2022, son:

Una estadística sorprendente de las encuestas actuales y anteriores es un número relativamente alto de organizaciones de seguros que no utilizan métricas de fraude. El 37 % sostuvo en este informe que su organización podría mejorar sus esfuerzos de lucha contra el fraude midiendo las métricas de fraude. Es difícil gestionar, y mucho más mitigar, el fraude cuando las organizaciones no lo miden.

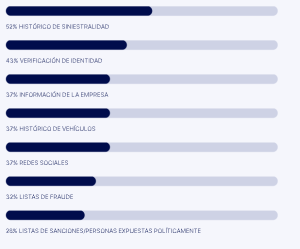

Entre las fuentes de datos externas, los tipos más populares utilizados para la detección de fraude en América Latina fueron:

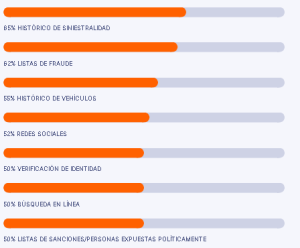

En comparación con fuentes de datos externas en todo el mundo:

Los 3 principales desafíos en la lucha contra el fraude

Desafíos y beneficios del software de detección de fraude

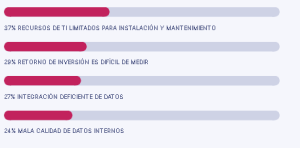

Los encuestados tienen puntos de vista diferentes sobre los desafíos y los beneficios de las soluciones de software para la detección de fraude. Los principales desafíos en la implementación de software de detección de fraude en América Latina incluyen:

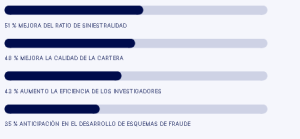

Por otro lado, los encuestados también ven beneficios significativos en el software de detección de fraude, que incluyen: