Desde fin de agosto hasta mediados de setiembre, el precio del dólar osciló en torno a 40 pesos, con algún pico por encima de 41. En esos días, había dificultad para acordar precios en no pocas transacciones, y muchas decisiones se pospusieron, mientras la inflación se aceleraba a casi un 3 % semanal. La caída de 11,5 % de la producción industrial de setiembre relevada por el INDEC e informada en estos días ocurrió en ese contexto.

En el presente, la remarcación de precios se desacelera, haciendo que el poder adquisitivo del salario frene su caída (sin recuperar el terreno perdido), pero hay inercia negativa sobre el comportamiento del consumo por varios meses más, que se superpone con el nuevo instrumento contractivo, una tasa de interés de política monetaria positiva en términos reales por unos 25 puntos/año. La restricción crediticia difícilmente afloje en el corto plazo, pero el comportamiento de las variables financieras permite esperar que, a partir de enero, la tasa de interés comience a ceder, aunque a un ritmo pausado.

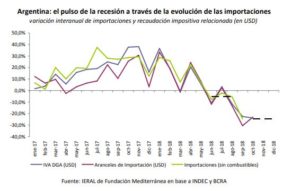

La variable más sensible al ciclo económico y, a la vez, la que ofrece datos inmediatos, es la importación y la recaudación tributaria relacionada, caso de IVA Aduana y Aranceles. Pues bien, este indicador, que en el primer bimestre del año aumentaba a un ritmo del orden del 25 % interanual (pese a que el gobierno en diciembre relajó la política monetaria pensando que era recesiva!!) , pasó a caer 5,1 % interanual entre junio y agosto, consistente con una recesión muy moderada.

Por lo que se mencionó más arriba, desde fin de agosto el escenario se complicó sobremanera, y es a partir de allí que las importaciones pasan a caer en forma abrupta, fenómeno congruente con una recesión profunda. En setiembre, las compras al exterior (excluyendo combustibles) mostraron un descenso de 24,8 % interanual y en octubre la recaudación impositiva asociada a las importaciones, caso del IVA aduanero y de los Aranceles, descendió entre 23 y 24 % interanual en dólares, anticipando un cuarto trimestre en línea con los datos de setiembre, lo que podría implicar una caída del PIB del 5 % interanual para este segmento del año. Una referencia es el 2009, cuando por la crisis internacional y la sequía el PIB se hundió 5,9 % y las importaciones lo hicieron un 32,0 %.

Entonces, el cono de sombra de la recesión es la superposición del peor momento del consumo, por la aceleración inflacionaria previa, con los efectos más drásticos del apretón monetario que elevó sustancialmente las tasas de interés en términos reales.

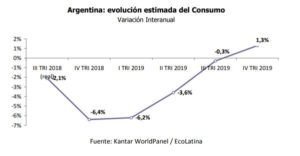

Aunque la inflación haya comenzado a ceder, y noviembre y diciembre arrojen un promedio mensual más cercano al 3 %, en parte también por influencia de un dólar que ha pasado de más de 40 a 36 pesos, de todos modos la inercia negativa de la variable consumo habrá de contaminar hasta bien entrado el 2019. De acuerdo a estimaciones de Kantar WorldPanel/Ecolatina, la caída del consumo masivo, que fue de 2,1 % interanual en el tercer trimestre, habrá de perforar el 6 % de retroceso entre octubre´18 y marzo´19 antes de comenzar a desandar camino.

En lo que hace a las actividades y sectores más sensibles a la tasa de interés, la nueva política condiciona todas las decisiones. Las empresas buscan liquidar inventarios y tratan de esquivar el crédito bancario. Las familias postergan consumos y esto afecta toda la gama de bienes y servicios por fuera de lo básico. Si esos segmentos no tienen salida exportadora, como sí ocurre con pickups, ciertas etiquetas de vinos, turismo, entre otros, entonces la combinación de circunstancias se torna agobiante. Por eso la divergencia entre empresarios a propósito del bono compensación de fin de año.

Mientras tanto, en función de la salida de la recesión, es clave la desaceleración de la tasa de inflación (para que los salarios recuperen, en el margen, poder adquisitivo) pero también se necesita que la tasa de interés sea menos contractiva. Esto al margen de la existencia de sectores que parecen tener dinamismo propio, caso de la agroindustria y de la energía.

El rendimiento de las Leliq ha bajado suavemente, pero supera en no menos de 25 puntos la tasa de inflación anualizada. Hacia fin de año tiene un piso 60 %, todavía elevado, pero hay chances de una política algo menos restrictiva hacia adelante. No habría que descartar para marzo una tasa que oscile entre el 45 % y el 50 % y la clave para esta trayectoria es el ahorrista. Los depósitos a plazo fijo han subido más de 100 mil millones de pesos en el último mes y este fenómeno puede tener continuidad. Por la reasignación de fondos del vencimiento de Lebacs del 21 de noviembre, por la expansión de base monetaria de 6 % prevista para diciembre y por el reflujo hacia el sistema bancario, desde mediados de enero, de los excesos de circulante que caracterizan a cada fin de año.

La pregunta es si la tasa de interés podría bajar más rápido, con un Banco Central inyectando pesos a cambio de dólares, si es que la paridad tocara el piso de la zona de no intervención, que será de 36 pesos hacia fin de mes. La respuesta es que la decisión es muy difícil para la autoridad monetaria, porque la credibilidad de la institución está dañada, la desinflación está a mitad de camino y el nuevo programa con el FMI recién arranca. Sujeto a esas restricciones, el Central podría tener que absorber con Leliq lo que expanda por compra de dólares, o adquirir montos escasos, sorprendiendo a un mercado que quizá espera un piso firme para la divisa.