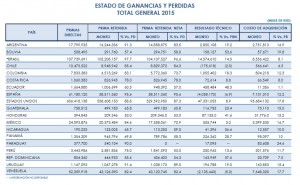

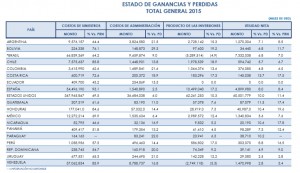

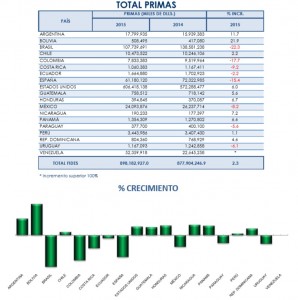

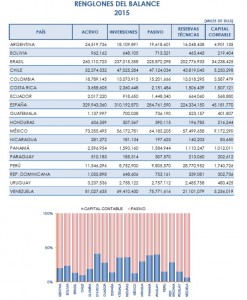

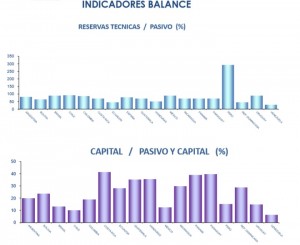

En colaboración con la Asociación Mexicana de Instituciones de Seguros (AMIS), la Federación Interamericana de Empresas de Seguros (FIDES) dio a conocer un estudio sobre la industria aseguradora en la zona durante el pasado año. Bajo el título ‘El Seguro Iberoamericano en Cifras 2015’, incluye el balance, los indicadores, el estado de resultados, el índice combinado y el crecimiento de primas de cada uno de los 18 países que forman parte de la Federación, con la única excepción de El Salvador, que a la fecha de cierre del trabajo aún no los tenía disponibles.

Se aportan así datos de: Argentina, Bolivia, Brasil, Chile, Colombia, Costa Rica, Ecuador, España, Estados Unidos, Guatemala, Honduras, México, Nicaragua, Panamá, Paraguay, Perú y Venezuela, así como las cifras de dos países invitados: República Dominicana y Uruguay.

Los números de Argentina

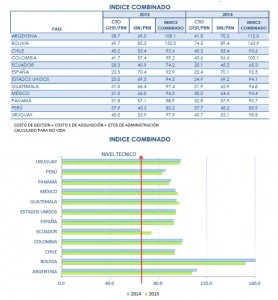

El informe destaca las principales variables macroeconómicas y entre ellas, menciona el aumento del PBI en dólares del año 2015 que fue del 12,1% siendo esta variación más producto del retraso cambiario que de un incremento real de la actividad interna. La inflación oficial en el mismo período fue el 14,96 %, valor que no reflejó el aumento real de los precios de la economía.

La actividad aseguradora está altamente correlacionada con la variación del PBI con un rezago del orden de los tres trimestres. Es por ello que, en el período analizado se destaca el crecimiento del 12% de las primas, alcanzando los 17.800 millones de dólares. Las primas netas retenidas registraron un aumento del 18,1%, porcentaje superior al logrado por las primas directas como resultado de una mayor retención por parte de las aseguradoras y el resultado negativo del movimiento de reservas producto de un menor crecimiento de la producción durante el año 2015.

El resultado técnico sigue siendo negativo y más que compensado por el resultado financiero, hecho que permitió una utilidad final positiva de 1.270 millones de dólares equivalente al 7,14% de las primas directas y el 8,6% de las primas retenidas netas. El índice combinado de la actividad fue de 109 en el año 2015.

Por otro lado, los seguros de vida representaron el 16% del total de los seguros cayendo un punto porcentual con respecto a la participación registrada en el año 2014. Sin embargo, la principal cobertura continúa siendo la de automotores con el 43% del total de las primas. Le sigue en orden de importancia riesgos del trabajo con el 33% de participación.

Durante el año 2015 las aseguradoras argentinas mejoraron su solvencia incrementando su capital en un 19% superando el crecimiento de las primas y alcanzando los 4.901 millones de dólares. Las inversiones registraron un aumento del 21% alcanzando los 18.110 millones de dólares. El activo se incrementó un 19% logrando un monto de 24.520 millones de dólares.

Un dato importante que señala el estudio es que los asegurados son poco receptivos a nuevos productos y por el contrario están reduciendo sus actuales coberturas. Los fenómenos meteorológicos han incrementado su frecuencia y afectado las coberturas que los comprenden.

El aumento de la paridad de algunos títulos del Estado nominados en dólares ha producido un resultado financiero que compensa el resultado técnico negativo, por los intereses de los siniestros de ejercicios anteriores que se pagan y se mantienen en cartera en el presente ejercicio. Las aseguradoras necesitan una economía estable con crecimiento y con una inflación por debajo de los actuales dos dígitos.

Por su parte, el Gobierno ha visto en las aseguradoras un mercado potencial para colocar inversiones primarias de pequeñas y medianas empresas y para que se financie a tasa cero la petrolera estatal y por eso ha establecido un porcentaje del 18 % en dichos fondos, en contra de la rentabilidad de las aseguradoras.

Principales datos, país por país

A continuación, presentamos un resumen del mercado asegurador, país por país:

- Bolivia

El seguro boliviano facturó el 2015 un total de 449.4 millones de dólares, e indemnizó por concepto de siniestros 224.3 millones de dólares, lo que representó un índice siniestral anual del 49.92%.

Los crecimientos tanto en los ramos de Seguros Generales como en los de Seguros de Personas han beneficiado al desarrollo sostenido del mercado asegurador de nuestro país, que aunque menor que en años anteriores, cuyos crecimientos fueron de 12,34% en el 2014 y de 17,20% en el 2013, continua denotando el aumento en la utilización del servicio de seguro por parte de los consumidores o asegurados.

Las últimas cifras disponibles a Agosto de 2016 muestran que el mercado asegurador boliviano tuvo un crecimiento de la producción directa neta de anulaciones del 3,78% en relación al mismo periodo del 2015, alcanzando los 313.7 millones de dólares americanos en primas.

En cuanto a los siniestros, se registró un importante incremento del 55,45% entre agosto de 2014 y agosto de 2015, habiendo indemnizado hasta el octavo mes de este 2016 un total de 171.2 millones de dólares, lo cual representa un índice siniestra del 54,56% (Siniestros/Primas).

A agosto de 2016 se tiene registrado un Patrimonio en el mercado de 239.6 millones de dólares, unas Reservas Técnicas que alcanzan los 471.7 millones de dólares, e Inversiones por un valor de 679.4 millones de dólares.

Se estima que para finales del año 2016, el sector se acerque a los 470 millones de dólares de producción directa neta de anulaciones e indemnice en siniestros más de 250 millones de dólares. La actividad aseguradora se está desarrollando positivamente en los últimos años, por lo que estimamos que para el 2017, el mercado mantenga similar comportamiento de crecimiento sostenido como el que ha estado experimentando, con un incremento anual de entre 5% al 7% para el 2017.

- Brasil

En Brasil, las primas directas del mercado de seguros (daños, personas, segmento salud suplementaria total) y capitalización en el año de 2015 alcanzaron los U$ 107.7 mil millones. Eso resultó en una alta del 11.6% en comparación al año anterior, en términos nominales en moneda local. El PIB en el año de 2015 creció el 3.8% en términos nominales en moneda local. En términos reales, el PIB ha disminuyó el 3.8%.

Para 2016, las proyecciones para el mercado de seguros de Brasil son de estancamiento y están todavía vinculadas a un deterioro del desempeño de la economía brasileña, en especial, debido a la inflación, la caída de ventas de los seguros de carácter masificado y la reducción sistémica de actividad económica (nivel de desempleo y paralización de obras públicas y privadas). Así, se puede esperar que los seguros patrimoniales, de salud suplementaria y de contratación colectiva en general, sufran con la desaceleración de sus ventas, mientras que los planes de pensiones sigan creciendo en los próximos años.

- Chile

A pesar del contexto económico, el mercado asegurador chileno registró un crecimiento real de la prima directa de 14,4%, llegando así a US$ 10.474 millones. En específico, los seguros generales registraron un crecimiento real de 6,2%, mientras que los seguros de vida crecieron 18,6%. A su vez, los siniestros y rentas directas ascendieron a US$ 8.732 millones, un aumento de 15,1% respecto al año 2014.

En cuanto a las inversiones, a diciembre 2015 las carteras de seguros generales y de vida totalizaban US$ 46.400 millones. Estas inversiones Chile corresponden en gran parte a instrumentos de renta fija: para los seguros de vida, ascendieron a 63,5%, mientras que para los seguros generales alcanzaron 76,7%. Finalmente, la rentabilidad de las inversiones fue de 3,2%, mientras que para generales fue de 4,4%. Cabe mencionar que en Chile las compañías de seguros son el segundo inversionista institucional más grande, detrás de los Fondos de Pensiones y superando a las Administradoras de Fondos Mutuos y su inversión representa el 21,2% del PIB.

- Colombia

La economía colombiana presentó en el 2015 crecimiento del 3.1%, sostenido por la demanda que representó aumento de las importaciones (3.9%), del consumo de los hogares (3.9%), de la demanda interna (3.6%), y la formación bruta de capital fijo (2.8%). En la oferta, fue positiva la variación de establecimientos financieros, seguros y actividades inmobiliarias (4.3%), comercio, reparación, restaurantes y hoteles (4.1%) y construcción (3.9%), que se explica principalmente por el aumento en la construcción de obras civiles (5.4%), pues edificaciones perdió dinamismo (2.1%).

Colombia ocupó el segundo lugar en crecimiento entre las economías más grandes de la región, después de Perú (3.3%). La cifra es buena en contraste con el bajo crecimiento de las economías, los efectos de la depreciación de monedas locales en la región y la caída en los precios internacionales de comodities.

- Costa Rica

Para diciembre 2015, el total de primas brutas recaudadas por el sector alcanzó 564.060,01 millones de colones, equivalente a $1.060 millones, que en comparación con los datos arrojados para el periodo 2014, el sector sufrió un decrecimiento del 9%. Del total de primas recaudadas, el rubro de los seguros obligatorios alcanzó un total de $258,2 millones, cifra que corresponde a los seguros de Riesgos del Trabajo y el Seguro Obligatorio de Automóviles.

La estadística muestra que los seguros de personas alcanzaron un monto total de $270,9 millones mientras que las primas por seguros generales son de $531,2 millones. En los seguros generales se refleja un crecimiento ligado al comportamiento del PIB, mismo que tuvo un aumento del 6% pp. Es relevante que la línea de Automóviles registró un 6% de crecimiento, que se traduce en $17 millones.

- Ecuador

En el país ecuatoriano se registró un incremento en los ramos de Vida de 3.7% lo que empujó su participación frente a la cartera total de seguros de 26% a 28%.

Asimismo, el sector se vio afectado directamente por algunas decisiones políticas que, mediante proyectos de Ley, cambiaron las reglas de juego. Por ejemplo, mediante la Ley Orgánica de Transporte Terrestre, el Seguro Obligatorio de Accidentes de Tránsito – SOAT, que a 2014 representó un volumen de Primas Emitidas de USD 61 millones (3.6% de las primas del 2014), pasó a manos de una entidad estatal. Con la creación del Código Orgánico Monetario y Financiero se exigió contar un capital mínimo de USD 8 millones para las aseguradoras y USD 13 millones a las reaseguradoras locales, además de límites en los porcentajes de cesión de hasta 5% para los ramos de Accidentes, Vida, Salud y Autos (salvo excepciones para vehículos pesados, y pólizas de Vida y Salud de sumas aseguradas altas).

- España

El 2015 ha sido un año de consolidación de la senda de recuperación que se viene observando desde el año 2013. El 1,4% del año 2014 se convirtió en un 3,2% en el ejercicio pasado, como un resultado de las políticas de estímulo monetario ejercitadas en Europa a través del Banco Central Europeo y su política de quantitative easing, así como el margen dejado por la debilidad de los precios energéticos. Ambos efectos han permitido una mayor solidez del consumo privado, que es tradicionalmente uno de los puntales del modelo de crecimiento económico español.

Para el sector asegurador, este entorno ha supuesto un entorno de recuperación suave, cuyo principal exponente ha sido el seguro del automóvil, que muestra una tendencia clara a abandonar las evoluciones negativas en volumen de primas que se habían observado en los años centrales de la crisis.

El seguro de vida, por su parte, sigue mostrando una tendencia moderada en el volumen de sus recursos gestionados, soportados por una política inversora centrada en la renta fija. El 2015, por otra parte, ha sido el último año de preparación para la entrada en vigor de un sistema de supervisión basado en riesgos, comúnmente conocido como Solvencia II, que finalmente entró en vigor en el año 2016.

- Estados Unidos

El sector asegurador en los Estados Unidos de América conserva su desempeño en bases firmes y con una sólida condición financiera. Ambos sectores, Vida y No Vida, resultaron rentables no obstante el ambiente de bajas tasas de interés en el Mercado. De acuerdo al “Reporte Anual sobre la Industria Aseguradora” de 2016, emitido por la Oficina Federal de Seguros, el ambiente de bajas tasas de interés continúa afectando a la Industria Aseguradora dentro de los Estados Unidos de América.

Además, muchas grandes fusiones ocurrieron recientemente en el mercado asegurador de EEUU, con implicaciones tanto en el mercado doméstico como en el internacional, en donde las compañías americanas tienen presencia. Por ejemplo, dentro el segmento de mercado de seguros generales, ACE Ltd. anunció su fusión con Chubb Corp. mediante una transacción valuada en USD$28 billones. En conjunto, 87 operaciones fueron anunciadas o completadas en los 15 meses posteriores al 1 de enero del 2015. De acuerdo con la Oficina Federal de Seguros, la suma total de las operaciones anunciadas para las que existe información, fue de $154 billones.

La industria de Seguros continúa siendo un inversionista importante de bonos corporativos. Al 2015, las aseguradoras de Vida fueron la más grande fuente privada de fondeo a través de bonos corporativos de EEUU. En 2014, las aseguradoras de Vida fueron el principal inversionista de bonos corporativos domésticos.

- Guatemala

Durante el ejercicio 2015, el PIB creció modestamente, el 1.072% en términos reales, favorecido por el dinamismo del gasto de consumo, específicamente el del consumo privado, principal rubro de la demanda agregada en cuanto a participación.

Por su parte, la inflación general fue del 2.39%, lo cual muestra un aumento moderado con relación al dato del cierre del 2014.

El sector asegurador cerró con un volumen de primas de US $ 758,512 millones de dólares, lo que implica un crecimiento de un 18.8% con respecto al año anterior, un porcentaje muy superior al crecimiento del producto interno bruto.

- Honduras

El sector asegurador hondureño registró una producción de primas al 31 de Diciembre del 2015 por L. 8,726.1 MM una variación nominal del 9.6% respecto al mismo periodo del año 2014, sensibilizando este indicador con la tasa de inflación, el sector resultó con un crecimiento real de 7.24 puntos porcentuales.

Los siniestros directos fueron de L. 3,787.7 MM, una disminución del 10.5% en comparación a lo reflejado en diciembre del 2014, en este sentido la siniestralidad retenida resultante fue de 48.3%, 1 punto de disminución al compararlo con el mismo periodo del año anterior.

Por otro lado, el ramo con mayor cuota de mercado en primas resultó ser por Vida Colectivo con L. 2,190.6 MM, seguido por Incendio y Líneas Aliadas con un total de L. 1,893.1 MM, y en tercer lugar el rubro de Salud y Hospitalización con L.1,509.8 MM, los tres rubros anteriores representan el 64.1% del total del primaje del sistema asegurador. Por otra parte, las utilidades del sector sumaron L. 905,8 MM reflejando un crecimiento de 25,8 puntos y los ingresos financieros fueron de L. 739,3 MM una disminución del -16.3% respecto al mismo periodo del año 2014.

- México

El sector asegurador mexicano considera que las acciones emprendidas como parte del Plan de Expansión de Mercado (PEM) 2012-2015 llevan la dirección correcta, pero aún se tienen tareas pendientes, entre las que destacan: apoyar al Gobierno Federal en el desarrollo económico del país, convirtiéndose en su socio estratégico, logrando que cada día más empresas y familias entiendan los beneficios de contar con la protección de un seguro para sus economías de negocio y/o familiares, apoyando a una adecuada administración de riesgos.

La estrategia sectorial para el nuevo PEM Visión 20-20 incorpora el nuevo entorno de dinamismo tecnológico y de comunicaciones como eje transformador de la vida cotidiana y de la actividad empresarial. Esta transformación continuará impactando la naturaleza de todos los riesgos de las personas y de los negocios, planteando nuevos retos de aseguramiento a la Industria.

- Nicaragua

La actividad aseguradora mostró un crecimiento del 7.2%, al subir la producción de primas de US$177.4 millones registrado en el 2014 a un encaje de primas de US$190.2 millones en el 2015, Tabla 1. En el desarrollo del mercado contribuyeron en términos absoluto principalmente los ramos de Automóvil Tradicional con una dinámica del 11%, luego se ubica el ramo de Vida con un incremento del 6% y en tercer lugar se aprecia el ramo de Responsabilidad Civil Obligatoria con un incremento de cartera del 6.8%.

- Panamá

El sector seguros en Panamá representa el 2.7 por ciento del PIB. Según cifras de la Superintendencia de Seguros y Reaseguros de Panamá, al cierre del año 2015 las primas suscritas de seguro directo alcanzaron 1,388.8 millones, lo que representó un 3.4% por ciento de crecimiento respecto al año anterior. Este crecimiento está relacionado al crecimiento económico de los últimos años, en parte debido a las grandes obras de infraestructuras que se desarrollan actualmente en el país.

- República Dominicana

Al cierre del 31 de diciembre del 2015, el Sector Asegurador dominicano presentó un crecimiento medidos en primas suscritas de 8.2%. La industria del seguro de este país, está dominada por dos (2) grandes Ramos: Incendio y Líneas Aliadas (Seguro de Propiedades) y Vehículos de Motor, seguido del grupo de Ramos denominado Seguro de Personas que lo integran: Seguro Colectivo, Vida Individual, Salud y Accidentes Personales.

Uno de los Ramos que mayor crecimiento tiene, es el Seguro de Vehículos de Motor, motivado por el otorgamiento de préstamos para la adquisición de nuevas unidades por parte de los consumidores, lo que obliga a éstos últimos a presentar una póliza de seguros que proteja el vehículo dado en garantía.

- Uruguay

Durante el 2015 no se incorporaron en el mercado nuevos productos pero se avanzó en la incorporación de coberturas novedosas como ser: garantías de arrendamiento y coberturas por fraudes en compras de tarjetas de crédito o robos en la vía pública.

Desde el punto de vista regulatorio, se avanza en la incorporación de normas de gobierno corporativo y gestión de riesgos, las que implican un costo relevante para las compañías de seguros debido a la escala relativamente pequeña del mercado y las modificaciones en los procesos que conllevan estos cambios.

- Venezuela

La Industria aseguradora de Venezuela para el cierre del 2015 mostró un crecimiento en el total de primas directa del 131%, este crecimiento es básicamente producto de la actualización de los valores asegurados alineados a la inflación y no tanto a la expansión del seguro o de asegurados, ni de mayor consciencia preventiva o de cultura de seguro entre los venezolanos, sin embargo este comportamiento no fue suficiente ante una inflación del 180,9%, teniendo como resultado un decrecimiento de las primas en términos reales, representando una contracción del sector.