La calificadora de riesgos ha cambiado su perspectiva para la industria de seguros argentina a negativa desde estable, reflejando su expectativa de que el deterioro en el ambiente operativo del país, incluyendo la recesión económica y alta inflación, debilitará los fundamentos financieros de las aseguradoras en los próximos 12 a 18 meses. Para Moody´s, a pesar de que las altas tasas de interés locales podrían ayudar a preservar la rentabilidad de las aseguradoras, éstas aumentarán la dependencia de la industria en los volátiles retornos de las inversiones.

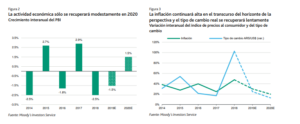

Las condiciones macroeconómicas de las aseguradoras argentinas continúan siendo difíciles, por varios motivos: la creciente inflación (48% en 2018, desde 25% en 2017, y la expectativa de que se mantenga alta en 2019), la debilidad de la moneda local (la cual se depreció en relación al dólar americano cerca del 50% en 2018 y un 15% adicional en lo que va del 2019), las extraordinariamente altas tasas de interés, con el rendimiento de las letras emitidas por el Banco Central actualmente alcanzando el 74% (tasa del 108% efectiva anual), y con la resultante caída de la actividad económica que comenzó en 2018 y que se espera continúe en 2019 (Figuras 2 y 3).

La recesión económica redujo los volúmenes de primas de las aseguradoras a partir de la segunda mitad de 2018, se espera que esta tendencia continúe en 2019 mientras se mantenga la recesión. El total de primas netas de la industria de seguros generales se contrajo un 4% luego -en moneda constante- en la segunda mitad del 2018, en relación al mismo período de 2017 (Figura 4). Automóviles, el mayor ramo de la industria, representando el 73% de las primas netas de seguros generales del 2018, se contrajo un 5%, parcialmente compensado por otras líneas de negocio que se beneficiaron de la depreciación del peso, como los ramos rurales, transporte, incendio y ramos técnicos.

Mientras que las coberturas de riesgos del trabajo, cuyas primas se contrajeron un 22%, fueron afectadas tanto por la recesión como por una baja en las tasas de primas de seguros, dado que la menor litigiosidad se tradujo en precios más bajos para esas coberturas. También se vio una caída en las primas de seguros de vida, las cuales disminuyeron un 13%, principalmente debido a una baja en la emisión de coberturas de saldo deudor como consecuencia del cambio en la regulación en 2016 que eliminó la obligatoriedad para los bancos de contratar coberturas de saldo deudor.

A pesar de que la proyección de la calificadora de riesgo muestra una modesta recuperación económica en Argentina en 2020, la actividad económica continuará siendo débil en los próximos 12-18 meses, lo cual reducirá la demanda de seguros patrimoniales y de personas. Por consiguiente, se espera que continúen las caídas en las primas ajustadas por inflación para la mayoría de los ramos en 2019, en línea con la expectativa de caída en el PBI, con una leve recuperación en 2020.

Compensa parcialmente esta tendencia negativa la expectativa de crecimiento de los ramos rurales, dado que se espera una buena cosecha para el 2019 y que a su vez, la depreciación del peso argentino continuará beneficiando a los negocios denominados en dólares cuando se mide en términos ajustados por inflación, aunque se espera que los volúmenes reales continúen decreciendo aún en estos casos.

Incentivos Fiscales

El gobierno argentino aumentó recientemente los incentivos impositivos para las compañías de seguros de vida y retiro por primera vez desde 1992. Se espera que este cambio con implicancias crediticias positivas, aumente el volumen de primas emitidas de estos negocios en Argentina, el cual ha sido históricamente muy bajo en comparación con otros países de la región, y a su vez ayudará a desarrollar el mercado de capitales local. Sin embargo, la devaluación del peso y la acelerada inflación ha reducido el atractivo por los productos de seguros de largo plazo, especialmente aquellos con componentes de ahorro.Mientras que la perspectiva macroeconómica se mantenga inestable, la posibilidad de expansión de los negocios de vida y retiro seguirá restringida.

El perfil crediticio de las aseguradoras de riesgos de trabajo continuará mejorando gradualmente

El número de juicios contra las aseguradoras de riesgos del trabajo medido en relación a la cantidad de asegurados se ha duplicado en los últimos cinco años previos a 2017, cuando se promulgó una ley que establece evaluaciones obligatorias a los empleados por parte de comisiones médicas previa presentación del reclamo en el sistema judicial. Desde la introducción de esta ley, la cantidad de juicios presentados ha caído significativamente, lo cual ha causado, a su vez, una caída en las primas cobradas por las aseguradoras por este tipo de coberturas (Figura 9). El segmento de riesgos del trabajo es el segundo mayor en importancia dentro del mercado de seguros de Argentina, representando casi el 30% del volumen total de primas.

Dicho esto, la caída en los siniestros ha ayudado a frenar el deterioro de la adecuación de capital de las aseguradoras de riesgos del trabajo y, como resultado, el apalancamiento técnico bruto cayó a 9,7x a diciembre de 2018 desde un máximo del 11,5x en el año fiscal 2017 (Figura 10). Sin embargo, la adecuación del capital continua siendo débil y se encuentra restringida por la pobre adecuación de las reservas de las compañías, dada la incertidumbre que existe respecto del valor final de los costos relacionados a los juicios pendientes de las aseguradoras.

Mientras más jurisdicciones se adhieran a la nueva ley de riesgos del trabajo, los juicios continuarán decreciendo a lo largo de todo el país. Sin embargo, el gran volumen de siniestros pendientes presentadas bajo la legislación anterior todavía implica un riesgo significativo y continuará restringiendo la adecuación de las reservas y capitalización de las compañías.

El cambio de normativa implica un proceso estandarizado para evaluar las lesiones resultantes de accidentes del trabajo y provee de una guía para un nivel de compensaciones adecuado. Previamente, y actualmente en algunas jurisdicciones, la falta de una evaluación estandarizada confiable sobre la gravedad de las lesiones relacionadas con accidentes del trabajo imposibilitaba que los jueces puedan tener fundamentos sólidos en los que basar sus fallos, lo cual incentivaba el aumento en la cantidad de juicios.

Las InsurTechs crecen rápidamente, aunque no generarán disrupción en el horizonte de la perspectiva

Las InsurTechs están creciendo rápidamente, tanto mediante alianzas con aseguradoras o directamente como parte de su negocio. Esta tendencia ayudará a modernizar la industria en los próximos años, aunque no se espera una disrupción en el horizonte de la perspectiva de la industria de seguros de Argentina dado que la mayoría de la industria continua dependiendo de los canales de distribución tradicionales (estos son, productores y brokers).