McKinsey, consultora estratégica global, realizó un informe sobre 4 aspectos infaltables en la agenda de un CEO, en un escenario de riesgos que cambia rápidamente, donde los directores ejecutivos están bajo más presión que nunca para conciliar las agendas de múltiples partes interesadas que afectan a su organización y donde deben asumir un papel cada vez más activo e innovador en la configuración del enfoque de riesgo de sus organizaciones, jugando tanto a la ofensiva como a la defensiva.

La experiencia muestra que las organizaciones que crean una distancia estratégica de sus competidores han elevado su agenda de riesgos y comparten algunos rasgos comunes en ese sentido. Anticipan y gestionan los riesgos de manera efectiva como un elemento central de su propuesta de valor para el cliente mientras mantienen su espíritu emprendedor y toman decisiones audaces. Estos tipos de organizaciones tienen una mayor alineación en las compensaciones estratégicas y transparencia sobre cuánta capacidad de riesgo tienen y dónde implementarla mejor. Tienen una fuerte cultura de riesgo y, cuando ocurren choques, pivotan rápidamente y se reinventan con decisión. Y debido a la importancia de las muchas decisiones subyacentes, los directores ejecutivos deben hacerse cargo. CEOs que elevan su papel como los máximos responsables de la toma de decisiones de riesgo y se asocian con el equipo ejecutivo (especialmente líderes empresariales, directores de riesgos,

Si bien la elevación de la agenda de riesgos ha estado en curso, recientemente se ha acelerado, como lo demuestran los principales eventos internacionales. En 2000, por ejemplo, solo una docena de sesiones (de casi 250) de la reunión anual del Foro Económico Mundial en Davos se centraron explícitamente en el riesgo. Hoy en día, casi la mitad suele centrarse en cómo gestionar un amplio espectro de riesgos y desarrollar resiliencia. O considere la dinámica de la sala de juntas, que afecta la agenda del CEO. Según la última Encuesta de directorios de McKinsey, que incluye a más de 1,000 directores en todo el mundo, la gestión de riesgos se clasifica como una de las cinco principales prioridades para los directorios en 2022. A medida que más directores se vuelven más conscientes de su responsabilidad fiduciaria en un entorno de riesgo cambiante, necesitan comprender mejor la nueva agenda de riesgos y exigir más del equipo de gestión en este frente.

Para muchas organizaciones, la presión se ve agravada por las crecientes expectativas de los medios, los reguladores, los inversores, los clientes, los empleados y la sociedad en general. Se espera con mayor frecuencia que las empresas adopten una postura sobre una variedad de temas públicos que pueden tener una carga política, como la justicia social y racial, la desigualdad económica y el cambio climático. También hay un mayor escrutinio y amplificación de los incidentes que posteriormente podrían crear riesgos significativos para la reputación y representar puntos de inflexión en la carrera de los directores ejecutivos.

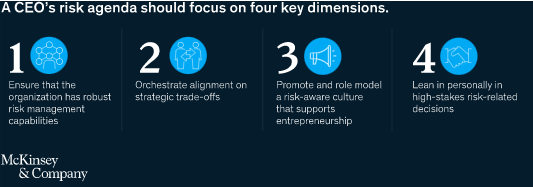

Para McKinsey la agenda de riesgos de un CEO debe incluir cuatro dimensiones clave:

- Asegúrese de que la organización tenga capacidades sólidas de gestión de riesgos adecuadas a su tamaño, complejidad y aspiración.

- Orqueste la alineación en las compensaciones estratégicas para capturar la ventaja mientras protege la desventaja para los principales riesgos, con el respaldo de un claro apetito por el riesgo.

- Promover y modelar una cultura consciente del riesgo que apoye el espíritu empresarial y una mentalidad de crecimiento mientras protege a la organización.

- Apóyese personalmente en las decisiones relacionadas con el riesgo de alto riesgo para las cuales la empresa aún no ha desarrollado capacidades completamente maduras.

El reporte se enfoca en dimensiones que pueden ayudar a los directores ejecutivos a enfrentar el desafío. Para hacerlo más específico, se enfocaron en los seguros como un caso concreto, una industria que está en el centro tanto de tomar riesgos como de ayudar a otros a protegerse contra los riesgos.

Asegúrese de que la organización tenga capacidades sólidas de gestión de riesgos

Desde la crisis financiera mundial de 2008, muchas compañías de seguros sofisticadas han desarrollado capacidades de riesgo más sólidas en tres líneas de defensa: funciones comerciales y corporativas en la primera línea, riesgo y cumplimiento en la segunda línea y auditoría interna en la tercera. Pero existe un amplio espectro de madurez entre las aseguradoras y los servicios financieros en general. El rol del CEO es elevar continuamente esa madurez de riesgo al nivel apropiado para el tamaño y la complejidad de la institución.

¿Cómo es la madurez de la gestión de riesgos? Los procesos y las estructuras de gobierno garantizan que las decisiones de riesgo clave se evalúen adecuadamente y, cuando sea necesario, se escalen y cuestionen. Los riesgos son propiedad de la empresa, pero los controles y equilibrios correctos brindan las barandillas y los desafíos necesarios sin impedir una toma de decisiones ágil. Las funciones de riesgo comprenden las fuentes de creación de valor y traducen los conceptos técnicos de riesgo en conocimientos novedosos que son útiles para el negocio. Hay un sentido claro de prioridades y dirección, dada la multiplicidad de restricciones de capital a veces conflictivas (GAAP, STAT, requisitos regulatorios de capital económico, etcétera). Los sistemas y los análisis avanzados brindan soporte e información para monitorear las posiciones de riesgo financiero y no financiero u operativo en todas las unidades de negocios, funciones, y geografías y a nivel empresarial. La capacidad de riesgo se mide de forma transparente y se asigna estratégicamente. El talento es contratado y capacitado para brindar experiencia en riesgos conocidos y emergentes; Las fuentes internas y externas de información se aprovechan para tomar decisiones comerciales.

Una vez que una organización alcanza la madurez en la gestión de riesgos, su director ejecutivo puede confiar en prácticas sólidas del día a día. Como dijo un director ejecutivo: “Mi trabajo es asegurarme de que alcancemos colectivamente tal madurez mediante la asignación de un presupuesto adecuado, la contratación interna y externa del talento necesario, la estructuración del modelo operativo correcto en todas las líneas de defensa y el apoyo a la gobernanza adecuada a nivel de directorio. . También marqué la pauta en nuestro apetito de riesgo general a nivel empresarial”.

Para un director ejecutivo, saber dónde se encuentra la organización en estas dimensiones, cómo se compara con las mejores instituciones de su clase y cómo mejorar a lo largo de este viaje es fundamental (consulte la barra lateral, “Gestión de riesgos de alto riesgo: una lista de verificación para directores ejecutivos”). .

Coordinar la alineación en compensaciones estratégicas

En el entorno actual que cambia rápidamente, las organizaciones deben poder jugar ofensiva y defensivamente al mismo tiempo. Este es el núcleo de una estrategia moderna que incorpora una cantidad reflexiva de asunción de riesgos controlados para permitir rendimientos sostenibles. Por lo general, el papel del director ejecutivo es particularmente importante en este espacio. Para los riesgos en los que las ventajas y desventajas son considerables y están interconectadas, ningún ejecutivo, excepto el director general, está en condiciones de equilibrar todos los aspectos y compensaciones. Los CRO y los directores de cumplimiento (CCO) estarían naturalmente en la mejor posición para gestionar las desventajas, mientras que los líderes empresariales tomarían medidas de manera más natural para capturar las oportunidades positivas.

Considere algunos ejemplos. Ser audaz puede significar decidir entrar o expandirse en mercados extranjeros. Algunos mercados presentan oportunidades significativas para las aseguradoras de vida y no vida dada la importante brecha de seguros que existe. Pero existe una compensación inherente, dados los riesgos geopolíticos y comerciales que han surgido recientemente. Dónde jugar (en casa o en el extranjero) y qué tan intenso debe ser el (re)despliegue de recursos son cuestiones fundamentales y complejas. Alinear a las partes interesadas de la organización en la elección de un camino u otro generalmente requiere la capacidad y la determinación final del CEO.

O considere el cambio climático y el crecimiento sostenible e inclusivo. Las compañías de seguros, ya sea a través de su estrategia de gestión de activos o de sus opciones de cartera de suscripción, están intrínsecamente involucradas con aquellos que contribuyen al riesgo climático antropogénico, así como con aquellos que lo padecen. Creemos que este es un verdadero momento para las aseguradoras a nivel mundial. Pueden acelerar o dificultar el progreso hacia la transición verde. También prevemos eventos extremos más frecuentes que conducirán a una redistribución masiva del riesgo, demanda de productos innovadores y preguntas sobre quién debería pagar en última instancia por las catástrofes climáticas tanto en los mercados maduros como en los emergentes.

La investigación más reciente de la consultora, sugiere que la transición del cambio climático creará una redistribución masiva de capital. El gasto de capital en activos físicos para energía y sistemas de uso de la tierra en la transición neta cero entre 2021 y 2050 ascenderá a alrededor de $ 275 billones, o $ 9,2 billones por año en promedio, un aumento anual de $ 3,5 billones a partir de hoy. Las compañías de seguros y sus directores ejecutivos deben considerar juiciosamente las compensaciones de alto nivel e involucrar de manera significativa a las partes interesadas internas y externas para articular claramente la posición a corto y largo plazo. Esto se convierte en una dimensión aún más importante a medida que más reguladores de todo el mundo solicitan una divulgación detallada del riesgo climático para las empresas públicas que sea confiable, auditable y completa (incluida la regla propuesta de la SEC de 2022 en los Estados Unidos). Al mismo tiempo, una estrategia de impacto integral que incorpore correctamente las tendencias de la transición climática probablemente sea una fuente clave de ventajas materiales durante mucho tiempo. Tal estrategia podría centrarse en nuevos productos para seguros de propiedad y accidentes (P&C), por ejemplo, o carteras de inversión para todas las compañías de seguros. Debe tener en cuenta tanto las tendencias físicas, como los peligros cambiantes, como la posible influencia de los clientes, los reguladores y los inversores en los estados futuros.

La transición climática brinda importantes oportunidades al alza, porque se espera que la inversión en tecnología más ecológica conduzca al surgimiento de sectores nuevos y en crecimiento (incluidos aquellos centrados en la generación, el almacenamiento, el transporte ecológico y la construcción de energía) que requieren protección de seguros para tener éxito. Muchos de estos sectores nacientes no pueden obtener financiamiento favorable (por ejemplo, a través de la deuda) debido a la limitada capacidad de seguros en la actualidad. Cuánta capacidad de riesgo asignar y con quién asociarse son decisiones a nivel de CEO.

Finalmente, las compañías de seguros se enfrentan a la presión social para mantener las tarifas asequibles para las pequeñas empresas y los consumidores individuales, especialmente en comunidades con problemas económicos, incluso si eso significa que las primas de seguros ya no reflejarían la verdadera exposición al riesgo. Esta presión desafía la viabilidad del mercado sin la intervención del gobierno, como lo demuestra la experiencia en varios estados costeros de EE. UU. y varios países europeos. Es probable que los problemas de asequibilidad de los seguros aumenten aún más a medida que el riesgo continúa aumentando. Estos problemas a menudo empujan al CEO a la arena pública, por lo que aquí también se necesita una alineación a nivel de CEO.

Promover una cultura consciente del riesgo que apoye el espíritu empresarial

Una fuerte cultura de riesgo se está convirtiendo en apuestas de mesa en la propuesta de valor de muchas empresas. Los clientes y los empleados lo esperan. Un desafío importante para las organizaciones maduras frente al riesgo es cómo garantizar un fuerte impulso empresarial al mismo tiempo que se promueve una sólida concienciación y responsabilidad frente al riesgo. Especialmente entre las grandes instituciones financieras, el noble objetivo de crear sólidas capacidades de riesgo a veces deriva en la creación de una burocracia desmesurada e ineficiente de controles redundantes. “Realmente necesitamos dar un paso atrás y limpiar la hoja”, nos dijo recientemente un alto ejecutivo de seguros. “¿Dónde necesitamos realmente asignar nuestra capacidad de gestión de riesgos en el futuro? ¿Cómo vinculamos esto con el lugar donde se crea el valor, en lugar de agregar capas tras capas de controles?

Al elevar la importancia de la cultura del riesgo en el negocio y al adoptar una perspectiva de riesgo para todos los procesos comerciales clave, las organizaciones pueden crear un modelo operativo más eficiente y rentable en la segunda y tercera línea. En estos casos, los directores ejecutivos deben establecer el tono correcto desde arriba en varias dimensiones. Las acciones concretas incluyen fomentar debates periódicos, abiertos y basados en hechos sobre el riesgo a nivel de la alta dirección. Los directores ejecutivos también deben involucrar la función de riesgo como un socio de pensamiento desde el principio en temas como estrategia, nuevos productos, expansión del mercado, canales de distribución, tecnología e incluso experiencia del cliente y transformación de análisis avanzado.

Por ejemplo, la mayoría de las compañías de seguros actualmente buscan inversiones en datos avanzados y capacidades analíticas para mejorar la gestión de precios y reclamos. Los modelos de aprendizaje automático y los datos de terceros pueden desbloquear un valor significativo para las aseguradoras y sus clientes, ya que brindan información nueva y más profunda y permiten la automatización de tareas que antes se realizaban manualmente y eran propensas a errores.

Sin embargo, en algunos casos, el uso de modelos tan avanzados y datos externos puede generar riesgos financieros, regulatorios y de reputación. Toma modelos de suscripción en seguros de vida. Pueden permitir una experiencia del cliente perfecta (por ejemplo, a través de decisiones en tiempo real sobre las aplicaciones), pero pueden contener y enmascarar prejuicios contra las minorías y los grupos subrepresentados, incluso si los datos raciales y demográficos están excluidos de los modelos. La respuesta adecuada y la orientación de los profesionales de riesgos (de riesgo, validación de modelos, cumplimiento y funciones legales) pueden ayudar a mitigar estos riesgos por adelantado sin sofocar una mayor exploración e innovación. Sin embargo, la cultura de riesgo de la organización a menudo necesita evolucionar para poder comprender, evaluar y gestionar adecuadamente este tipo de riesgos desde el inicio.

Los directores ejecutivos también deben dejar en claro que la gestión de riesgos es responsabilidad de toda la organización, no solo de aquellas personas con la palabra «riesgo» en su título. Las buenas prácticas incluyen ejercicios de simulación, pruebas de estrés con un espectro más amplio de escenarios e incluso la inclusión de la consideración de gestión de riesgos en la compensación de los empleados y la revisión anual. Como demuestran nuestros colegas Carolyn Dewar, Scott Keller y Vikram Malhotra en su libro reciente, que analiza a los directores ejecutivos con mejor desempeño, “las pruebas de estrés periódicas pueden revelar oportunidades para hacer que un negocio sea más resistente. Puede conducir a desinvertir en negocios de bajo rendimiento, reducir costos excesivos, duplicar en geografías de alto crecimiento, mejorar el plan de fusiones y adquisiciones y mejorar la efectividad del equipo superior”.1 Lo que muchos de estos ejecutivos de alto rendimiento tienen en común es que siempre analizan los riesgos potenciales de desventajas de los movimientos audaces y cómo prevenirlos, para evitar sorpresas en el futuro.

Los directores ejecutivos también deben medir periódicamente la cultura de riesgo de su organización. Hay muchas herramientas disponibles para realizar diagnósticos de la cultura del riesgo. Tal ejercicio puede ayudar a los directores ejecutivos a desarrollar una comprensión de cómo cada parte de la organización integra las consideraciones de riesgo en la forma en que funciona, lo que les permite priorizar los esfuerzos de riesgo de la organización.

Apoyarse personalmente en las decisiones relacionadas con el riesgo de alto riesgo

No todos los riesgos deben llegar al despacho del Consejero Delegado. Cuando el núcleo funciona bien y una cultura de gestión de riesgos respalda el espíritu empresarial en toda la organización, los directores ejecutivos pueden concentrarse en un número selecto de decisiones de alto riesgo relacionadas con el riesgo. Una forma simple pero efectiva de identificar estas decisiones es considerar dos dimensiones: materialidad de riesgo bajo a alto y madurez de la organización de bajo a alto para gestionar ese riesgo.

La posición de un riesgo dado a lo largo de estas dos dimensiones diferirá entre organizaciones, incluso entre negocios en la misma empresa y con el tiempo. En general, los riesgos financieros son ciertamente importantes para las compañías de seguros, pero en la mayoría de los casos, los procesos existentes los manejan bien. Por el contrario, la gestión inmediata de algunos riesgos no financieros (incluidos los de conducta, los errores de modelo, el riesgo de terceros y la resiliencia operativa) y los riesgos emergentes, como el riesgo cibernético, el riesgo climático, las criptomonedas, las pandemias y la geopolítica, probablemente vaya más allá del núcleo existente. capacidades de gestión de riesgos de muchas compañías de seguros. Los directores ejecutivos deben centrar su atención en los riesgos materiales en áreas donde sus organizaciones carecen de la madurez suficiente. Esto es especialmente cierto de alta velocidad,

Alta velocidad, alta ambigüedad

Un excelente ejemplo de esto es la mortal pandemia de COVID-19, que también provocó un rápido ritmo de cambio (semanas frente a años) en el comportamiento de los clientes y empleados, posiblemente de forma permanente.. Para ser claros, la prueba no es si las organizaciones pudieron mover a todos sus empleados al trabajo remoto en solo unas pocas semanas en 2020; prácticamente todas las organizaciones a nivel mundial lo hicieron. Se cree que aún está por llegar una prueba a más largo plazo. Los directores ejecutivos deberán abordar preguntas importantes sobre cómo adaptarse a los nuevos modos de interacción con los clientes que han resultado de la digitalización acelerada a escala y cómo enfrentar los riesgos de no hacerlo bien y de manera oportuna. Deben considerar las implicaciones de cambiar la combinación de productos y canales de distribución frente a favorecer el statu quo. También vemos un rediseño innovador del modelo de trabajo de los empleados para retener el talento.

La amenaza cibernética es otro riesgo que ha escalado a la agenda del CEO, porque los pasos en falso cibernéticos pueden tener un impacto comercial significativo más allá de las pérdidas operativas. Hoy en día, la experiencia digital confiable es una parte integral de cualquier propuesta de valor ganadora para el cliente: los clientes (ya sean B2B o B2C) esperan una experiencia impecable y una mayor seguridad. Para lograr esto, las empresas a menudo imponen estándares de seguridad a todos los proveedores externos, como lo estableció recientemente el Departamento de Defensa de EE. UU. a través del programa de Certificación del Modelo de Madurez de Ciberseguridad (CMMC). CMMC exige nuevos requisitos de ciberseguridad para todas las empresas que forman parte de la vasta base industrial de defensa.

Además, el riesgo cibernético está cambiando rápidamente por naturaleza. Por ejemplo, muchos grupos de piratas informáticos han ampliado sus objetivos de ransomware para incluir datos personales de clientes, IP, información de nómina, códigos de sistema y otros elementos que son importantes para las empresas. Como resultado, las organizaciones pirateadas están más dispuestas a pagar para restaurar el acceso privado a sus propios datos y operaciones normales. De hecho, las menciones en los medios de ataques de ransomware contra empresas de servicios financieros han aumentado un 900 % en los últimos seis a ocho años.

Las organizaciones también deben considerar el impacto de los ataques no técnicos en los sistemas. ¿Qué pasaría si los piratas informáticos usaran información errónea para crear una historia falsa que se volviera viral sobre una organización que cotiza en bolsa, lo que a su vez redujo rápidamente las acciones, lo que permitió a los piratas informáticos ganar dinero vendiendo al descubierto? En todos estos temas, a menudo se necesita la influencia del CEO para pasar de una discusión puramente técnica sobre cibernética a una comprensión de las vulnerabilidades a lo largo de la cadena de creación de valor y cómo se puede interrumpir.

Reputación firme

Navegar por las diversas partes interesadas de una organización también es de naturaleza ambigua. Los clientes y empleados requieren que las empresas tengan un propósito claro más allá de la maximización del valor para los accionistas y exigen cada vez más una integridad absoluta de sus ejecutivos. Además, se espera que los directores ejecutivos asuman posiciones públicas sobre un número creciente de temas. Algunos se relacionan estrechamente con el negocio, mientras que otros son más sociales y, a menudo, están más allá del alcance de la empresa o la industria. No todos estos temas son controvertidos, pero cada caso requiere la participación directa del director ejecutivo, quien representa a la empresa y se enfrenta al escrutinio público. Aquí es donde el propósito y los valores claramente definidos importan más; estos proporcionan una guía sólida para el director ejecutivo sobre qué temas tomar una posición pública y cuándo es mejor no hacerlo.