AVIRA, Asociación Civil de Aseguradores de Vida y Retiro, presenta los resultados de su más reciente encuesta realizada entre los más de mil profesionales de la industria aseguradora que participaron de su último Seminario Internacional. El propósito del sondeo fue el de indagar respecto de las necesidades que el mercado manifiesta para el desarrollo de los seguros inclusivos en nuestro país, así como también ponderar el impacto de la digitalización e innovación que se han venido dando en el sector.

Resultados relevantes. El 92% de los consultados afirmó que es necesario el desarrollo de los seguros inclusivos en nuestro país. Atender a ese gran segmento de población que carece de coberturas no sólo constituye una cuestión de equidad financiera, sino que con el tiempo puede resultar en un importante impulsor del crecimiento asegurador, como se vio en Brasil y Colombia.

Para tal fin, opinan los encuestados es vital el diseño de coberturas versátiles y de fácil comprensión para los sectores con aún poca educación financiera, basadas en un marco regulatorio con reglas claras y simplificado para todas las partes.

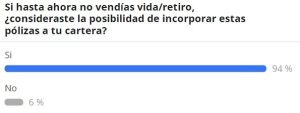

“La opinión mayoritaria que rescata esta compulsa entre un grupo tan vasto de profesionales del sector nos impulsa a continuar la labor que hemos venido realizando con autoridades oficiales y comisiones internas para el correcto encuadre de este tipo de coberturas, imprescindibles, que no sólo permiten la protección de un sector que hasta el momento no tiene seguros, sino que además facilita al mercado el crecimiento y la diversificación de las carteras”, afirma Irene Capuselli, Presidenta de AVIRA. “Asimismo resalto que el 94% que aún no lo hacía, considera incluir Vida en su cartera”.

A continuación compartimos los principales resultados:

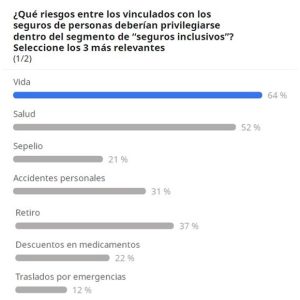

Cobertura: Para el 64% de los encuestados, Vida debería ser el principal riesgo a cubrir por los seguros inclusivos. Le siguen Salud (52%), Retiro (37%) y Accidentes personales (31%). Indudablemente es claro el consenso acerca de que el bien a proteger es la persona

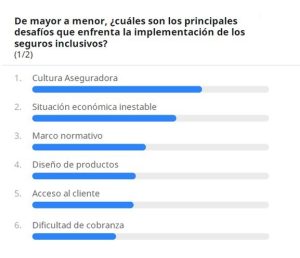

Desafíos: La cultura aseguradora, la situación económica inestable y el marco normativo son los tres desafíos más nombrados del ranking a la hora de implementar los seguros inclusivos.

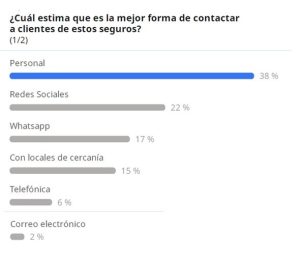

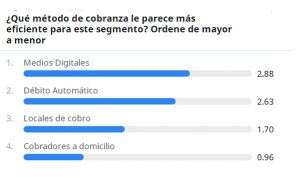

Forma de contactar & cobrar: El trato personal y los canales tecnológicos son los indicados a la hora de establecer contacto con un cliente de microseguros. Mientras que el trato personal se lleva el 38% y los locales de cercanía el 15%, las redes sociales y Whatsapp son mencionados por el 22 y el 17% respectivamente. Un dato interesante: la llamada telefónica, con el 6%, supera al correo electrónico, con el 2%.

Para cobrar, los métodos digitales son los preferidos por más de la mitad de los consultados.

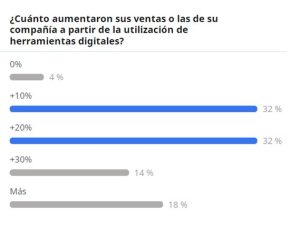

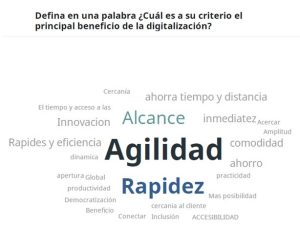

Aliada: La tecnología es señalada como la gran aliada, tanto en el crecimiento de la cartera de las aseguradoras, al agilizar procesos y ahorrar tiempos, como en el aumento de las ventas

A continuación, los principales atributos asociados a los seguros inclusivos y a la digitalización:

Cómo conclusión de lo expuesto, por último, un rotundo 94% considera la posibilidad de incorporar coberturas de vida/retiro a las pólizas de su cartera.

Cómo conclusión de lo expuesto, por último, un rotundo 94% considera la posibilidad de incorporar coberturas de vida/retiro a las pólizas de su cartera.