En Latinoamérica y el Caribe, las primas de seguro de vida crecieron un 3,3 % en 2014, una cifra inferior al 4,2% de 2013 y muy por debajo de la tasa de crecimiento media de alrededor del 8% tras la crisis económica, según los datos del informe Sigma Nº4 de Swiss Re.

Los principales lastres sobre las cifras de crecimiento en Colombia, México, Chile y Argentina fueron las menores primas de renta vitalicia y de pensiones. Esto contrasta con Brasil y Perú, donde los productos de ahorro y jubilación han respaldado el crecimiento. En Brasil, que cuenta con el 60% de las primas de vida en la región, un fuerte repunte en el popular producto de ahorro-vida VGBL (Vida Gerador de Benefícios Livres) fue la principal razón que se encontraba detrás de una recuperación del crecimiento de las primas hasta el 5,4% en 2014, desde un 1,3% en 2013.

Por su parte, México y Chile el crecimiento de las primas permanecerá por debajo de los recientes niveles de tendencia a corto y medio plazo. La competencia de precios, una demanda de consumo y mercados laborables más débiles y una elevada volatilidad financiera afectarán al sector en la región.

[box type=»note»]Las primas de seguro de no vida crecieron un sólido 4,7% en 2014, por debajo del 6,8% de 2013. El crecimiento aumentó en Chile, Colombia y Venezuela y se ralentizó en Brasil, Argentina, Perú y México.[/box]La rémora más pesada procedió de México, donde las primas de no vida se contrajeron un 1,4% debido en gran parte a menores primas de daños (–9%) y automotor (–1%) como consecuencia de la debilidad del crecimiento económico, el retraso en la renovación de políticas gubernamentales y la competencia en el ramo de automotor.

El impacto de un crecimiento económico más lento fue más pronunciado en Argentina, Brasil y Perú, especialmente en el seguro de ingeniería y marítimo.

[box type=»note»]En Latinoamérica se prevé que el crecimiento de las primas de no vida se reduzca aún más en 2015 para mejorar gradualmente a continuación. Una mayor restricción de la liquidez nacional y extranjera, un crecimiento económico débil y menos políticas fiscales de apoyo limitarán la demanda de seguro en los próximos dos años.[/box]Además, se espera que la mayoría de bancos centrales sigan la iniciativa de Brasil y Colombia y endurezcan la política monetaria en 2015. No obstante, esto alentará los rendimientos de inversión de las aseguradoras, las repercusiones sobre la demanda interna también afectarán al crecimiento de las primas, especialmente de productos de daños y crédito sensibles a las tasas de interés.

En el lado de la oferta, la llegada de la regulación de solvencia basada en riesgo a México, Brasil y Chile durante los dos próximos años erosionará aún más los márgenes operativos de las aseguradoras en estos mercados.

Continúa el crecimiento de las primas en los mercados emergentes

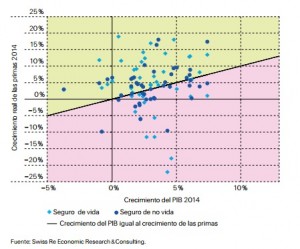

Las primas de seguro de vida totales suscritas en los mercados emergentes en 2014 aumentaron un 7,4% hasta 839000 millones de USD y su crecimiento continuó superando al del PIB. La participación global de las primas de los mercados emergentes subió 0,6 ppt hasta el 17,6%.

Las primas de vida en el conjunto de los mercados emergentes crecieron un 6,9%, muy por encima del 4,1% de crecimiento económico en 2014.

Por otro lado, las primas de no vida en el conjunto de los mercados emergentes crecieron un 8,0% en 2014, más que en el sector de vida. Cada año desde 2006, las primas de no vida en los mercados emergentes han sobrepasado 1,5 veces la tasa media anual de crecimiento económico, dando como resultado un continuado aumento de la penetración del seguro.

En suma, el panorama económico de las aseguradoras apenas mejoró en 2014, mientras que el producto interior bruto (PIB) real creció un 2,7%, cerca de la media de la tasa de crecimiento anual de 10 años del 2,8%. La mejora estuvo impulsada por los mercados avanzados, encabezados por Reino Unido.

Aunque, muchos países se enfrentaron a dificultades internas, deficiencias estructurales e incertidumbres sobre el impacto del recorte de su programa de flexibilización cuantitativa por parte de la Reserva Federal de EE. UU. (Fed). Los mercados de valores de los países avanzados se comportaron mejor que los países emergentes, y los rendimientos de los bonos gubernamentales se mantuvieron muy bajos.

[box type=»note»]Los mercados emergentes tuvieron un año difícil en 2014, ya que algunos países se enfrentaron a dificultades internas y deficiencias estructurales, así como a la creciente volatilidad de los mercados de capital causada por la incertidumbre sobre el impacto de la retirada de estímulos por parte de la Reserva Federal de EE. UU.[/box]El crecimiento en China fue cercano al 7,5%. El gobierno utilizó estímulos de política fiscal y monetaria para evitar un aterrizaje forzoso de la economía. Otros países asiáticos emergentes continuaron dando mejores resultados que sus homólogos de mercados emergentes.

Por otro lado, el crecimiento en EE. UU. subió ligeramente hasta el 2,4% y también fue fuerte (aunque desigual) en Europa Occidental. En Asia avanzada, el crecimiento se ralentizó como consecuencia de la continuada atonía en Japón.

[box type=»note»]En contraste con estos últimos, los mercados emergentes crecieron en 2014 a una tasa agregada más lenta del 4,1%, por debajo del 4,6% de 2013.[/box]