FIX SCR, calificadora afiliada a Fitch Ratings, lanzó un informe acerca de la situación del Sistema Asegurador Argentino, calificando a las mayores empresas aseguradoras del país con el objetivo principal de complementar la visión individual que se tiene sobre la solvencia de cada una de ellas. Se evaluó cada ambiente operativo en el cual dichas aseguradoras desarrollan sus negocios, donde se describe la situación actual y principales tendencias que configuran al mercado asegurador de Argentina, así como sus principales fortalezas y desafíos crediticios.

Desde hace varios años, el ambiente operativo para desarrollar la actividad aseguradora en Argentina se caracteriza por ser volátil y con múltiples desafíos en su crecimiento y sustentabilidad en el largo plazo. Especialmente desde el año 2019, irrumpen nuevamente en el contexto local los altos niveles de inflación y la volatilidad en el tipo de cambio ya observados en Argentina en el pasado, con un claro impacto negativo en la rentabilidad de las aseguradoras. La creciente digitalización de los servicios es otro desafío que enfrenta el sector.

Operadores del mercado. La presencia de accionistas internacionales (tanto aseguradores como bancarios) así como de importantes grupos privados locales (incluyendo de banca-seguros) e incluso la presencia de compañías propiedad estatal nacional y provincial, dota al sistema de mayor diversidad de oferta de productos y canales de distribución. También, en muchos casos, la pertenencia o afiliación con accionistas corporativos de fuerte solvencia y la escala de operaciones alcanzada por algunos jugadores favorece la contratación de auditorías externas de prestigio mundial, la implementación de buenas prácticas de gobierno corporativo y acceso a recursos de capital, en caso de ser necesario.

Resultados recientes de las compañías. Durante el primer semestre del ejercicio 2023-24, concluido el 31 de diciembre pasado, el mercado asegurador reportó una utilidad final por casi AR$ 305.505 millones, representando un importante 11,3% medido sobre las primas y los recargos devengados (frente a la pérdida del 1,8% reportada un año atrás). Cierta reducción observada en la siniestralidad total junto con rendimiento de las carteras de inversiones superiores a la inflación del semestre, aparecen como los principales generadores de este desempeño operativo.

Inversiones. Un riesgo siempre presente y de potencial magnitudes el relacionado con la solvencia del Gobierno Nacional y su capacidad de cumplimiento a largo plazo de los servicios de los distintos títulos de deuda que tiene vigentes. Siendo el principal receptor de los fondos invertidos por las aseguradoras, la baja calificación crediticia soberana de Argentina es una importante debilidad crediticia del mercado asegurador para el largo plazo.

Fitch Ratings califica a la deuda de la República Argentina en CC en escala internacional, nivel que se sitúa muy lejos de lo que es considerado como grado de inversión por los inversores globales y que agrega incertidumbre a la solvencia de largo plazo de una gran parte de las inversiones que mantienen las aseguradoras.

Descripción general del mercado, crecimiento, principales ramos y operadores

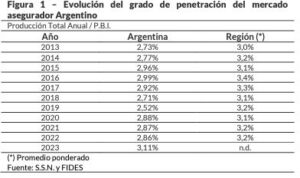

Durante el ejercicio 2022/23 operaron activamente en el mercado asegurador argentino unas 191 aseguradoras. Se trata de una industria altamente competitiva con relación a otros mercados de la región y también en función del resultado que da el índice de Herfindahl-Hirschman: 309. Las mayores 10 compañías concentraron el 47% de su producción total y las principales 5 el 30%. Ninguna aseguradora alcanzó al 10% de market-share en forma individual. Sin embargo, cuando se obtiene un panorama del mercado por grupo económico, se nota que el mercado total se halla concentrado en pocos y grandes grupos aseguradores. La fuerte competencia por compañía, es en alguna medida producto del acotado desarrollo del mercado asegurador y su concentración en pocas secciones o ramos. La tabla de la Figura 1 muestra cómo el crecimiento de la producción del mercado ha superado al de la economía en su conjunto durante el período 2013 a 2016, logrando un leve aumento de la participación del sector dentro del PBI general del país. Pero a partir del año 2017, y hasta el ejercicio concluido en el año 2020, el sector perdió posicionamiento relativo y luego se estabilizó entorno a un 3% del PBI. Es una participación aún baja.

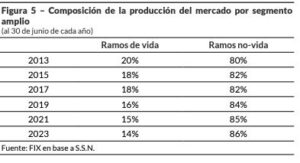

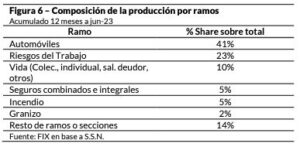

Respecto al crecimiento de su producción total, el mismo ha sido bastante errático a lo largo de los últimos ejercicios (Figura #2). Otra característica importante es que al igual que la mayoría de los mercados de la región, los ramos de seguros generales predominan por sobre los del ramo vida y retiro. La Figura #3 expone que entre los ejercicios finalizados en 2023 y 2018, la composición por ramos o líneas de negocios se mantuvo estable en términos generales, pero con algunos cambios en particular. Mientras el ramo Automotores ganó participación de mercado dentro del total, Riesgos del Trabajo disminuyó en alguna medida. Otro ramo que aumentó su peso relativo en el mercado fue Incendio. El resto de las líneas de negocios del mercado estaba compuesto por unos 31 ramos distintos, muchos de ellos con una participación en el total inferior al 1%.

En otro orden de cosas, diremos que la industria local está compuesta por aseguradoras con accionistas tanto locales como del exterior, así como de diversa naturaleza jurídica: sociedades anónimas, cooperativas y mutuales. La presencia de accionistas del exterior es muy importante para un mercado porque puede dotar al sistema de nuevas tecnologías, prácticas de tarificación y de cálculo de reservas más apropiadas, mayor gobernanza interna, acceso al reaseguro, además de productos de seguros nuevos y beneficios al asegurado; y de esta forma contribuir a su mayor crecimiento. Los grupos aseguradores internacionales que operan en el mercado local también son importantes desde el punto de la solvencia de sus compañías locales y de la estabilidad que le brindan a su producción por compartir clientes asegurados globales que también operan en Argentina (los llamados Programas Globales de Seguros).

En la Figura #4 a continuación, se observa la participación de mercado de cada uno de los principales aseguradores individuales durante el ejercicio 2022/23. Es importante resaltar que, a diferencia de otros mercados de la región, el local no presenta alguna aseguradora que concentre más del 10% de su producción total.

Adicionalmente -y como puede apreciarse en el Anexo I al presente- este mercado también exhibe una alta estabilidad entre los principales 30 operadores individuales.

En cuando a grupos aseguradores, los principales son: Sancor, Zurich, Berkley, La Segunda, San Cristóbal, Nación y Provincia Seguros, por nombrar algunos. En cuanto a la evolución en el número de aseguradoras que operan en el mercado fue apenas creciente. De 181 aseguradoras que operaban al cierre del ejercicio 2012, al 30 de junio pasado dicho número se elevó a 191. Por el contrario, una tendencia más clara se nota en la cantidad de productores y asesores del mercado, los que pasaron de totalizar 25.539 al cierre del ejercicio 2012 a unos 46.179 al 30 de junio de 2023 (un 81% de crecimiento).

Al igual que para la mayoría de los mercados aseguradores de la región, el mayor peso de los seguros generales frente a los ramos de vida y retiro, permite entender qué secciones explican la dinámica de la producción del sector.

A su vez, la composición de la producción por distintos ramos o secciones durante el ejercicio 2023 fue la siguiente:

Hacia adelante, y en particular para el año en curso FIX estima que la producción real del mercado se contraerá, impactada por la debilidad de la actividad económica, el incremento del desempleo y pérdida del poder adquisitivo de los salarios. Por último, en opinión de FIX y hacia el mediano o largo plazo las oportunidades de crecimiento de la producción del mercado podrían derivarse de los siguientes 3 factores: 1) una estabilidad monetaria por varios años que incentive el ahorro en la moneda local y con ello la producción de los planes de retiro o productos de vida universal, 2) la introducción de mayores incentivos fiscales para la desgravación de seguros de vida individual con componente de ahorro o seguros de retiro, y 3) la continuidad del crecimiento macroeconómico del país, lo cual permitiría generalmente la introducción de nuevos productos o coberturas en los ramos de seguros generales.

Litigiosidad del mercado

Una característica distintiva -y por cierto negativa- del mercado asegurador Argentino es la alta cantidad de juicios mantenidos contra las compañías de seguros en comparación con otros mercados de la región. Esta debilidad relativa del mercado local es tan notoria, que el riesgo de enfrentar acciones legales casi no figura en el mapa de riesgos de la mayoría de los operadores de otros mercados regionales.

Desempeño operativo

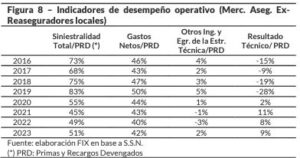

A diferencia de otros mercados de la región, el desempeño operativo local ha sido muy volátil durante los últimos ejercicios. De una situación en la cual la gestión técnica era deficitaria -año 2016 por ejemplo- se pasó a un ciclo de utilidades técnicas sostenidas desde el ejercicio concluido en 2020. En esta inflexión de la tendencia interviene fundamentalmente la reimposición del ajuste por inflación en los Estados Contables -y su exposición dentro de los estados de resultados de las aseguradoras- a partir de ese ejercicio y su impacto diferencial en las principales partidas técnicas del estado de resultados -primas, siniestros y reservas-. Por el contrario, estas utilidades técnicas son contrarrestadas en cierta medida por pérdidas en los resultados financieros y por efecto de la inflación. En general, las aseguradoras han tenido dificultades a la hora de obtener rendimientos de sus inversiones superiores al de la inflación y no han podido mantener sus habituales utilidades financieras. La Figura #8 muestra claramente la inflexión mencionada en el signo de los resultados técnicos de los últimos ejercicios.

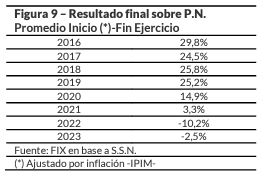

Más recientemente, en el último ejercicio anual -concluido el 30-062023- el mercado asegurador Argentino registró una pérdida de casi AR$ 46.150 millones (alrededor de US$ 185 millones), la cual medida sobre el patrimonio promedio -inicio/fin del ejercicio- arroja un ratio del 2,5%. Durante ése mismo ejercicio, el rendimiento total de la cartera de inversiones bajo administración de las aseguradoras fue de AR$ 2.670 mil millones, frente a un quebranto derivado del ajuste por inflación de casi AR$ 2.834 mil millones. En su conjunto las aseguradoras, obtuvieron cerca del 100% de rendimiento nominal sobre sus inversiones, frente a una inflación acumulada del 116% (junio 2023/junio 2022). En síntesis, la tasa de rentabilidad final del sistema durante los últimos 8 ejercicios se muestra en la tabla a continuación:

Inversiones de las reservas

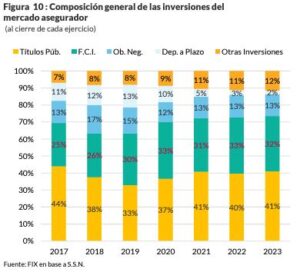

En materia de inversiones, la composición de las mismas ha sido también muy estable en los últimos 7 ejercicios (ver Figura 10). Al igual que para muchos mercados de la región, predomina ampliamente la tenencia de títulos públicos de renta fija emitidos tanto por el Gobierno Nacional, el Banco Central o por Gobiernos Provinciales, debido a la frecuencia y volumen de emisiones, y por la naturaleza de corto plazo de ciclo de los seguros en Argentina, lo cual requiere de instrumentos de inversión que aseguren una cierta liquidez. Normalmente, en las industrias en donde los seguros a largo plazo y acumulación (típicamente ramos de retiro o vida con componentes de ahorro) tienen un mayor peso dentro del total, se observa una mejor diversificación de inversiones en renta variable y bonos privados emitidos tanto en el mercado local como en el exterior y un horizonte de inversión a largo plazo.

Al 30-06-2023 el portafolio de inversiones consolidado se considera adecuadamente diversificado y solvente en el corto plazo. Pero la alta correlación de casi todos los instrumentos de inversión con el riesgo soberano, hacen que el riesgo crediticio a mediano o largo plazo esté más cuestionado.

Una conclusión que se observa es que la tenencia de títulos públicos fue descendiendo muy levemente desde el ejercicio 2017. Por el contrario, la inversión en fondos comunes de inversión fue creciendo notablemente dada la mayor variedad que existe en dicha industria en cuanto a riesgo crediticio y a objetivos de inversión de las carteras bajo administración. Al respecto, vale también aclarar que la inversión o tenencia de cuota-partes de FCI les permite a las compañías de seguros reducir el impacto del impuesto a las ganancias sobre los rendimientos financieros. Por otro lado, entre los principales emisores de bonos privados u obligaciones negociables figuran compañías energéticas de gran relevancia. Entre los emisores de títulos públicos y letras de Tesorería se encuentran además del Gobierno Nacional algunos sub soberanos o títulos de provincias que componen los principales polos productivos del país aunque la exposición es poco significativa. Para finalizar, la exposición a inversiones del exterior apenas representó apenas un 0,6% del total invertido al 30 de junio último.

Apalancamiento o Leverage

Con respecto al apalancamiento del sistema (medido como el cociente entre las primas emitidas brutas más las Deudas con Asegurados más los Compromisos Técnicos por un lado; y el patrimonio neto contable, por el otro), se considera en un nivel medio en comparación con el de otros mercados aseguradores. Esto refleja un nivel de capitalización satisfactorio –antes de efectuar ciertos ajustes que podrían practicarse por diversos riesgos crediticios y de otro tipo, a efectos de lograr un ratio más ácido o conservador-.

El apalancamiento total presentó, sin embargo, una tendencia bastante estable durante los cuatro últimos ejercicios, lo cual es muy satisfactorio. Durante los ejercicios 2017 a 2020, el apalancamiento había mostrado una tendencia claramente decreciente debido al mayor aumento del patrimonio neto de las aseguradoras con relación al de las reservas y al de la producción del mercado. En esa evolución, los resultados positivos reportados por el mercado entre los ejercicios 2017 a 2021, aparecen como los principales generadores del aumento patrimonial de las aseguradoras. En función de la evolución mostrada en la Figura 11, las políticas de dividendos seguidas por las aseguradoras no han impedido la capitalización del sistema.

Reservas y ratios de cobertura

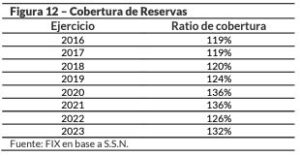

En materia de reservas de siniestros, FIX considera que el mercado asegurador presenta un nivel de cobertura de reservas técnicas y para siniestros que es adecuado en función a los riesgos que enfrenta la industria. El primero de ellos es el elevado riesgo crediticio de las inversiones en las cuales están colocadas las reservas debido a la vulnerable solvencia y calidad crediticia a nivel global de su principal emisor en el largo plazo. El segundo riesgo se deriva de la dispar valuación de los pasivos judiciales que mantienen las aseguradoras, lo cual podría implicar en algún grado de insuficiencia en las reservas correspondientes para algún operador en particular.

De todas formas, y dada la ausencia de casos graves de insolvencia o quiebra durante los últimos ejercicios, consideramos que el exceso registrado sobre el 100% de cobertura resulta suficiente -en el corto plazo- para el mercado en su conjunto. La evolución del habitual indicador de cobertura de las reservas técnicas y de siniestros mediante inversiones más disponibilidades se muestra en la tabla a continuación:

Riesgos catastróficos

Respecto al impacto de las catástrofes naturales –normalmente nos referimos a actividad sísmica, huracanes y/o deslizamientos de tierras, etc.-, si bien en el país se registraron algunos eventos del tipo de temblores y coletazos de movimientos sísmicos desde países vecinos, no existe un fuerte consenso para considerar a la Argentina como un país altamente o típicamente expuesto a los riesgos catastróficos. Sin embargo, hay regiones del país en las cuales la actividad agrícola y frutihortícola es de relevancia -por ejemplo en las Provincias de Buenos Aires, Córdoba, Mendoza y Santa Fé- y que se hallan especialmente expuestas a la caída de granizo e inundaciones, que en algunos años tuvieron bastante severidad. También se brindan las coberturas para otros riesgos tales como las heladas, sequías y otros eventos de la naturaleza.

Breve reseña macroeconómica y del ambiente operativo

Desde hace muchos años, la evolución de las principales variables macroeconómicas de Argentina se muestra desfavorable para el desarrollo del mercado asegurador en líneas generales. Principalmente el PBI per cápita del país fue durante el año 2022 último dato disponible- incluso un 3% inferior al del año 2014. Esta falta de crecimiento económico desalienta el aumento del gasto en coberturas de seguros por parte de consumidores y empresas.

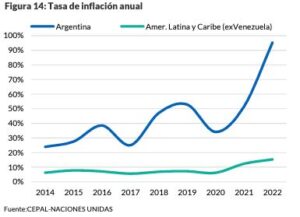

Otra variable importante que reduce las posibilidades de crecimiento del mercado local es la altísima tasa de inflación imperante, ver Figura #14.

Por último, un nivel de la población en situación de pobreza estimado en más del 40% (frente a alrededor del 30% para la muestra representativa de América Latina) y la erosión del poder adquisitivo, terminan de completar un ambiente operativo que no favorece al desarrollo del sector.

Resultados recientes del mercado asegurador

Durante el primer semestre del ejercicio 2023-24, concluido el 31 de diciembre pasado, el mercado asegurador reportó una ganancia final por algo más de AR$350.504 millones, representando un 11,3% medido sobre las primas y los recargos devengados del semestre (frente a una pérdida del 1,8% en el mismo semestre del año anterior) y un 8,5% sobre su patrimonio neto. La reducción de la siniestralidad total del mercado al 45% desde un 48%, sumada al aumento significativo en el rendimiento de las inversiones de las aseguradoras -consistente con lo observado también con otro tipo de entidades financieras como bancos y fondos comunes de inversión-, aparecen como los principales motivos detrás de esta mejora en el resultado final del mercado en este período.

Además, el resultado técnico total -incluyendo las operaciones de reaseguro- fue positivo representando un 15% de las primas y los recargos devengados del semestre (frente al 11,6% un año atrás). En cuanto al resultado de la estructura financiera, el rendimiento total de las inversiones fue de AR$6.243 millones, superando ampliamente al ajuste por inflación, el cual impactó negativamente en AR$5.159 millones.

Por último, con esta mínima mejora en la rentabilidad del mercado, el ratio de apalancamiento más sencillamente calculado -cociente entre el Pasivo Total y el P.N. total del mercado- se redujo a 2.10x al 31.12.23 frente 2.34x un año atrás. ESG en el Sector Asegurador Los principales factores Ambientales, Sociales y de Gobierno Corporativo (en adelante “ESG” por sus siglas en inglés) presentan una importancia creciente para el sector asegurador, para el mercado en el cual operan y para la calificación de riesgo que FIX emite.

Por ejemplo, en forma creciente, la incorporación de estos factores, es un elemento central a considerar en la selección de las inversiones por parte de algunas compañías de seguros y para la suscripción de ciertos riesgos.

Por otro lado, las compañías de seguros pueden verse expuestas en forma significativa a operaciones con riesgo de eventos climáticos extremos, por lo que se evalúa su diversificación por sector y zona geográfica como algo positivo.

En cuanto al factor social de la terna ESG, en este aspecto FIX analiza los niveles de rotación del personal -especialmente en la alta conducción-, el ambiente laboral, las políticas de diversidad, inclusión y género; los programas de comunicación e impacto positivo en las comunidades, y políticas en torno a la seguridad y protección de datos personales.

También se evalúan la gestión del riesgo reputacional, la protección de datos de terceros, el riesgo de cyber-seguridad, las relaciones de largo plazo con los asegurados y si la aseguradora ofrece “Productos verdes/sociales” como líneas que aseguren proyectos con impacto ambiental/social positivo (eficiencia energética, descarbonización, gestión de residuos, proyectos liderados por mujeres, etc.), por lo tanto, se considerará la oferta de productos, el grado de alcance a distintos sectores de la sociedad.

Respecto al Gobierno Corporativo, se evalúa la idoneidad, la diversidad e independencia del directorio, la trayectoria de estabilidad de su estrategia, la composición accionaria y estructura de grupo, la robustez de los controles, la asignación de incentivos de largo plazo al management y directorio, incluyendo aquellos vinculados a factores ESG, su transparencia, y las prácticas anticorrupción, entre otros factores.

Conclusiones principales

- El mercado asegurador de Argentina se encuentra desde hace varios años en una fase de estancamiento en su producción con relación al resto de la economía y sin cambios significativos en su diversificación o composición por segmentos amplios de riesgos o negocios (seguros de vida vs. seguros de no vida).

- Los resultados han sido por lo general negativos y ello amenaza la sustentabilidad de ciertos operadores y la solvencia a mediano plazo del mercado.

- Sin embargo, dos desarrollos positivos que podemos mencionar son la permanencia de aseguradores internacionales que continúan operando en el mercado, aún en estos años desafiantes, y luego el significativo crecimiento en el número de agentes autorizados a comercializar productos de seguros.

- Por el contrario, las desfavorables condiciones macroeconómicas imperantes en el país -alta inflación, deterioro en las condiciones sociales y falta de crecimiento económico-, permiten concluir que el sector en su conjunto continuará operando bajo condiciones de estrés e incertidumbre hasta tanto las principales variables del ambiente operativo o contexto mejoren y que dichos avances se sostengan a través del tiempo, reduciendo la incertidumbre.

- Para finalizar, tanto las conclusiones enumeradas anteriormente como otro tipo de factores desarrollados también a lo largo de este informe especial constituyen una parte significativa del análisis del entorno operativo, el cual integra el proceso de calificación crediticia de una compañía de seguros aplicado por FIX.

Fuente: reporte de FIX SCR, calificadora afiliada a Fitch Ratings.