Durante la última década, las firmas de capital privado y las aseguradoras han desarrollado una relación simbiótica. Las primeras, que habitualmente recaudan fondos de inversores institucionales como fondos de pensiones y fondos soberanos, incluyen firmas multiestratégicas de mercados privados, firmas de crédito privado, firmas de capital privado y firmas inmobiliarias. Las asociaciones con aseguradoras han permitido a las firmas de capital privado ampliar su suministro de capital permanente, lo cual ha resultado en la obtención de tarifas de gestión recurrentes, un crecimiento acelerado de ingresos y, en algunos casos, una valoración incrementada. Al mismo tiempo, los gestores han podido reducir el tiempo y esfuerzo dedicados a la recaudación de fondos, especialmente durante las recesiones, cuando el capital escasea. Estas nuevas asociaciones también han facilitado la expansión rápida de las capacidades crediticias de las firmas de capital privado.

Por su parte, las aseguradoras también han cosechado beneficios: algunas vendiendo sus carteras de seguros heredadas (o reasegurándolas) para mejorar su ROE y liberar capital, y otras accediendo a capacidades distintivas de gestión de inversiones para apoyar su crecimiento empresarial.

Desde que la consultora McKinsey exploró en profundidad la convergencia entre seguros y capital privado en un artículo de 2022, la relación simbiótica entre estos dos sectores se ha fortalecido, con los siguientes desarrollos:

- La consolidación por parte del capital privado de las responsabilidades de vida y anualidades ha crecido y se ha vuelto más común, con participantes que ahora buscan nuevas ventas de negocios, responsabilidades más complejas y mercados internacionales para continuar creciendo.

- Nuevos tipos de negocios están entrando en el mercado, con una participación históricamente limitada a algunas firmas de capital privado diversificadas y aseguradoras. Sin embargo, las compañías tradicionales de seguros se han adaptado y ahora compiten con firmas de capital privado en algunas áreas mediante el desarrollo de sus propias capacidades de inversión. En ciertos casos, participantes de estos dos sectores están colaborando, con un grupo más amplio de firmas de capital privado y gestores de activos tradicionales adentrándose en el mercado de seguros.

- Las aseguradoras y las firmas de capital privado con activos de seguros están llevando sus capacidades de inversión al siguiente nivel, utilizando las pólizas de seguros de vida para desarrollar capacidades de gestión de activos diferenciadas (o asociándose con otros para hacerlo). En el crédito privado, por ejemplo, pueden poseer plataformas para otorgar préstamos directamente, desarrollar negocios de sindicación para vender porciones de los préstamos a terceros y recaudar capital de terceros para gestionar préstamos para otros inversores. En activos reales, pueden poseer compañías que operan activos como bienes raíces, energía e infraestructura, lo que puede resultar en rendimientos más altos.

Un artículo reciente de la consultora McKinsey examina los recientes desarrollos en la intersección entre seguros y capital privado en detalle, ofreciendo ideas sobre las estrategias que las aseguradoras están utilizando para generar valor a partir de la convergencia de estos dos sectores. El enfoque de las principales empresas sugiere que la mejor estrategia es aprovechar el poder de un «ciclo virtuoso» auto-reforzante que combine la emisión de pólizas de seguros a gran escala, una gestión de activos diferenciada y flexibilidad de capital para respaldar un crecimiento continuo.

El panorama actual

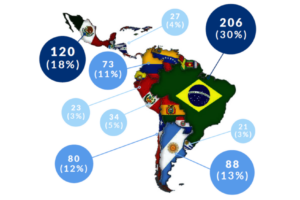

El capital privado comenzó a infiltrarse en el sector de seguros de vida y anualidades después de la crisis financiera global de 2007-09, cuando las aseguradoras tradicionales enfrentaron desafíos de rentabilidad. Desde entonces, las firmas de capital privado han completado más de 900 mil millones de dólares en transacciones adquiriendo responsabilidades de vida y anualidades. Expandiéndose más allá de las adquisiciones de pólizas heredadas, las firmas de capital privado y sus plataformas de seguros han incursionado en nuevas ventas de negocios. Actualmente, representan el 35% de las nuevas ventas de anualidades fijas e indexadas en los Estados Unidos, un aumento significativo desde el 7% en 2011.

El ciclo virtuoso

Para las aseguradoras líderes respaldadas por firmas de capital privado, y cada vez más para algunas aseguradoras tradicionales, la creación de valor se apoya en una nueva filosofía: el ciclo virtuoso. En este enfoque, la creación de valor se impulsa mediante tres componentes principales que trabajan juntos para acelerar el crecimiento de primas e ingresos y aumentar el ROE:

- Emisión de pólizas de seguros y anualidades a gran escala: construir suficiente escala y previsibilidad en la emisión de pólizas proporciona una base para que las aseguradoras expandan sus capacidades de gestión de activos, asegurando que tendrán suficientes fondos para invertir.

- Gestión de inversiones diferenciada: originar activos privados como préstamos para generar rendimientos ajustados por riesgo más altos, mientras se construyen capacidades rigurosas de gestión de riesgos, puede ayudar a las aseguradoras a aumentar los ingresos, parte de los cuales se pueden reinvertir en una mejor fijación de precios de pólizas para apoyar la expansión de la cuota de mercado.

- Gestión de capital: la flexibilidad en la gestión de capital es un componente crucial del ciclo virtuoso. Las aseguradoras pueden atraer capital de terceros para impulsar el crecimiento, y aquellas que tienen hojas de balance en diversos países pueden decidir en qué jurisdicción es mejor mantener ciertos activos.

El ciclo virtuoso se auto-refuerza: emitir más pólizas conduce a más capital que se puede invertir, al igual que la captación de fondos de inversores externos. Más capital significa que las aseguradoras pueden construir capacidades de inversión más fuertes, obteniendo la escala necesaria para justificar la adquisición de plataformas de origen de préstamos y operación de activos reales. Un crecimiento sólido de los ingresos significa que las aseguradoras tienen la flexibilidad para ofrecer mejores precios de pólizas, lo que les permite ser más competitivas en la venta de más pólizas y ganar cuota de mercado. El éxito en uno de los componentes del ciclo virtuoso trae beneficios en los otros componentes.

Oportunidades y riesgos

Para aquellos que implementan con éxito el enfoque del ciclo virtuoso, la oportunidad es significativa. En los Estados Unidos, según el análisis de McKinsey, las aseguradoras respaldadas por firmas de capital privado han reunido casi 700 mil millones de dólares en activos hasta 2023 y ahora tienen el 13% del mercado de seguros, frente al 1% en 2012. Las responsabilidades simples basadas en el spread, como las anualidades fijas e indexadas, han sido el área más atractiva de enfoque en los Estados Unidos, dado que proporcionan un costo de responsabilidad garantizado y una duración.

Los mercados internacionales ofrecen una frontera atractiva. Dos en particular, Japón y el Reino Unido, se destacan como destinos para aseguradoras y firmas de capital privado que tienen participaciones en seguros de vida, ya sea que ya tengan presencia en estos países o no. El mercado de compra masiva de anualidades del Reino Unido, en el cual los programas de pensiones de beneficio definido transfieren responsabilidades y activos a aseguradoras de vida especializadas, tiene reservas reaseguradas potenciales de alrededor de 200 mil millones de dólares. Esto representa una oportunidad considerable que podría materializarse pronto, dado que tasas más altas han permitido que más programas de pensiones se declaren completamente financiados, facilitando la venta de sus libros. Sin embargo, se espera que una parte significativa de este reaseguro permanezca en el Reino Unido.

Japón ofrece aún más oportunidades, según el análisis de McKinsey: hasta 600 mil millones de dólares en reservas de seguros de vida entera y anualidades fijas podrían ser reaseguradas, ya que un nuevo régimen regulatorio programado para entrar en vigor en 2025 probablemente impulse a las aseguradoras cotizadas a vender responsabilidades denominadas en dólares y yenes. Oportunidades adicionales podrían surgir a medida que las aseguradoras en Japón, en asociación con gestores de patrimonios, desarrollan productos innovadores diseñados para alentar a los consumidores a trasladar depósitos bancarios a anualidades fijas.

Si bien la estrategia del ciclo virtuoso ha generado un valor significativo, también conlleva riesgos y requiere controles rigurosos para la gestión de riesgos, el emparejamiento de activos y pasivos, la experiencia en suscripción y el monitoreo de créditos. Algunas entidades que ejecutan esta estrategia invierten entre tres y cuatro veces más en clases de activos privados que las aseguradoras de vida típicas, asumiendo así más riesgos de crédito y liquidez. En escenarios de desaceleración económica o entornos de crédito deteriorado, estos activos pueden enfrentar mayores probabilidades de incumplimiento y degradación de crédito, lo que obligaría a las aseguradoras a realizar pérdidas para fortalecer el capital. Las asociaciones entre aseguradoras y firmas de capital privado también han atraído la atención de reguladores y legisladores preocupados por los incumplimientos y otros eventos negativos en el sector asegurador que podrían propagarse a otras partes del sistema financiero y la economía en caso de una recesión.

Construyendo el ciclo virtuoso

Las aseguradoras y las firmas de capital privado activas en el sector de seguros tienen varias opciones al construir el ciclo virtuoso: desarrollar todos los elementos internamente, externalizar algunos a socios o formar empresas conjuntas. El camino óptimo variará según la posición inicial de la aseguradora, el capital disponible para invertir y sus capacidades a lo largo del ciclo virtuoso. Aquí detallamos los elementos a considerar:

- Venta de seguros a gran escala: existen muchas formas de vender seguros a gran escala, pero generalmente comparten varias características comunes: una presencia profunda en la venta de pólizas a individuos, corporaciones e instituciones; una red efectiva de ventas a través de múltiples canales, incluidos bancos, corredores de bolsa y organizaciones de marketing independientes; la capacidad de ofrecer precios de pólizas competitivos; y diversidad geográfica. Colectivamente, estas capacidades permiten a las aseguradoras reaccionar a las cambiantes condiciones del mercado.

- Gestión de inversiones diferenciada: la gestión de inversiones toma un papel central en la creación de valor a través del ciclo virtuoso. Si bien las aseguradoras de vida históricamente han sido inversores conservadores a largo plazo, la entrada de firmas de capital privado en el sector y su enfoque diferenciado en la gestión de inversiones han ampliado las posibilidades.

- Gestión de capital: la estrategia del ciclo virtuoso aumenta la complejidad de la gestión de capital, requiriendo que las aseguradoras aumenten la flexibilidad de capital. Esto implica acceder a nuevas fuentes, como terceros; considerar estructuras de propiedad y jurisdicciones; y gestionar de manera robusta los marcos de capital:

- El capital de terceros proporciona a las aseguradoras un mayor potencial de crecimiento, así como acceso a nuevas capacidades. Una estructura que ha ganado popularidad para atraer capital de terceros es el vehículo de inversión conjunto («sidecar»). Con esta estructura, una aseguradora transfiere responsabilidades a un vehículo nuevo que es capitalizado por esa aseguradora e inversores de terceros. Estos inversores, generalmente inversores institucionales a largo plazo como fondos soberanos y fondos de pensiones, esperan tasas de retorno estables en el rango medio del 15% con una generación constante de flujo de efectivo. Los gestores de activos aportan sus propias capacidades de inversión para respaldar el desempeño del sidecar.

- Al desplegar capital, las aseguradoras pueden optimizar el ROE al alinear la estructura de propiedad y las elecciones de jurisdicción con los tipos de activos y perfiles de responsabilidad. Diferentes jurisdicciones, por ejemplo, tendrán diferentes cargos de capital regulatorio para diferentes clases de activos y perfiles de responsabilidad.

- Las aseguradoras deben asignar capital en los diversos balances a los que tienen acceso: balances propios, sidecars y balances de reaseguradoras de terceros. Tomar estas decisiones requiere desarrollar un conjunto robusto de marcos cualitativos y cuantitativos, así como capacidades sólidas de análisis de datos, modelado y análisis de escenarios para informar las decisiones y compensaciones relacionadas con qué balances se adaptan mejor a los diferentes tipos de responsabilidades y activos.

Próximos pasos

El mercado de seguros de hoy se ve muy diferente al de hace diez años. Las tablas de clasificación contienen nuevas aseguradoras, muchas de las cuales están aplicando el enfoque del ciclo virtuoso como estrategia central. Las aseguradoras tradicionales, incluidas muchas que financiaron el crecimiento de las firmas de capital privado a través de la transferencia de riesgos, han adoptado elementos del enfoque del ciclo virtuoso. Con muchos más participantes subiéndose al tren del ciclo virtuoso, las tendencias apuntan a la evolución del panorama del mercado y a la aparición de cuatro arquetipos. El primero es el de los modelos integrados, con distintividad en los tres elementos del ciclo virtuoso. Los tres arquetipos restantes se centran en la distintividad en uno o dos de los elementos del ciclo virtuoso y se pueden dividir en especialistas en distribución propia, especialistas en origen de productos al por mayor y especialistas en hojas de balance. No hay un modelo ganador único, y las aseguradoras pueden evaluar sus capacidades para determinar qué arquetipo podría funcionar mejor para ellas.

Modelos integrados (con distintividad en los tres elementos del ciclo virtuoso)

Este segmento incluye aseguradoras respaldadas por firmas de capital privado, que se espera que sigan elevando el nivel en cada una de las tres capacidades principales del ciclo virtuoso. En la gestión de inversiones, estas aseguradoras ampliarán sus plataformas de origen de préstamos, tanto en los Estados Unidos, a medida que el mercado de crédito privado continúa expandiéndose, como en mercados no estadounidenses, donde las denominaciones de moneda diferentes pueden respaldar las responsabilidades no estadounidenses. Esta ventaja de inversión permitirá a estas aseguradoras participar en responsabilidades más complejas, como los seguros de vida universal garantizados y los seguros de cuidado a largo plazo. Esperamos que muchas compañías de seguros ingresen a nuevas jurisdicciones y amplíen la recaudación de fondos a más inversores, como personas de alto patrimonio y family offices.

Más modelos ‘desagregados’ (con un enfoque en la distintividad en uno o dos elementos del ciclo virtuoso)

Las aseguradoras sin un camino hacia la distintividad a lo largo del ciclo virtuoso pueden centrarse en elementos específicos y externalizar el resto. Estos subconjuntos «desagregados» de aseguradoras incluyen lo siguiente:

- Especialistas en ventaja de distribución propia: estas aseguradoras venden sus propios productos y servicios a través de un canal propio, desarrollando conocimientos distintivos sobre clientes, evaluación de riesgos, desarrollo de productos y capacidades de suscripción.

- Especialistas en origen de productos al por mayor: estas aseguradoras siguen un modelo similar, pero se centran en ventas fuertes a terceros a través de agentes, corredores de bolsa y brokers de beneficios para empleados.

- Especialistas en hojas de balance: estas aseguradoras tienen capacidades distintivas de evaluación de riesgos, combinando esta experiencia con hojas de balance sólidas para absorber varios tipos de riesgos.

Avanzando en el camino hacia la creación de valor

Algunas aseguradoras ya están bien establecidas o están comenzando a migrar hacia uno de estos arquetipos, mientras que otras pueden necesitar transformar radicalmente sus modelos de negocio. Los riesgos son altos. Las aseguradoras primero deben definir cómo se ve la Estrella Polar para ellas, ya sea mantener la participación de mercado en una categoría de producto específica, ajustar la mezcla de sus ingresos basados en márgenes e ingresos basados en tarifas, o aumentar los activos bajo gestión del administrador de activos afiliado. Luego, deben identificar las partes del ciclo virtuoso en las que son más distintivas. En áreas donde no son distintivas, las aseguradoras deberán decidir si establecer asociaciones o desarrollar sus propios caminos hacia adelante. Aquellos que sigan haciendo las cosas de la manera antigua encontrarán cada vez más difícil no solo competir sino también sobrevivir.