COBERTURA 100% SEGURO.- Gran convocatoria e interés ha generado el XIX Congreso Nacional e Internacional de Derecho de Seguros, organizado por la Asociación Argentina de Derecho de Seguros (AIDA), del miércoles 15 al viernes 17 de mayo, en la Facultad de Derecho de la Universidad Católica Argentina (UCA), que entre los oradores tuvo como presencia a la SSN.

Sin dudas, una de las charlas más esperadas fue la que tuvo como protagonista al Dr. Juan Bataller Grau, catedrático español de Derecho Mercantil de la Universidad de Valencia. No solamente por la talla del orador, sino porque parte de su disertación tocó un tema en pleno auge en Argentina: la desregulación del mercado asegurador, que fue justamente en lo que giraron las palabras del organismo de control local (ver nota).

Bajo el título “Derecho de Seguros: Desregulación, Digitalización y Sostenibilidad”, Bataller Grau cautivó a los presentes y sostuvo que «la clave de desregular es eliminar, modificar o simplificar, por parte de los poderes públicos, normativas o trámites, con la finalidad de fomentar la competencia». A su juicio, «la clave de desregular es que el Estado deje a los operadores su terreno de juego».

En este sentido, el especialista español comentó la experiencia de la Unión Europea: «Hemos optado por lo que se llama la gran separación, es decir, la gran división entre compañías que operan en Vida y No Vida. ¿Por qué? Porque si yo tengo asegurado mi auto en una aseguradora y esa entidad es un trastorno, el año que viene me busco otra compañía y mientras no haya ningún siniestro no pasa nada. Pero luego tenemos las de Vida y ahí es más delicado porque estamos hablando de ahorro. En España, afortunadamente, hemos tenido solo un caso de quiebra de una aseguradora».

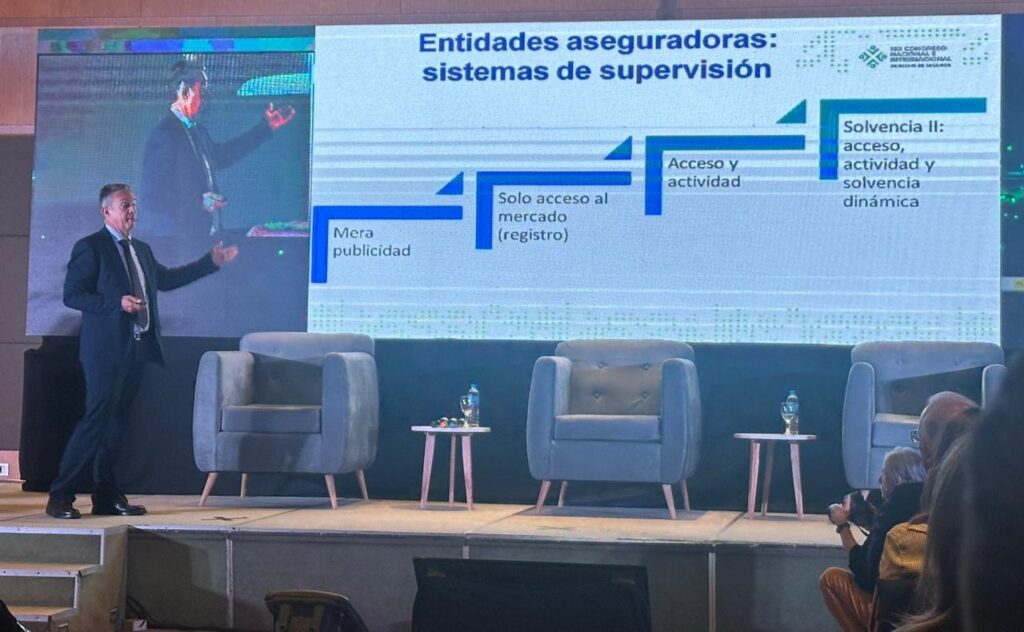

Bataller Grau continuó refiriéndose a la normativa en el sector asegurador español: «Si estudias lo que es la normativa que afecta a las aseguradoras, la tendencia ha sido a incrementar. O sea, jamás se ha tirado la regulación atrás. Los requisitos para garantizar, sobre todo la solvencia, siempre han ido incrementándose. Entonces, ¿dónde ha estado la desregulación? En el mercado. Lo que queremos es que las aseguradoras sean solventes, pero que, cuando actúen en el mercado, lo hagan con libertad», manifestó.

En este sentido, expresó: «Las pólizas las redactaban las compañías y había un contrato de adhesión. ¿Y eso a qué llevó? A que la Dirección General de Seguros (la DGS, nuestra Superintendencia de Seguros) empezara a controlar las pólizas de tal manera que no podía lanzarse un producto al mercado si no había una previa supervisión. ¿Y esto qué implicó? A que la DGS, como tenía mucho trabajo, sacara unos condicionados estándares y todas las pólizas en el mercado eran exactamente eso. Aquí fue cuando empezamos a desregular. No podía ser que absolutamente todas las pólizas fueran iguales. Todos se llaman automóviles y llevan cuatro ruedas, pero no todos son iguales. Aquí sí que hay un elemento de competencia. Entonces, se pasó del control previo a que simplemente haya que remitir las pólizas y decidir que la DGS, cuando detecta algo, actúa, pero solamente de una manera proactiva, o sea, no está esperando que le manden los papeles. Y se ha visto que aquí sí ha funcionado bien la desregulación».

Bataller Grau aprovechó para describir la actualidad del mercado asegurador europeo y el importante rol de los intermediarios: «Estamos en un momento en el que nos hemos dado cuenta que hay consumidores que no son capaces de entender. Ahora en Europa está muy de moda lo que son los Unit Linked, que son seguros que son puros productos financieros. No estamos hablando de seguros de autos, que más o menos sí sabemos de qué se tratan. Entonces, si yo no soy capaz de entender, pero hay una persona que está a mi lado, en la que puedo confiar, porque es independiente, sobre todo los corredores, que pueden determinar el producto que más me pueda servir, eso es lo más útil, porque para eso están los profesionales», reveló.

Y agregó: «Ahora en Europa creo que el futuro viene por la parte del aseguramiento, porque la complejidad técnica de los productos -incluso a veces en productos que no son especialmente complejos- te das cuenta que el cliente no es capaz de entenderla. Entonces, caben dos opciones: o no los dejamos contratar, cosa que no puede ser; o necesitaremos a alguien que lo asesore. Y, en ese aspecto, se está incidiendo mucho en el papel del distribuidor y en segmentar lo que son las diferentes labores de asesoramiento».

A su vez, dio más detalles sobre la operatoria en su país natal: «En España, lo que también estamos tendiendo a hacer mucho es a separar funciones. La situación política en España ahora mismo es impredecible, nadie sabe lo que va a pasar, pero lo que sí está claro es que tenemos una Superintendencia de Seguros que se encarga de la regulación y de la supervisión. Luego tenemos el Consorcio de Compensación de Seguros, que es una experiencia que ha funcionado muy bien en Europa y en otros países. Y también tenemos -que es lo que está viniendo ahora y que nos ha pedido la Unión Europea que implementemos- un sistema de resolución de conflictos para montos menores. No podemos estar mandando a los juzgados asuntos de una prima de 300 o 600 euros. Entonces, había que implementar un sistema de resolución de conflictos y nosotros hemos optado por una autoridad administrativa independiente de protección del sistema financiero que lo va a englobar», explicó.

Y amplió: «Es una tendencia mundial la integración de los mercados financieros. Muchas veces, los problemas hay que analizarlos de una manera completamente transversal. El sector asegurador no es una parte independiente, es una parte que interactúa con las demás».

A continuación, profundizó acerca del tema del Consorcio de Compensación de Seguros español, que había mencionado anteriormente: «El Consorcio de Compensación de Seguros es una entidad pública empresarial con capacidad jurídica propia y con patrimonio propio. Cuando se contrata una póliza, se tiene que pagar una tasa y de ahí es donde saca el dinero. El Consorcio es quien se encarga de los riesgos extraordinarios -por ejemplo, riesgo climático-. Y, de hecho, ese es el origen del Consorcio en España: surge como consecuencia de la liquidación de los siniestros en la Guerra Civil Española. Catástrofes naturales han habido siempre, la cuestión es que ahora hay más. En España tenemos el Consorcio, por eso, cuando el otro día salió en la prensa que el contrato de reaseguro no quiere asegurar este ramo, nosotros estamos tranquilos, no lo necesitamos, tenemos el Consorcio, que en el fondo es lo que está haciendo. ¿Qué asegura? Catástrofes naturales», aclaró.

Y ejemplificó: «Con el viento se ve muy bien cómo funciona el mercado: a partir de 120 km. por hora, cubre el Estado, cubre el Consorcio; de 90 a 120 km. por hora, cubren las entidades agrarias».

«Otra ineficiencia del mercado que atiende el Consorcio es el aseguramiento de los vehículos que nadie quiere tomar. El Consorcio es el que tiene la función de asegurar a estas personas. Y también cubre los seguros de los vehículos públicos. A veces hay algunas entidades que van por aseguramiento privado, porque es más eficiente y también más barato. Pero, por ejemplo, con los coches militares, un tanque cuando circula por la ciudad, etc., ahí actúa el Consorcio», agregó.

Asimismo, en relación con el Consorcio de Compensación de Seguros español, Bataller Grau se refirió a los seguros agrarios combinados, que en España tienen mucha importancia: «Es la forma que se tiene de que, cuando haya alguna catástrofe, haya para pagar a los agricultores. Cuando no haya apetito de riesgo, el Consorcio cubre el resto», afirmó.

Y, por último, reveló otras funciones que tiene el Consorcio, como la liquidación administrativa: «Cuando una entidad aseguradora va mal, se hacen dos cosas: la primera, es una conversación amigable con los gestores para que se vayan y, generalmente, acaban en una fusión, una entidad más grande absorbe a la más pequeña; la segunda, en la normativa española hay medidas especiales, por lo que, cuando la cosa va mal, acudimos a la medida administrativa», indicó. Y otra es la función informativa, el Fichero Informativo de Vehículos Asegurados (FIVA) y la prescripción de los seguros obligatorios: «En España, si algo tenemos es una obsesión por los seguros obligatorios. Somos el país del mundo con más seguros obligatorios, llegamos a 54, tenemos de todo lo que se pueda imaginar», confesó el experto.