La SSN dio a conocer datos actualizados al 30 de Junio de 2018 sobre el Reaseguro Pasivo en el Mercado Asegurador Argentino (ver informe completo).

Según surge del mismo, las cesiones totales del mercado ascendieron a más de 27.2 mil millones de pesos, mientras que el reintegro de Siniestros fue de 13.9 mil millones con Gastos de 4.2 mil millones.

De esta manera, el Resultado de las operaciones de Reaseguro Pasivo alcanza una ganancia para las aseguradoras de 465 millones de pesos.

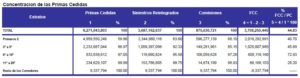

Se remarca que los compromisos con los Reaseguradores, a través de Créditos y Deudas dentro del Activo y Pasivo respectivamente son escasos. Los Créditos por Reaseguros sobre el Activo total representan el 0,8%, mientras las Deudas con Reaseguradoras sobre el Pasivo el 1,5%. El Índice de Cesión alcanza 8,1% mientras la participación de los Siniestros Reintegrados en los Siniestros Pagados es de 8,6%, la de los Gastos a cargo del Reasegurador en los Gastos Totales es de 3,4%.

En el caso de los seguros de Daños Patrimoniales ceden el 9,0% de las Primas Emitidas, mientras que los de Personas solo el 3,5%.

Ahora bien, en el análisis por ramo de actividad, cabe señalar que los seguros de mayor nivel de Primas Emitidas, Automotores (37,6% del Total), Riesgos del Trabajo (28,1%) y Vida Colectivo (9,4%), ceden en promedio un 3,9% de las primas emitidas. Sin embargo, dentro de las primas cedidas, estos ramos transfieren un 27,5% del total. Así mismo, Incendio cede el 24,8% del total cedido.

Los ramos con mayor nivel de reaseguro, según el índice de cesión son: Aeronavegación (76,4%), Incendio (68,5%), Caución (46,4%) y Seguro Técnico (42,8%), que concentran solamente el 5,4% de las Primas Emitidas y el 39,4% de las Primas Cedidas.

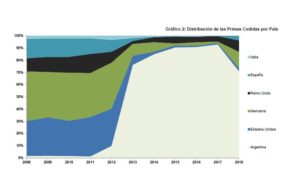

Por otro lado, en el gráfico de arriba se observa que las Primas Cedidas se concentran en su mayor parte en el mercado reasegurador local (66,28%), pero con una fuerte reducción con respecto al último lustro. Mientras que el 33,45% restante se coloca principalmente en el mercado europeo (29,62%). Los países que captan más reaseguro argentino en forma directa son Alemania (12,30%), Reino Unido (8,65%) y España (3,45%).

De los 27,2 mil millones de pesos que se ceden 18,0 mil millones lo hacen en el mercado local; 11,5 mil millones en reaseguradoras nacionales y 5,9 mil millones en reaseguradoras sucursales extranjeras. En las Comisiones el 76,6% de las mismas proceden del mercado local. Respecto de los siniestros reintegrados que ascienden a 13,9 mil millones de pesos: 9,9 mil millones provienen de reaseguradoras locales (71,5%) y el resto principalmente de Alemania (16,0%), Reino Unido (4,4%) y Estados Unidos (2,6%).

En la clasificación de la Cesión por Tipo de Contratos, el 68,0% de las Primas son en contratos automáticos y el 32,0% facultativos y permanece estable desde el 2012 con una leve caída de los automáticos en el último periodo.

Con respecto al Canal de Venta el 69,1% de las Primas Cedidas corresponden a contratos realizados en forma Directa con las Reaseguradoras, manteniendo la mayor participación de este canal alcanzada en los últimos años, pero con una caída pronunciada en el último año. Por otro lado, el 30,9% restante, corresponde a contratos realizados mediante Intermediarios o Brokers (Corredores), con distribuciones similares tanto en los Siniestros Reintegrados, pero con menor participación en las Comisiones.

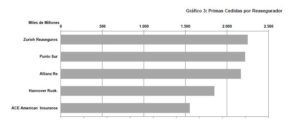

Por otro lado, vale destacar que el 72,5% de las Primas Cedidas se concentra en 15 entidades reaseguradoras, de las cuales 11 son Locales y 4 son de otros países. Las 7 primeras tienen una participación individual de mercado mayor al 5%.

La primeras 25 entidades concentran el 84,3% de la Cesión, el 85,3% de los Siniestros Reintegrados y el 85,3% de las Comisiones.

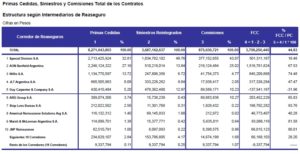

En cuanto a la estructura según Intermediarios de Reaseguro, en el siguiente cuadro se puede ver su conformación. Vale aclarar que el mismo está corregido respecto al incluido en el informe original, por lo que se espera una rectificativa por parte de la SSN.

Del mismo surge que dentro del top-five de corredores de reaseguros por primas cedidas, el líder es Special Division Broker ($2.713 millones, representando el 32,8% del total), seguido de cerca por AON Benfield (27,2%). En el tercer lugar del podio se ubica Willis (6,7%), tras el cual aparecen JLT (vendida a Marsh, que juntando ambas primas cedidas totalizan el 9,5%) y Guy Carpenter (5,2%).

De esta manera, se observa que 6 de cada 10 primas cedidas están concentradas en los dos primeros operadores: Special Division Broker y AON Benfield.