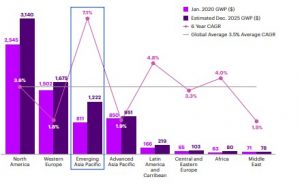

A pesar de las actuales condiciones recesivas por la pandemia del COVID-19, se espera que entre 2020 y 2025 la industria global de seguros crezca en 1,4 billones de dólares. Accenture, empresa multinacional de consultoría estratégica, servicios tecnológicos y de outsourcing, elaboró el informe «Panorama de ingresos de seguros 2025: Innovar para la resiliencia», para explorar las acciones que las compañías de seguros pueden implementar para aprovechar nuevas oportunidades de ingresos y retener a los clientes que buscan ofertas digitales innovadoras.

A medida que las aseguradoras buscan respuestas sobre el futuro del mercado, hay indicios que demuestran que luego de la complicada situación que vivieron en 2020, comienzan emerger y a recuperarse lentamente.

Fuente: Accenture

Lo que está en juego para las aseguradoras

Según el estudio, se anticipan cambios importantes en las oportunidades de ingresos de las aseguradoras con productos innovadores, y un cambio en la distribución hacia canales digitales o plataformas de terceros. En este contexto de cambio, no pueden confiar en las tasas de retención históricas para mantenerse dentro de los grupos de ingresos tradicionales, sino que deberán innovar tanto en los productos como en la distribución.

Se espera un crecimiento de la industria global hasta 2025, sobre todo en los mercados emergentes de Asia Pacífico:

Fuente: Accenture

Históricamente, las tasas de retención de clientes han rondado el 85% para la mayoría de las aseguradoras. Con el cambio a los canales digitales y las plataformas de terceros, las compañías que se niegan a innovar podrían ver una disminución de los ingresos de casi un 5%.

En este contexto, existen nuevas oportunidades de ingresos impulsadas por la innovación, más allá del crecimiento de los productos de seguros tradicionales: están en juego $ 200 mil millones en ingresos de productos y servicios habilitados por tecnología, servicios de valor agregado y monetización de datos. Dentro de este nuevo panorama de ingresos, las aseguradoras necesitarán innovar para obtener una ventaja competitiva, mientras construyen resiliencia en sus carteras de productos y negocios.

La industria se fusionará en torno a 4 áreas de innovación

- Productos y servicios de salud / bienestar y vida

$ 120 mil millones en ingresos de productos y servicios de salud inteligentes, particularmente para poblaciones que envejecen, y productos directos de gestión de la vida y el patrimonio.

- Compartir la economía, el cambio climático y las amenazas cibernéticas

$ 115 mil millones en ingresos de productos y servicios para abordar nuevas exposiciones, como el cambio climático, el uso de activos de la economía colaborativa y amenazas cibernéticas más grandes.

- Integración de tecnología con productos tradicionales de seguros generales

$ 120 mil millones en productos y servicios que permiten el automóvil inteligente, el hogar inteligente y la fabricación inteligente.

- Cambio de prima a distribuidores alternativos

$ 125 mil millones de cambios de primas a nuevos distribuidores, como grandes tecnologías, fabricantes e insurtechs, y ventas directas de seguros comerciales pequeños.

Prepararse para la resiliencia en un paisaje cambiante

Los ingresos tradicionales, siendo reemplazados lentamente por ingresos innovadores, reflejan las demandas cambiantes de un mundo cambiante, donde las aseguradoras deben moverse rápido para cambiar su negocio.

«Innovar para obtener una ventaja competitiva con conocimientos basados en datos puede empoderar a la aseguradora con una estrategia comercial resistente. Cada aseguradora tendrá necesidades y clientes únicos que requieren de un enfoque único para desarrollar la resiliencia a largo plazo», concluye el reporte de Accenture.