Un informe elaborado por Capgemini, multinacional francesa especializada en servicios de consultoría tecnológica, se enfocó en cómo ha cambiado la crisis del COVID-19 el comportamiento del consumidor en el sector financiero y de seguros. Según el estudio, para el cual encuestaron a principios de Abril/2020 a más de 11.200 consumidores de China, Francia, Alemania, India, Italia, Países Bajos, Noruega, España, Suecia, el Reino Unido y los Estados Unidos, los agentes de seguros seguirán siendo importantes puntos de contacto para los consumidores. Además se espera que el canal digital crezca con fuerza.

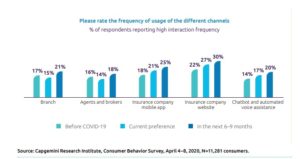

Figura 4: Impacto del COVID-19 en el uso de puntos de contacto físicos y digitales para consumidores de seguros

Como muestra la Figura 4, se observa un aumento de 7 a 8 puntos porcentuales en el uso de aplicaciones móviles y sitios web de las aseguradoras, para los próximos seis a nueve meses.

Los productos de seguros son complejos en diseño, muy difíciles de entender para las personas. Nosotros nos aseguramos de que alguien vaya personalmente a conocer a los clientes y les explique las características del producto. La situación actual nos está obligando a pasar por una situación dolorosa pero con una positiva reforma.», expresa el Dr. S Prakash, director gerente en IndiaStar Health y Allied Insurance, destacando la necesidad de las aseguradoras de fortalecer sus canales digitales.

Los bloqueos por el COVID-19 han enfatizado el desafío inherente a la incorporación de los consumidores que utilizan canales físicos. En India, las aseguradoras tradicionales -que dependen principalmente de agentes para las ventas- han visto una disminución en las polizas vendidas durante la crisis ya que no han podido reunirse con los clientes durante el confinamiento.

Este escenario se contrasta con las aseguradoras en línea. Por ejemplo, Digit Insurance, que tiene una incorporación digital de sus procesos, ha visto un aumento del 50% en las ventas. Esto muestra cómo las Fintechs han simplificado significativamente la incorporación de procesos. Otro ejemplo es Revolut, con sede en el Reino Unido, que permite a los consumidores abrir cuentas directamente desde sus teléfonos móviles en cuestión de minutos, sin ningún papeleo requerido.

El uso de contratos digitales y las firmas electrónicas pueden ser particularmente útiles en el entorno actual. El Banco de Desarrollo Empresarial de Canadá (BDC), una empresa de financiación para pequeñas y medianas empresas, ha integrado las firmas electrónicas con su aplicación móvil para acelerar las solicitudes de préstamos.

Esto permitió a los clientes a completar el proceso de solicitud de un préstamo en sólo 15 minutos, sin la necesidad de visitar una sucursal. Si bien las restricciones regulatorias han frenado la adopción de firmas electrónicas en el pasado, la pandemia está cambiando esto. Por ejemplo, en Reino Unido, la Autoridad de Conducta financiera ha permitido a las empresas de gestión de fondos utilizar firmas electrónicas para aprobar documentos.

Empresas, como Alipay, con sede en China, están aprovechando las emergentes tecnologías para simplificar el procesamiento de reclamos. Alipay está usando blockchain para reducir el papeleo y acelerar la procesamiento de reclamos de seguro relacionados con COVID-19.

• Educar a los clientes sobre el uso seguro de los canales digitales

– Educando a los clientes sobre las amenazas de seguridad como el phishing, ya que se ha visto un fuerte aumento durante la crisis.

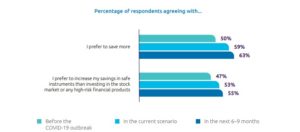

Los consumidores apuestan cada vez más al ahorro y a la seguridad orientada

En el estudio, observaron que los consumidores están poniendo un mayor énfasis en ahorros e inversiones de menor riesgo que antes de la crisis (ver Figura 5).

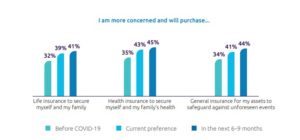

El interés en el sector de seguros está en aumento

Además, la investigación muestra una mayor demanda de coberturas de Salud, Vida y Seguros Generales. En términos generales hubo un aumento de 10 puntos porcentuales en los consumidores que buscan comprar un seguro en los próximos seis a nueve meses, en comparación con los niveles pre COVID-19 (ver Figura 6).

Los puntos de acción para atender la demanda del consumidor incluyen

• Diseñar soluciones para ayudar a los clientes a gestionar riesgos y cobertura

• Desarrollar soluciones integrales, a las que se pueda acceder fácilmente a través de canales digitales: En la India, el proveedor de seguros Bajaj Allianz se ha asociado con la firma de pagos móviles PhonePe para ofrecer durante el COVID-19 una política de hospitalización. Los consumidores pueden comprar la póliza a través de la aplicación de pagos móviles PhonePe y los documentos de política se emiten al instante.

• Identificar y ofrecer cobertura COVID-19 para personas en riesgo: Las pólizas de seguro generalmente no cubren a los vehículos utilizados con fines comerciales. Empleados de restaurantes que usan temporalmente sus vehículos personales para llevar comida durante la crisis, quedan en una posición vulnerable. Las aseguradoras deben responder a las necesidades de dichos segmentos. Por ejemplo, la aseguradora estadounidense Farmers Insurance ha agregado temporalmente la Cobertura COVID-19 sin cargo, para clientes que usan sus vehículos personales para entregar alimentos y otros elementos esenciales.

• Es importante proporcionar orientación de planificación financiera para ayudar a los clientes, evaluar sus necesidades de preparación y cobertura de riesgos, y administrar mejor sus finanzas. Así como desarrollar nuevas ofertas personalizadas, en lugar de una plan igual para todos.

• Introducir modelos de seguro basados en el uso para reducir primas sobre activos no utilizados durante la crisis y cierres de emergencia. Progressive, Aseguradora de automóviles con sede en Estados Unidos , ha anunciado un crédito del 20% en las primas mensuales para abril/2020. Según investigaciones realizadas en 2019 revelaron que sólo el 26% de las aseguradoras estaban explorando modelos como este, pesar al fuerte interés de los clientes.Sin embargo, investigaciones previas sugieren que las aseguradoras pueden tener dificultades para seguir el ritmo de los cambios de necesidades de sus clientes.

-En 2019, se reveló que menos del 40% de las aseguradoras de vida y salud habían construido una tubería de nuevos productos para cubrirriesgos emergentes. A medida que crecen las preocupaciones y la ansiedad de los clientes, las aseguradoras necesitan intensificar y reducir la brecha de cobertura.

-En 2018, la firma Marsh LLC reaseguros, proveedor Munich Re, se asoció para desarrollar un seguro especializado llamada Pathogen RX, destinada a proporcionar cobertura contra brotes y epidemias.Si bien fue diseñado para indemnizar empresas contra pérdidas financieras derivadas depandemias, las aseguradoras también deberían considerar forjar tales asociaciones para desarrollar planes de cobertura personalizables para compradores de seguros individuales. Por ejemplo, la cobertura puede ser personalizado para diferentes áreas geográficas en función de enfermedades infecciosas diseminadas en esas áreas

Los consumidores son más conscientes de las inversiones sostenibles

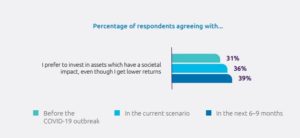

El COVID-19 no sólo ha aumentado la preferencia por el ahorro y los instrumentos seguros, sino que la encuesta ha demostrado que existe también una mayor preferencia del consumidor por los activos con un impacto social, como los bonos verdes (consulte la Figura 7).

Hay un aumento de 8 puntos en los consumidores que prefieren invertir en activos con un impacto social en los próximos seis a nueve meses, en comparación con el 31% antes del brote, a pesar de los menores retornos.

Cómo las organizaciones manejen la crisis, influirá en la lealtad del consumidor

Más de un tercio de los consumidores considera cambiar proveedores basados en sus experiencias durante la crisis- Con más de dos mil millones de personas en cierre forzado, los niveles de ansiedad y estrés son altos, con las emociones de los consumidores desempeñando un papel clave en su toma de decisiones y lealtad.Investigaciones anteriores sobre este tema, dejaron ver que el coeficiente de correlación entre emociones y lealtades es de 0.68, mientras que la correlación entre factores racionales y la lealtad se encuentra en sólo 0.44.

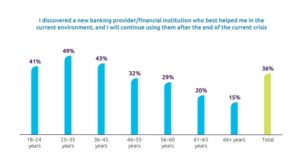

Esta investigación encontró que la lealtad está bajo presión, con un número significativo de consumidores que han encontrado un nuevo proveedor que creían que mejor satisfacía sus necesidades durante esta crisis. Más de un tercio (36%) ha encontrado un nuevo proveedor durante la crisis se quedarán con este proveedor en el futuro. Como la figura 8 muestra, estos números son marcadamente más altos en los jóvenes, en segmentos de18 a 45 años.

Las insurtech son el destino de muchos de estos consumidores. Las principales razones por las que los consumidores dicen que se están mudando a estas empresas, tienen que ver con las ofertas de bajo costo, facilidad de uso y servicios más rapidos. El deseo de un servicio continuo refleja un nivel de insatisfacción con el desempeño de los proveedores actuales. Las entrevistas muestran que sólo alrededor de la mitad de los consumidores(54%) dice que su principal proveedor financiero ofrece iniciativas para ayudarlos a superar la situación actual y el estrés (ver Figura 9).

Figura 9: Los consumidores asiáticos están mucho más satisfechos con la ayuda de sus proveedores de servicios financieros, para superar el estrés en la crisis actual.

En un momento de incertidumbre, es importante que las comunicaciones sean proactivas,simples, directas, honestas y empáticas. En este momento, las marcas están inundando a los consumidores con mensajes de preparación para coronavirus. Nosotros debería garantizar que nuestras comunicaciones se centren en el consumidor, ser relevantes y agregar valor «, expresa Jeff MacDonald, vice-presidente de Marquette Bank, con sede en Estados Unidos.

• Moratoria temporal:

-En España, Santander Bank está freciendo diferir los pagos de la hipoteca hasta por 12 meses y pagos de préstamos personales por hasta 6 meses.

-En Estados Unidos, bancos como Bank of America y Wells Fargo también tienen aplazamientos de pago anunciados y suspensiones de ejecución hipotecaria para ayudar a los clientes a superar la crisis.

-Unidad Australiana, una aseguradora privada de Australia, ha permitido a sus clientes pausar temporalmente los reembolsos de préstamos. Además, ha ofreciendo alivio de la tasa de interés y retiro anticipado del plazo de los depósitos sin penalizaciones.

La forma en que las organizaciones de seguros y de servicios financieros responden a la crisis de COVID19, definirá cómo son percibidas por los consumidores de ahora en adelante. Esta es una oportunidad para cumplir con sus requisitos corporativos, desempeñando un papel central en ayudar a personas ansiosas y a consumidores angustiados, haciendo frente a la incertidumbre y vulnerabilidad financiera; demostrando un compromiso renovado hacia los objetivos de sostenibilidad.

También es una oportunidad para acelerar la transformación digital del sector, conectando front, middle y back office para entregar al cliente una experiencia digital perfecta. En estos tiempos turbulentos, la digitalización permitirá a las organizaciones de servicios financieros construir profundas conexiones con los clientes y emerger más fuertes de la crisis.